从国内已成立的7家专业健康险公司来看,2017年后成立的复星联合健康、瑞华健康发力互联网重疾险,与早期的专业健康险公司近年来的发展路径不尽相同。

每经记者|涂颖浩 每经编辑|姚祥云

图片来源:摄图网

由于医疗费用风险较难控制,赔付成本居高不下,“健康险业务盈利难”仍是目前摆在绝大多数保险公司面前的一道难题。

《每日经济新闻》记者注意到,健康险公司新秀——复星联合健康、瑞华健康的主力产品不约而同指向了互联网重疾险,成了医疗险、护理险之外,专业健康险公司的第三条发展路径。

思派健康总经理钟能聪在接受《每日经济新闻》记者采访时表示: “通过互联网大数据介入健康险控费,是众多险企在医疗控费保障方面一种很好的创新尝试。以复星联合健康为代表的健康险公司与医保数据打通,通过互联网大数据技术能够将控费前置在投保阶段,取得了不错的控费效果。”

他还指出,“目前健康险产品同质化严重,整体缺乏投保后的健康管理和发病后的医疗服务。未来,将如何更好地与医疗服务方进行合作,获得高效的医疗服务与精准的医学数据,以控制自身成本,成为摆在众多保险公司面前的一道难题。”

复星联合健康披露的年报显示,2018年,其实现保险业务收入5.2亿元,2017年为0.59亿元(2017年1月成立)。在营业支出项下,赔付支出约为0.34亿元,此外,手续费及佣金支出3.55亿元,业务及管理费1.53亿元。盈利数据显示,复星联合健康2018年净亏损0.87亿元,2017年净亏损0.45亿元。

偿付能力数据显示,该公司2018年偿付能力充足率为152.99%,较2017年的1060.7%大幅下降。复星联合健康表示:“偿付能力有所下降的主要原因为公司2017年成立,随着业务的高速增长,2018年保费收入同比增长达782%,引起最低资本上升。”

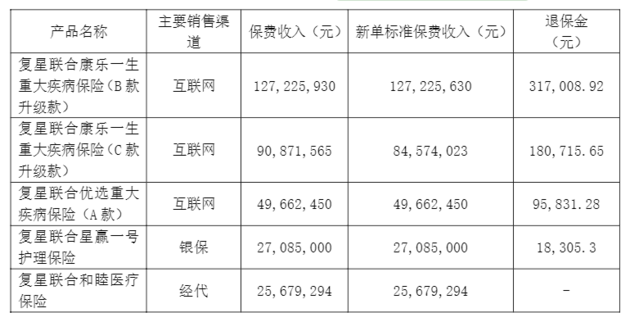

《每日经济新闻》记者注意到,该公司保费收入得以快速增长,互联网渠道销售的重疾险是当之无愧的“主力军”。年报显示,该公司2018年度保费收入居前五位的保险产品分别是“复星联合康乐一生重大疾病保险(B款升级款)”、“复星联合康乐一生重大疾病保险(C款升级款)”、“复星联合优选重大疾病保险(A款)”、“复星联合星赢一号护理保险”和“复星联合和睦医疗保险”。

其中,前三款重疾险产品的主要销售渠道均为互联网,2018年保费收入分别为1.27亿元、0.9亿元、0.5亿元,三款产品合计实现保费收入2.68亿元,占当期保费收入逾一半。

另一家健康险公司新秀——瑞华健康也显示出类似的发展路径。4月26日,成立于2018年5月的瑞华健康的首份年报出炉,该公司2018年实现保险业务收入74.8万元。在保费收入居前五的产品中,互联网中介渠道涉及的重疾险产品占两款,分别为瑞华终身重大疾病保险、瑞华爱宝保少儿重大疾病保险,原保险保费收入分别约为32万元和10万元,此外瑞华个人医疗保险也在互联网中介渠道销售。

盈利数据显示,瑞华健康开业首年净亏损1.24亿元,在营业支出项下的业务及管理费高达1.4亿元,成为拖累该公司业绩的重要因素。针对营业支出相对较高的现状,《每日经济新闻》记者向瑞华健康了解情况,但截至发稿未能获得答复。

在发达国家,商业健康险是所有保险产品中发展最快、规模最大的业务之一。我国商业健康保险虽然起步较晚,但近几年国家一直不断出台政策推动健康险的发展,目前已成为全行业增速最快的业务板块。银保监会数据显示,2018年,健康险业务原保险保费收入5448.13亿元,同比增长24.12%;2018年寿险业务原保险保费收入为20722.86亿元,同比下降3.41%。

具体到公司层面,《每日经济新闻》记者注意到,从国内已成立的7家专业健康险公司来看,2017年后成立的复星联合健康、瑞华健康发力互联网重疾险,与早期的专业健康险公司近年来的发展路径不尽相同。

一方面,以平安健康险为代表的公司探索“管理式医疗保险公司”模式,从平安健康最新披露的2018年年报来看,平安e生保医疗保险(2017版)、平安健康全球团体医疗保险2015、平安全球(2018)团体医疗保险、平安i康保老年医疗保险、平安附加门诊急诊(2018)团体位列保费收入前五名险种。在开业十余年后,平安健康于2017年扭亏为盈,当年盈利1.56亿元,2018年盈利1.44亿元。此外,成立于2014年的太保安联健康暂未披露2018年年报,该公司主要产品为团体医疗险。

另一方面,人保健康、和谐健康、昆仑健康三家近年来发力护理险,由于此类产品相对于其他健康险更具有储蓄属性,此前被设计为中短存续期产品,作为拉动保费增长的利器。随着中短存续期产品业务受限,2017年后健康险由“快扩张”回归保障,上述险企的业务重心逐渐向重疾险、医疗险等业务转型。

在业内人士看来,医疗费用风险较难控制,赔付成本居高不下,是健康险新秀优先发力重疾险的背后原因。钟能聪指出,“作为商业健康险供给侧的保险公司,在发展商业健康险的过程中,应以健康管理为重,但目前健康险产品同质化严重,整体缺乏投保后的健康管理和发病后的医疗服务。”

《每日经济新闻》记者注意到,近年来,作为付费方的保险机构积极与医院、医疗管理机构等第三方合作,探索健康险的控费实践。

疾病预防是健康险控费的第一步。业内人士指出,通过早筛早诊将保险功能前置,改变以往发病后单一赔付的局面。既降低了保险客户的患病风险,又从源头上减少不必要的医疗支出,最终达到医保控费的目的。

据了解,“早发现、早诊断、早治疗”是目前公认的对抗肿瘤最有效的手段。以日本为例,日本厚生省数据显示,日本的胃癌发病率27.5人/10万人,明显高于中国,但9.5%的死亡率又低于中国,80%的5年存活率更是大幅领先于中、美、德、法、英等国。

2016年,众安保险和诺辉健康合作开发了一款“肠命百岁·众安预防肠癌保险”,由诺辉健康提供肠癌早筛检测。此外,诸如糖尿病并发症保险等,将保险与医疗深度结合,把“事前预防、主动管理”的概念深入到慢病管理领域。

钟能聪认为,在整个治疗环节中,控费方案主要聚焦在选择对的医生、选择规范治疗的医生,加上处方审核流程。这是因为“目前医疗服务处于强势地位,商业健康险体量小,议价能力弱,在中国现有的医疗体制下,医生并不像美国医生作为法人存在,我们无法跨越医院的大门和医生谈判,只能去赋能医生。” 因此,PPO医生(特约医疗组织)的处方管理结合规模驱动的带量采购,或许是探索具有控费意义的PBM(药品福利管理)模式的尝试。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。