日前,陕西煤业(601225.SH)宣布将以156.95亿元收购陕煤集团持有的陕煤电力集团88.6525%股权,此举旨在推动“煤电一体化”运营模式,减少关联交易,延伸煤炭产业链,促进公司高质量发展。

陕煤电力集团成立于2016年7月,业务涵盖火力发电、综合能源服务等,注册资本67.68亿元。此次收购前,陕煤集团对陕煤电力集团进行了资产重组,优化了资产结构,提升了火电核心竞争力。

每经记者|张文瑜 西安 每经编辑|贺娟娟

陕西煤业(601225.SH)再度重磅出击,拿下“电力巨兽”。

日前,陕西煤业公告称,拟156.95亿元收购陕西煤业化工集团(以下简称:陕煤集团)持有的陕煤电力集团有限公司(以下简称:陕煤电力集团)88.6525%股权。

这是陕西煤业打造“煤电一体化”运营模式的关键动作,旨在减少关联交易、延伸煤炭产业链,推动公司高质量发展。

《每日经济新闻》记者注意到,在收购之前,陕煤集团对陕煤电力集团进行重组,将其打造为纯火电资产主体,进一步优化资源配置,提升火电核心竞争力。

根据此前业绩推断,陕煤电力集团注入后将增厚上市公司利润,保守估计将贡献不少于13亿元净利润增长。

陕煤电力集团成立于2016年7月,业务范围包括火力发电、综合利用发电、综合能源服务和配售电等。

公司注册资本为 67.68亿元,其中,陕煤集团出资60亿元、持股88.6525%,国开基础设施基金有限公司(以下简称:国开基金)持股11.3475%。

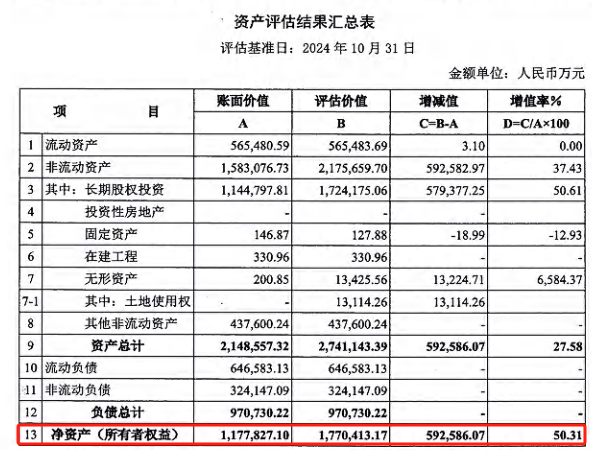

根据评估报告披露,陕煤电力集团净资产评估值177.04亿元,评估增值59亿元,增值率50.31%。

来源:陕西煤业公告

此次陕西煤业收购价格以上述评估净资产值为依据确定,约为156.95亿元,国开基金放弃优先受让权。

陕西煤业内部人士向每经记者表示,此次收购电力资产对应50%左右的资产增值主要是由于土地和房屋建筑物的增值。部分电厂的土地是当时政府无偿划转,取得时间较早,入账价值很小,近年来土地价值呈增长趋势,导致评估增值。“从国资监管的角度来说,土地及房屋所有权属于电力集团,如果不做评估会认定为国有资产流失,这部分对应增值大约为40多亿元。”

关于交易目的,陕西煤业亦在公告中坦言,此次收购是公司打造“煤电一体化”运营模式的重要举措,拟收购上述资产符合公司的实际经营需要和战略发展方向,能够进一步减少关联交易、增加营业收入、延伸煤炭主业产业链,促进公司高质量发展。

产业背景来看,“煤电一体化”作为煤电联营的一种形式,也是我国煤炭企业发展转型的方向之一。

简单来说,就是通过整合上游煤炭资源和下游发电业务,构建起了一个内部协同的有机整体。这种模式打破了传统煤炭和电力产业之间的壁垒,实现从煤炭开采到电力转化的全过程协同运作。

打造纯火电资产

如若进一步翻看陕煤电力集团评估报告不难发现,此次收购前陕煤集团就对其进行了一波重组。

动作之一是剥离了一些非核心或盈利能力较弱的资产。

评估报告显示,陕煤集团将陕煤电力集团持有的长安电力华中发电有限公司100%、陕西煤业化工集团府谷能源开发有限公司100%、长安石门发电有限公司53.73%、陕西长安电力综合能源服务有限公司100%的股权无偿划转至新成立的陕西陕煤新型电力投资有限公司。

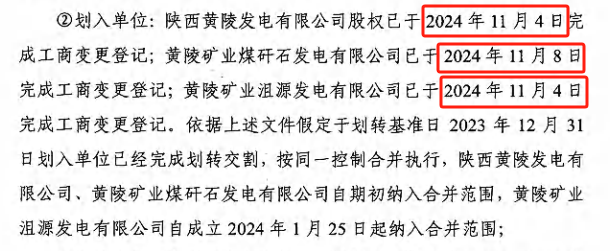

此外,陕煤集团将自身持有的黄陵矿业煤矸石发电有限公司52.94%股权,黄陵矿业集团有限责任公司持有的黄陵矿业煤矸石发电有限公司47.06%、陕西黄陵发电有限公司60%、黄陵矿业沮源发电有限公司100%的股权无偿划转至陕煤电力集团。

来源:陕西煤业公告

从资产质量的角度来看,上述划转股权对应的发电企业均具备优质的火电资产属性。

官网资料显示,陕西黄陵发电有限公司是典型的煤电一体化坑口电厂,设计年发电量72亿度,年产值约22亿元。

黄陵矿业沮源发电有限公司主要承担黄陵矿业店头电厂二期2×1000MW机组扩建项目开发建设,项目采用煤电一体化模式,投产后年发电量可达110亿度。

黄陵矿业煤矸石发电有限公司目前总装机容量700MW(2×50MW+2×300MW),是一个以煤矸石、煤泥、低热值中煤为燃料,矿井疏矸水为水源的低热值资源综合利用电厂,年发电量35亿度,产值12亿元。

截至目前,陕煤电力集团参股共19家公司,其中控股子公司10家,参股公司9家,基本上均属火力发电领域。

也就是说,在完成重组整合后,陕煤电力集团成为了纯火电资产主体,资产结构得到了极大的优化与精简。

来源:VCG211101981618(图文无关)

另外,纯火电资产的特性使得陕煤电力集团在电力市场的定位更加清晰明确,能够集中精力和资源提升火电业务的核心竞争力,例如在火电技术研发创新、发电效率提升、成本控制优化等方面进行更为精准和深入的布局。

对于陕西煤业而言,与优质电力资产的整合意味着它能够精准地根据自身发电需求规划煤炭开采量,从而极大地减少了煤炭在存储、运输以及外部市场采购过程中的损耗与成本支出。

当煤炭市场价格波动时,内部的稳定供应机制能够有效抵御价格风险,保障发电业务的成本稳定性。

此次陕西煤业收购方式为现金交易。

这样的“大手笔”在A股资产并购中并不常见,但对于陕西煤业来讲却非首次。

2022年年底,陕西煤业曾以现金支付方式斥资347.63亿元拿下两宗煤矿探矿权,至今仍让很多人记忆犹新。

从年报来看,虽然煤炭价格下跌一定程度上拖累了煤炭企业利润,不过,目前陕西煤业手中现金流颇为充裕。

2024年前三季度,陕西煤业实现营业收入1254.27亿元,同比下滑1.57%;归母净利润为159.43亿元,同比下滑1.46%。截至今年三季度末,公司的货币资金为387.9亿元,现金及现金等价物301.53亿元,有足够的现金推进此次收购。

此番陕煤电力集团资产注入后,或将大幅增厚上市公司利润。

根据公告披露,2024年1月至10月,陕煤电力集团实现营业收入117.4亿元,净利润16.5亿元,归母净利润13.6亿元。

以陕煤电力集团最新一期业绩为指标来测算,在此次收购顺利收官之后,陕煤电力集团保守估计将为上市公司输送不少于13亿元的净利润增长。

此外,根据评估报告数据,陕煤电力集团目前控股燃煤发电机组总装机容量为18300MW,其中,在运燃煤发电机组总装机容量为8300MW,在建燃煤发电机组总装机容量达到10000MW,超过总装机容量的一半,有较大增量空间。

来源:陕西煤业公告

“目前公司预计2025年底将有1个机组投产,其余机组投产主要集中于2026-2027年。”上述人士向记者透露,“在产电厂和在建电厂未来均由公司长协煤完全覆盖,不会影响公司煤炭销售结构,只是需要调整长协煤内部分配。”

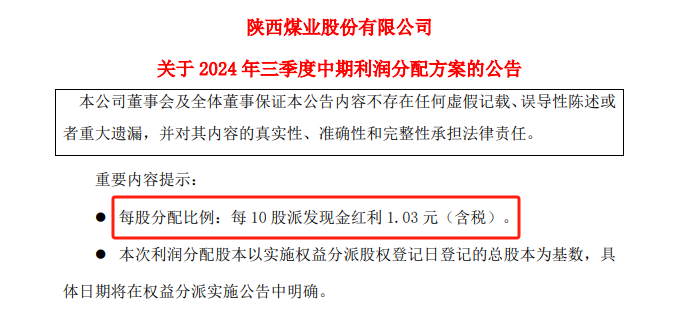

值得注意的是,就在收购公告同天,陕西煤业还发布了2024年三季度中期利润分配方案。

来源:陕西煤业公告

陕西煤业2024年前9月合并会计报表(未经审计)实现的归属于母公司股东净利润达159.43亿元,满足中期分红的条件,拟以公司股本96.95亿股为基数,向公司股东每10股派发现金股利1.03元(含税),共计现金分红金额10亿元。

与前次中期利润分配金额合并计算,共计现金分红金额20.56亿元,占当期合并报表(未经审计)实现的归属于母公司股东净利润的12.90%。

本文不构成任何投资建议,信息披露内容以公司公告为准。投资者据此操作,风险自担。

封面图片来源:VCG211101981618

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。