7月以来,共有9家持牌消费金融机构累计发行229亿元金融债,而今年上半年的发债总额255亿元。一位持牌消费金融机构资金部门人士向记者透露,目前持牌消费金融机构正处于发行金融债的“窗口期”。据悉,当前行业密集发债的一个重要因素是抓住当前债牛行情所带来的低息发债机会,进一步降低融资成本。

每经记者|陈植 每经编辑|马子卿

下半年以来,持牌消费金融机构的金融债发行规模悄然提速。

Wind数据显示,7月以来,共有9家持牌消费金融机构累计发行229亿元金融债,而今年上半年的发债总额255亿元。其中,7月持牌消费金融机构的金融债发行总额达到121亿元,创下年内单月最高值。

一位持牌消费金融机构资金部门人士向记者透露,目前持牌消费金融机构正处于发行金融债的“窗口期”。一是债券市场资产荒状况令高信用评级持牌消费金融机构金融债往往能获得超额认购,进一步压低发债利率;二是随着流向债券市场的资金增多,认购持牌消费金融机构金融债的机构日益多元化,也有助于提升发债募资规模。

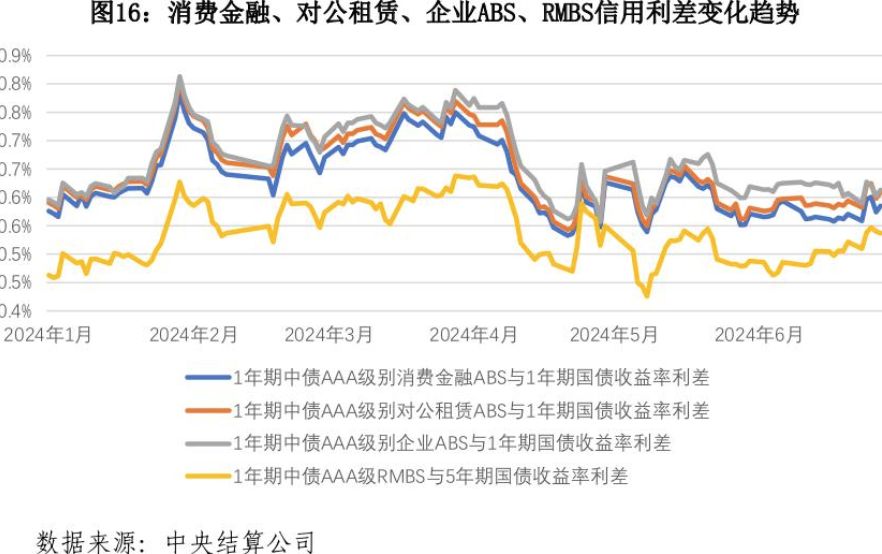

“过去主要是券商资管、券商理财产品、公募基金会配置这类金融债;但近期,银行理财子、债券类私募基金也开始增加高信用评级消费信贷类ABS与持牌消费金融机构金融债的配置力度。”他告诉记者。

对于下半年持牌消费金融机构金融债发行规模快速激增,素喜智研高级研究员苏筱芮曾表示,作为持牌消费金融公司补充资本的一项主要手段,金融债发行具备诸多优点,包括促进消费金融机构稳健经营同时,有利于提升消费金融机构的风险抵御能力。

上述持牌消费金融机构资金部门人士直言,当前持牌消费金融机构密集发债的另一个重要因素,是抓住当前债牛行情所带来的低息发债机会,进一步降低融资成本。他告诉《每日经济新闻》记者,“相比通过全国银行间同业拆借中心拆借资金筹资,我们认为发行金融债的实际融资成本更低,且资金期限更长,业务周转更稳定。”

数据显示,当前持牌消费金融机构发行3年期金融债的利率区间在2%—2.5%区间,发行3年期金融债的可比融资成本较低,且资金存续周期更长更稳定。他指出,“相比以往通过信托渠道发行结构化产品募资,发行金融债的实际融资成本降幅则更加明显。”目前其所在持牌消费金融机构已考虑发行新一期金融债,抓住当前债券牛市行情所带来的低息发债机会。

记者注意到,4-6月期间,多数持牌消费金融机构发行的3年期金融债利率区间普遍在2.3%—2.55%区间,但随着7月以来央行在债券二级市场“买短卖长”,以及众多投资机构纷纷加仓短期国债规避长期国债收益率回升风险,导致3年期国债收益率持从1.8%跌至最低1.437%,带动同期限的持牌消费金融机构发债利率回落至2%—2.5%区间,令众多持牌消费金融机构看到更低利率发债的操作空间,纷纷加快发债步伐。

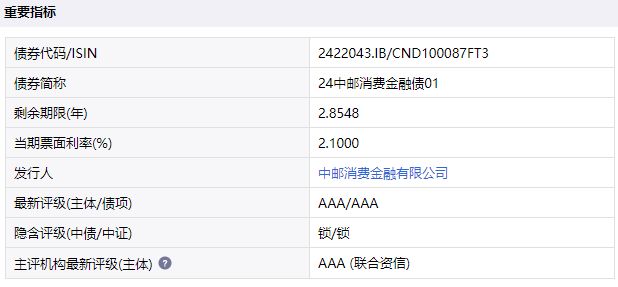

7月23日,苏银凯基消费金融公司在全国银行间债券市场发行10亿元、3年期的2024年第一期金融债券,发行利率降至2.15%,全场认购倍数达到6.8倍。7月25日,中邮消费金融发行规模15亿元、3年期的2024年金融债券(第一期),票面利率进一步跌至2.1%。

上述持牌消费金融机构资金部门人士透露,当前持牌消费金融机构密集低息发行金融债的另一个原因,是优化资产负债结构。以往,持牌消费金融机构的信贷业务资金(负债端)主要来自全国银行间同业拆借中心资金与银行机构的资金拆借,但由于近期市场资金面趋紧,持牌消费金融机构也担心短期资金拆借利率波动加大且难以筹资足够的业务资金,转而通过发行3年期金融债锁定更长期、更稳定的业务资金,达到优化资金来源与资产负债结构的目标。

此外,去年11月,《非银行金融机构行政许可事项实施办法》实施,取消了非银机构发行非资本类债券的审批要求,令持牌消费金融机构发行金融债等非资本类债券由审批制改成事后报告制。此举无疑便利持牌消费金融机构自行调整发债节奏与把握发债时机,激发他们发债募资意愿。

Wind数据显示,上半年仅有6家持牌消费金融机构发行金融债,但随着越来越多持牌消费金融机构意识到新政下的发债便利度提升;7月以来,这个数字为9家,且个别持牌消费金融机构在过去四个月采取每月发行一期金融债的策略。例如,中银消金已在5月、6月、7月、8月、9月连续发行五期金融债,累计募资规模达到85亿元,推动持牌消费金融机构发债节奏持续提速。

在业内人士看来,下半年持牌消费金融机构之所以密集发行金融债,也是为了进一步压低消费信贷产品利率,争取更多优质客群的青睐。

前述持牌消费金融机构资金部门人士告诉记者,受宏观经济波动影响,目前多数持牌消费金融机构纷纷转变经营策略,一是聚焦优质客群的获取与信贷服务;二是侧重满足现有高信用评级客群的信贷需求。但是,要赢得这两大客群的青睐,持牌消费金融机构需要持续压降信贷产品利率,让他们获得更好的信贷服务体验。

在他看来,在坏账核销压力不低与引流获客成本不菲的情况下,目前持牌消费金融机构要压降消费信贷产品利率的最快路径,就是调低融资成本。

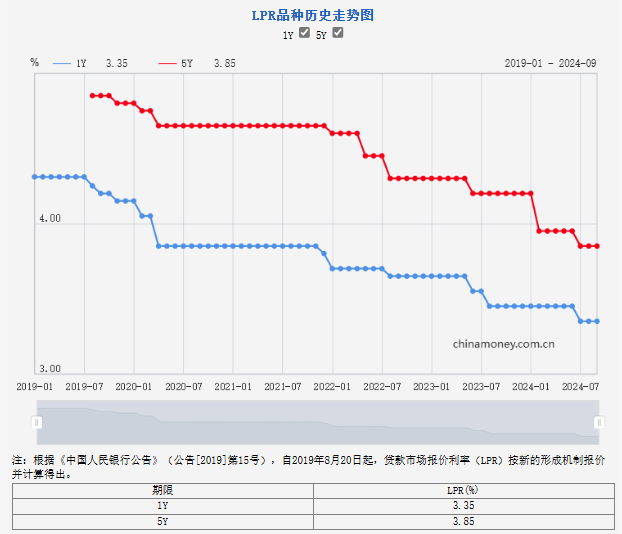

这位持牌消费金融机构资金部门人士给记者算了一笔账,在当前持牌消费金融机构消费信贷利率要求执行4倍LPR上限(1年期年化利率13.4%)的情况下,在扣除坏账核销与引流获客等成本后,只有将融资综合成本降至3%左右,他所在的持牌消费金融机构才能实现预期利润率目标。

“所以我们趁着当前发行利率较低环境下更多发行金融债,可以在实现利润率目标情况下,进一步压降消费金融贷款利率,吸引更多优质客群青睐,进而缓解信贷业务坏账风险。”他向记者直言。

苏筱芮则表示,作为专业化的消费信贷机构,持牌消费金融机构通过提供普惠金融服务,成为服务中低收入人群、促进消费、扩大内需的重要力量。随着年内消费金融公司金融债发行数量与融资总额均创历史新高,在消费回暖的驱动下,经营良好的持牌消费金融公司有望以多元融资渠道筹集更多的低息稳定资金,更好地服务实体经济发展。

封面图片来源:视觉中国-VCG41N1307121233

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。