根据报告,尽管上市银行总体净利润维持正增长,但不同类型银行分化明显,6家大型银行的净利润均实现正增长,平均增速为2.47%;10家全国性股份制银行中有4家净利润下降,6家净利润上升,平均增速为-3.18%。

每经记者|张寿林 每经编辑|张益铭

5月14日,安永在北京发布《中国上市银行2023年回顾及未来展望》(下称“报告”),本年度报告涵盖了全部58家上市银行。

报告分析,受利息净收入和手续费及佣金净收入下降的影响,上市银行2023年全年实现营业收入人民币58,699.05亿元,同比下降0.98%。

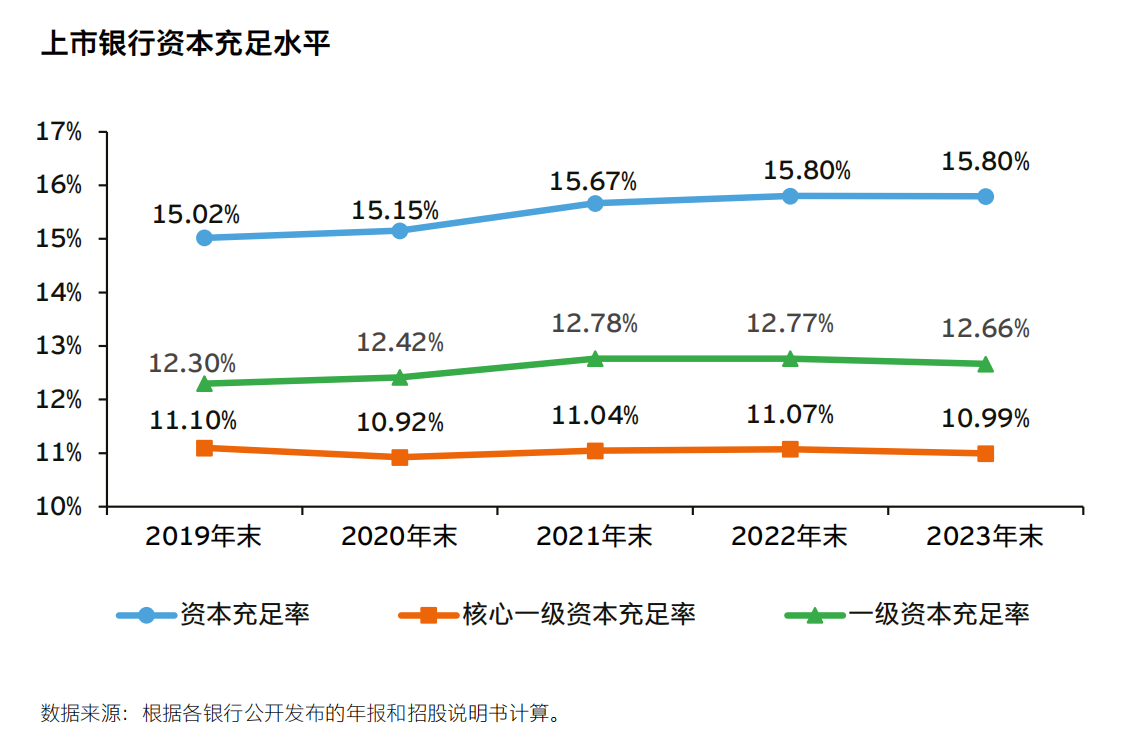

展望2024年,报告预计,贷款市场报价利率(LPR)仍将适度下行。受LPR继续下调、存量房贷利率持续调整、有效需求不足,以及协助地方化债面临“降息展期”集中安排等因素的影响,上市银行的资产收益率仍有下行压力。

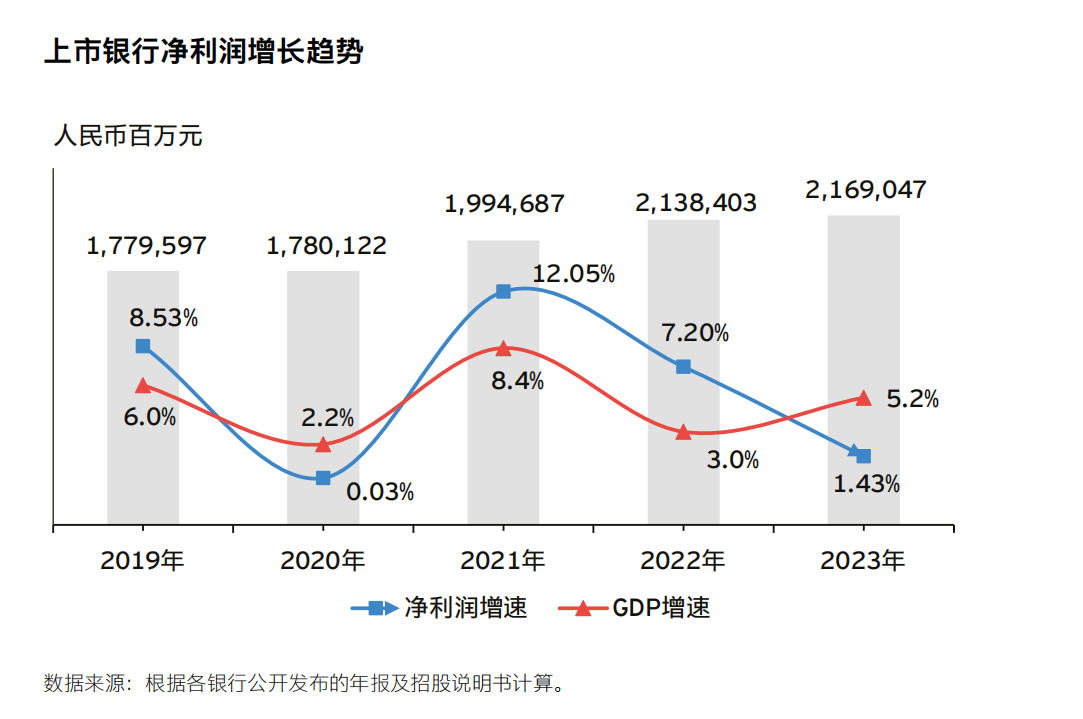

在营业收入下降的同时,利润实现正增长。报告分析,2023年度上市银行实现净利润合计人民币21,690.47亿元,同比增长1.43%,增幅较2022年的7.20%下降5.77个百分点。

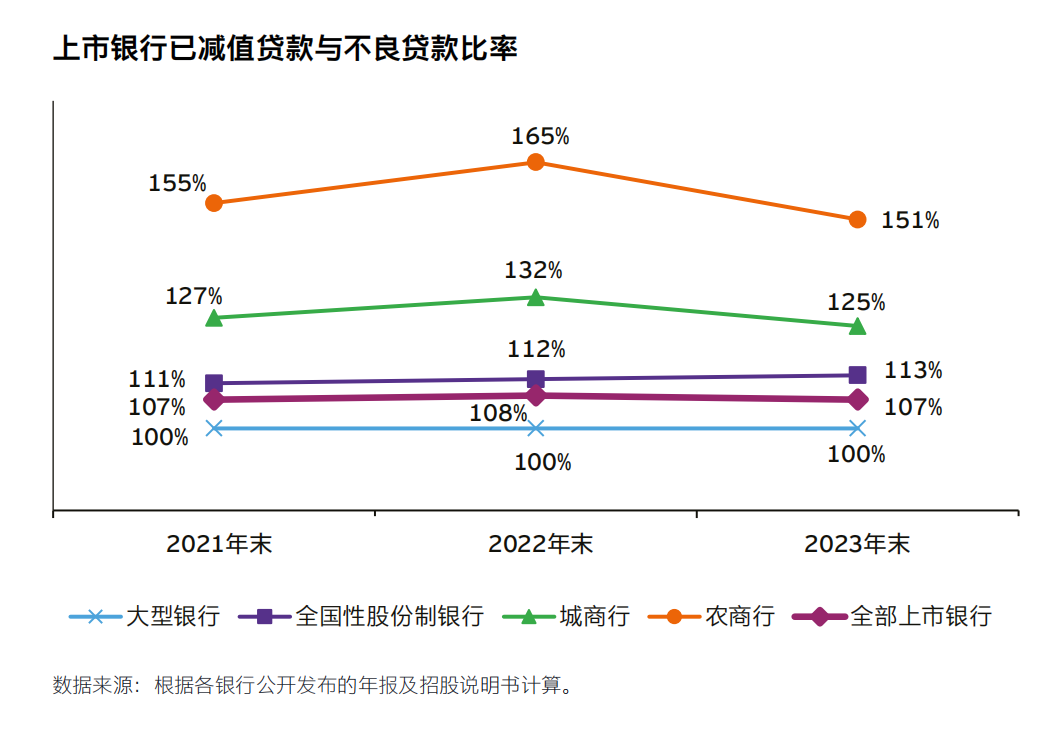

报告指出,上市银行加强成本管理,提升精细化管理水平,2023年度业务及管理费合计人民币18,844.41亿元,同比增长2.17%,增速较2022年度的4.39%下降2.22个百分点;加强风险防控,降低信贷成本,2023年度信贷成本较2022年度下降8个基点至0.76%,利润表中计提的减值损失较2022年度下降8.82%。

根据报告,尽管上市银行总体净利润维持正增长,但不同类型银行分化明显,6家大型银行的净利润均实现正增长,平均增速为2.47%;10家全国性股份制银行中有4家净利润下降,6家净利润上升,平均增速为-3.18%;29家城商行中有7家净利润下降,22家净利润上升,平均增速为6.09%;13家农商行中有3家净利润下降,10家净利润上升,平均增速为1.47%。

展望2024年,报告预计,资产端,上市银行的资产收益率仍有下行压力。负债端,在流动性充裕的大环境下,成本上行压力将有所缓和,但或仍不足以抵消资产端收益率下行的压力。净息差下行趋势下,净利息收入增速或将延续放缓态势。此外,受银行理财、保险基金代销佣金下调,以及减费让利政策的影响,手续费及佣金净收入增长仍然面临一定压力。

上市银行需以业务转型带动客户结构、资产结构、负债结构优化,根据客户多元需求,创新产品和服务,以“平台思维”撮合客户、合作伙伴的金融与非金融需求,以“生态思维”构建多方共赢的生态圈,积极创造生意、创造市场、创造价值,提升收入的多元化和稳定性。

从全球环境看,报告指出,2024年,美联储货币政策对全球资产价格造成干扰,美俄大选与地缘冲突加剧资本市场波动,国际产业布局变化对贸易结构造成影响,相关风险或通过资金链、供应链、产业链等向银行业传导,对上市银行的风险管理提出更高要求。

从国内环境看,经济发展面临增速换档,各行业风险特征快速变化,如房地产调整周期延续、部分地区债务负担相对较重、个别中小金融机构风险不容忽视、零售贷款质量出现波动等。

新型风险的不断涌现也使风险形态变得更为复杂,上市银行需借助科技的力量,加强风险识别、评估和应对,强化源头管控,聚焦重点领域,精准有效管理风险,提升运营韧性。

上市银行还需提升在发展中解决问题的能力,增强风险管理有效性,实现高质量发展和高水平风险防控的良性互动;坚持系统观念,持续深化全面风险管理体系改革,健全内控合规长效机制,提升传统风险管理质效,全面防范非传统风险,构筑安全生产防线,牢牢守住安全底线。

报告还预计,监管合规更趋严格。在全新落地的金融监管框架下,强监管严监管将是未来一段时期的主基调。金融监管总局2024年工作会议指出,要“坚决做到监管‘长牙带刺’,有棱有角”“健全金融风险处置常态化机制,落实机构、股东、高管、监管、属地、行业六方责任”“紧盯‘关键事’‘关键人’‘关键行为’,严格执法”“强化央地监管协同,切实做到同责共担、同题共答、同向发力”,“加快健全横向到边、纵向到底的责任体系”等。可以预见,2024年银行业严监管态势仍将延续。

另外,一系列监管法规的发布和实施,如《商业银行资本管理办法》《银行保险机构操作风险管理办法》《银行业金融机构国别风险管理办法》等,将有助于上市银行全面强化风险预判和管控的能力,规范业务操作,提升资金使用效率,同时提高数字化风控能力、数据管理能力以及信息安全防范水平等。

封面图片来源:每日经济新闻 刘国梅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。