一旦收购完成,联合光电作为大股东进场后,在资金、管理等多方面提供了资源和支持,有利于标的企业的稳定和可持续发展。对于西安微普来讲,被收购既能补充资金继续聚焦业务,也是实现资产证券化的另一途径。

每经记者|张文瑜 西安 每经编辑|贺娟娟

产业热潮下,光电企业成为机构关注、投资西安的主要聚集地。

部分光电子企业加速融资、上市步伐,从一家初创企业转变为行业核心角色,迈上另一个新阶段;但也有部分企业已成为上市公司并购标的,选择以并购的方式实现资产证券化,西安微普光电技术有限公司(以下简称:西安微普)就是一个例子。

2月28日晚间,国产高端安防镜头龙头联合光电宣布与西安微普的全体股东签订了《收购框架协议》。

《每日经济新闻》记者注意到,根据联合光电初步评估,其综合估值暂定为5000万元,上市公司拟以3075万元收购标的公司61.50%股权,并以500万元向标的公司增资,合计将取得标的公司65%股权。并已按照上述《收购框架协议》约定,按期向交易对方支付人民币150万元的订金。

从收购双方来看,联合光电是一家集光成像、光显示、光感知为核心技术的专业镜头、光电产品制造商及系统解决方案提供商,2017年在创业板上市。

据其官网介绍,目前联合光电在光学防抖、超高倍率变焦镜头、超高清4K激光显示领域是国内唯一独立开发并规模量产的企业,高倍高清安防变焦镜头市占率全球第一,自主研发新技术产品并申请光学领域相关专利达700多项。

其研发的专业镜头、光电产品广泛用于物联网视觉视频监控、新型显示、智能驾驶、人工智能等领域。海康威视、大华股份、宇视科技、华为、欧菲光、比亚迪、罗技、DXO、AXIS、Cognex、松下、日立、爱普生、索尼等龙头企业均是其重要合作伙伴。

图片来源:联合光电官网

西安微普成立于2014年,是一家从事光电专业产品设计、生产、系统集成以及相关测试的高新技术企业,通过了GJB及ISO质量体系认证。在中波红外变焦镜头、激光通信光学分系统、离轴扩束设备方面具备生产能力、核心技术及设计优势,产品已覆盖可见光、近红外、中波红外以及长波红外变焦系统。

从持股比例来看,刘西站、范哲源作为核心创始人之一,均出资400万元,两人都持有西安微普33.7998%股权;何卫平出资236.68万元,持股比例为19.9993%,为第三大股东。张新民、曹轶、祝彩萍分别持股5.4012%、4.9990%、2.0009%。

此次收购完成后,刘西站和范哲源作为继续留任的创始股东,共持有西安微普35%的股权,其余股东则清空股权。

在联合光电看来,此次收购有利于双方之间的优势互补,完善公司在红外镜头领域的产品结构及业务布局,提升公司在市场竞争力和技术优势,为公司红外镜头业务的发展赋能,符合公司长期发展战略规划。

根据联合光电披露的数据,其给出标的公司的初步全部股权评估价格为5000万元,西安微普2023年年底净资产为2504.61万元,收购价格存在明显溢价。具体来看,2022年及2023年,西安微普营业收入分别为2654.77万元及2483.2万元,对应的净利润分别为520.13万元、469.36万元,具有较为稳定的盈利能力,能够为并购方带来可观的收益。

图片来源:联合光电公告

而刘西站和范哲源作为公司经营管理并在本次交易完成后继续留任的创始股东,则承诺西安微普2024年、2025年、2026年三年经审计的截止当期期末累积扣非归母净利润分别不低于600万元、1300万元、2100万元。

并且上述业绩承诺期内的补偿测算采用累积计算的方式。若业绩承诺期第一年与第二年标的公司实际实现的累积扣非归母净利润未达到承诺的累积扣非归母净利润,但只要不低于承诺的80%,则暂不补偿。

若业绩承诺期第一年与第二年标的公司实际实现的累积扣非归母净利润未达到承诺的累积扣非归母净利润的80%,以及在业绩承诺期最后一年若标的公司实际实现的累积扣非归母净利润未达到承诺的累积扣非归母净利润,则承诺方需进行业绩补偿。

每经记者注意到,此次收购不但是看好标的本身,更是高度绑定技术创新人才。

据“西安哈工大校友会”官微此前披露,刘西站和范哲源是西安微普的创始人,同样也是哈尔滨工业大学(以下简称:哈工大)01级与06级校友,曾参与过就G7(国防七子)校友企业间的战略合作的探讨。

哈工大作为国防七子之一,多次在国家航天事业做出杰出贡献,在商业化创新方面也是一把好手,明星校友创始人层出不穷。上市公司此次溢价收购,标的技术资产及技术人员的价值至关重要。

公告来看,除了收购西安微普部分股权外,刘西站和范哲源亦承诺在股权交割完成之日起在标的公司服务期不少于8年,且服务期结束之日起10年内不得投资与标的公司有竞争关系的企业,或从事与标的公司有竞争关系的相关业务。

从行业层面来看,双方在业务上有较强互补性和协同性,在业务层面赋予了上市公司更多想象空间。

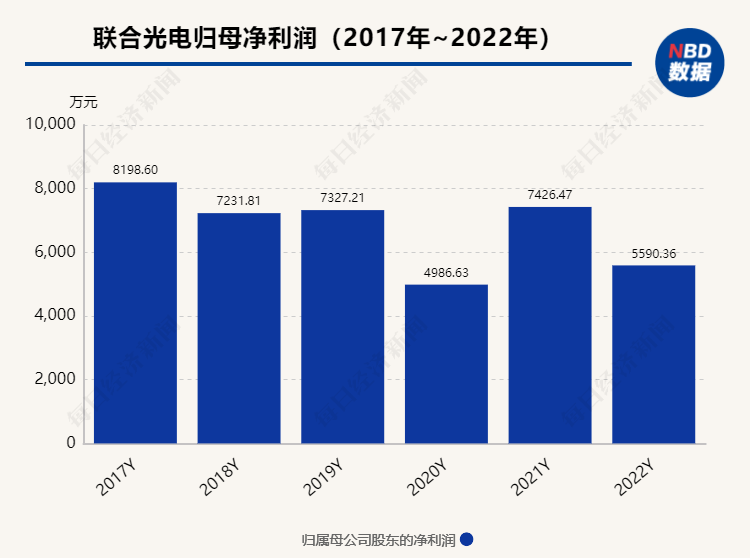

联合光电2017年登陆资本市场,上市当年净利润达到8198.60万元,此后几年虽然在营收层面有所增长,但净利润长期在7000万元上下徘徊,即便自身业务在不断扩大,也很难突破盈利瓶颈。

2017年至2022年,联合光电的营业收入分别为9.34亿元、11.69亿元、12.24亿元、12.88亿元、16.35亿元、15.05亿元;同期归母净利润分别为8198.60万元、7231.81万元、7327.21万元、4786.63万元、7426.47万元、5590.36万元。

而标的公司的业绩相对稳定,此次收购完成后,将增强上市公司整体盈利能力。

对于被收购标的来讲,创立近10年,虽手握诸多技术专利,所处赛道在地方也属于重点布局领域,但仍面临初创期和成长期的融资难题,相比其他光电领域的创业企业,西安微普在一级市场略显落寞。

企查查信息显示,2020年至2022年三年,刘西站曾接连出质公司股权,并且西安微普有多项技术专利出质,说明还是存在一定资金压力。

因此,一旦收购完成,联合光电作为大股东进场后,在资金、管理等多方面提供了资源和支持,有利于标的企业的稳定和可持续发展。对于西安微普来讲,被收购既能补充资金继续聚焦业务,也是实现资产证券化的另一途径。

针对收购事宜及后续双方如何协同发展,记者亦致电联合光电董秘办进一步了解情况,但截至发稿,对方电话处于无人接听状态。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。