每经记者|李星 杨建 李蕾 文巧 兰素英 每经编辑|易启江

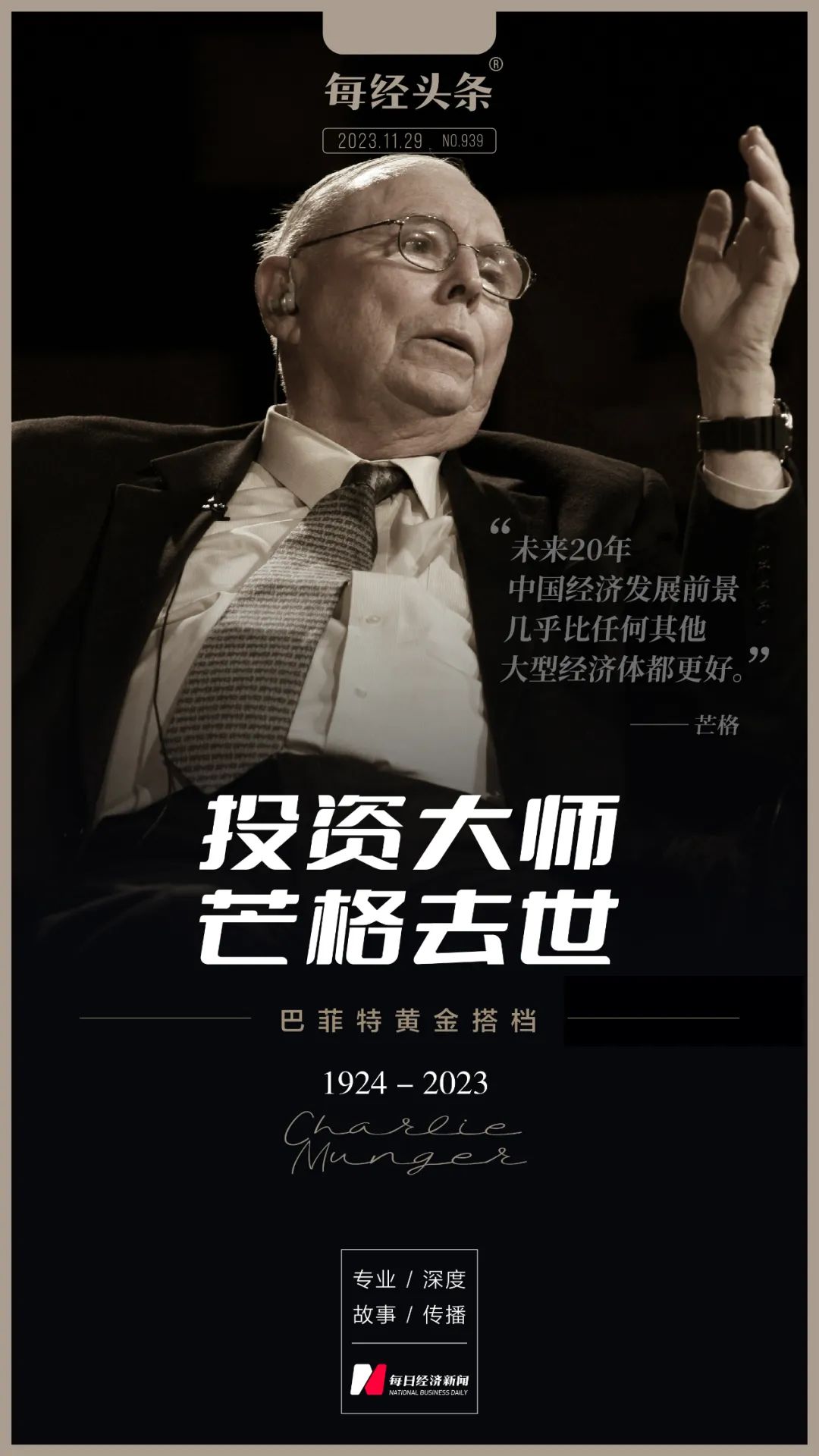

“未来20年,中国经济的发展前景几乎比任何其他大型经济体都更好。中国的龙头企业比其他任何地方的巨头都更强大、更好,而且价格更便宜。”

在一个月前(当地时间10月29日)的播客节目上,“股神”沃伦·巴菲特的“黄金搭档”、投资大师查理·芒格对于中国未来做出上述判断,低沉沙哑的音色裹着岁月沉淀的智慧。

这段音频也成为了芒格最后一次在公众视线中的亮相。当地时间11月28日,伯克希尔·哈撒韦(简称伯克希尔)以一份沉痛的声明,宣告了公司这位传奇副主席的离世,享年99岁。

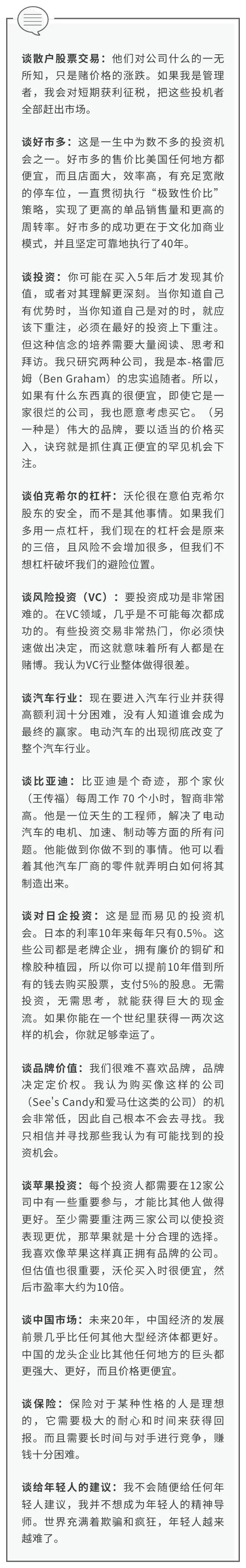

10月29日的那档热门商业节目Acquired,是芒格有生以来第一次做客一档播客节目。在节目中,芒格分享了他60多年来的投资理念、经验以及思考,谈到了对比亚迪等中国企业及对中国和日本市场的洞见。

在近10年的时间里,比亚迪为伯克希尔产生累计超过745%的回报。“这笔投资是查理(芒格)的眼光独到。”巴菲特称。

巴菲特在11月28日的声明中表示:“若没有查理的灵感、智慧和参与,伯克希尔不可能有今天的辉煌。”

一直以来,芒格都是巴菲特最信赖的盟友,投资和商业决策上的得力参谋。在芒格的帮助下,伯克希尔的市值从默默无闻的约1000万美元狂飙至如今的7850亿美元,增长超过7.85万倍。

对于芒格的离世,华尔街知名人士纷纷发文悼念,中国投资圈众多知名投资人以及比亚迪,也纷纷追忆这位投资大师。

业内人士:

芒格去世是中国新能源车

在全球资本市场的损失

10月29日的播客节目中,在谈汽车行业时,芒格称,现在要进入汽车行业并获得高额利润十分困难,没有人知道谁会成为最终的赢家。电动汽车的出现彻底改变了整个汽车行业。

对于伯克希投资的比亚迪,芒格称:比亚迪是个奇迹,那个家伙(王传福)每周工作 70 个小时,智商非常高。他是一位天生的工程师,解决了电动汽车的电机、加速、制动等方面的所有问题。他能做到你做不到的事情。他可以看着其他汽车厂商的零件就弄明白如何将其制造出来。

11月29日,比亚迪集团对外发布悼念词称:“11月28日,我们痛失一位良师挚友,查理·芒格先生,一位传奇睿智的百岁老人,智慧与远见的象征。芒格是当代最伟大的投资家之一,为投资界树立了一个不朽的标杆……”

比亚迪集团方面表示,芒格先生一直坚定看好中国市场,2008年,比亚迪有幸得到他的认可,伯克希尔·哈撒韦成为公司的重要股东。这是公司首次获得国际顶级投资机构的认可,为比亚迪始终坚守新能源汽车行业注入了强大的信心与动力。

在外界看来,查理·芒格的离世,对于比亚迪来说是一大损失。甚至有观点认为,没有查理·芒格,就没有比亚迪。

不过,对于上述观点,香颂资本执行董事沈萌表示并不认同,“有没有芒格,比亚迪都会成功。因为比亚迪坚持的是技术与行业发展的未来,只不过芒格更早地发现了这一点。”沈萌在接受《每日经济新闻》记者(简称每经记者)采访时表示,芒格和巴菲特通过投资,表达了对比亚迪的信心和支持,让比亚迪用更低的成本度过了最困难的时期。

全国乘用车市场信息联席会秘书长崔东树11月29日也对每经记者表示,如果没有芒格和巴菲特在起步初期的战略投资和背书,比亚迪发展道路会更艰辛,但依然会发展得很好,“作为资本投资行业的意见领袖,芒格和巴菲特对比亚迪的认可,让彼时的比亚迪获得了更多资本的认可。”

“投资比亚迪不是我的决定,也不是我的投资团队的决定,而是查理(芒格)坚持要买入比亚迪。”巴菲特曾公开表示。

2008年,在芒格极力推荐下,巴菲特决定委托旗下全资公司中美能源控股公司董事长大卫·索科尔专程飞中国实地考察比亚迪。索科尔考察完比亚迪回美国三天内就给比亚迪董事长王传福回复称:“要投资比亚迪5亿美元。”这一举动让王传福出乎意料,“当时很吃惊,因为我们都很清楚,按照巴菲特以前的投资习惯,他不投看不到的东西,不投未来的东西。而电动车,恰恰就是未来的东西。”

2008年9月26日,中美能源控股公司宣布,斥资2.3亿美元,以每股8港元的价格,认购比亚迪H股2.25亿股,约占比亚迪彼时配售股份的10%。

“2008年,新能源汽车刚刚兴起,外界对这一新生事物的未来发展认为前景很大,但进行大金额投资需要承担很大风险。”崔东树在接受每经记者采访时表示,当时,查理·芒格推动巴菲特投资比亚迪属于“盲盒投资”。

在投资比亚迪后,芒格和巴菲特不止一次在现场、股东大会、抑或是社交网络上为王传福站台。如2010年9月27日,巴菲特、查理·芒格、王传福和夏治冰共同启动比亚迪F3DM全国巡回上市。

查理·芒格在CNBC的一次访谈中称比亚迪是他迄今为止最喜欢的股票,“在伯克希尔工作的这些年,我没有进行过能够比肩投资比亚迪的操作。”

事实也证明,查理·芒格的决策是对的。在过去十年里,随着电动汽车行业的迅猛发展,比亚迪股价增长超600%。

随着比亚迪股价越来越高,在过去一年中,伯克希尔一直在减持比亚迪的股份。自2022年8月24日首次减持比亚迪以来,伯克希尔·哈撒韦已先后13次抛售比亚迪股票,持股比例从2022年8月24日的19.92%下滑至如今的7.98%,持股数量也从2.25亿股一路下滑至8761.31万股,累计减持股票数量高达1.37亿股,累计套现超66亿港元。

伯克希尔多番减持比亚迪,引发很多市场猜测,如它是否已经看空新能源汽车赛道和比亚迪公司等。当地时间10月29日,芒格首次登上播客时,再次表达了他对比亚迪的看好,称比亚迪“是一笔巨大的财富”。

在崔东树看来,查理·芒格的离世,不仅是比亚迪的损失,也是中国新能源汽车在全球资本市场的损失,“对于中国新能源汽车发展来说,巴菲特的投资是国际资本市场对中国新能源汽车的认可。”崔东树表示,有了查理·芒格在国际市场的背书,将有利于我国新能源汽车获得更多国际资本的认可。

中美业界知名人士追忆、悼念芒格

芒格的投资理念深入人心,在A股市场有着一批忠实的粉丝,众多知名投资人士追忆芒格时,无不表达对他的景仰之情。

● 林园投资林园:回忆2018年与芒格的一次交流

我跟芒格2018年有过一次交流,持续半个小时左右,那年芒格也90多岁了。那天,芒格是坐着轮椅过来的。芒格先生特别守时,他比我们约定的时间早到了一个多小时,我们到的时候,他在看报纸,精神状态非常好,他说的也都是价值投资者常说的话,就是财务思维。他的精气神很足,能在投资这个领域里找到乐趣,积极向上、很有热情。总的感觉是,他是用价值投资的理念在指导投资,我们认为这是对的。

● 重阳投资合伙人舒泰峰:可用“心性八法”和“思维八法”概括芒格投资智慧

在职业生涯中,芒格不仅取得了丰厚的投资回报,还将其“价值投资”原则推向全球投资界。芒格的投资方法中有一条,就是不羡慕嫉妒别人,赚自己能力圈的钱,这一点值得我们广大投资者学习。股市中一夜暴富的情况非常少,非常不现实。芒格投资强调有耐心,耐心的背后是复利的魔方,巴菲特和芒格几十年的投资生涯,耐心非常重要。

我们曾经用“心性八法”和“思维八法”试图概括芒格智慧的底层框架:“心性八法”包括谦逊、诚实、不贪、不妒、耐心、谨慎、豁达、理性;“思维八法”包括独立思维、逆向思维、长期思维、概率思维、辩证思维、格栅思维、风险共担思维以及清单思维。这样的概括当然无法涵盖芒格智慧大厦的全部,但不失为接近这座大厦的可行路径。

● 星石投资:芒格最重要的投资智慧主要有三点

芒格被誉为“巴菲特的伟大启蒙者”,虽然大众将巴菲特作为伯克希尔·哈撒韦的代表人物,但芒格也是该公司多年来取得非凡成就的大功臣。

芒格最重要的投资智慧主要可以归纳为三点:

1、追求长期,而不是追逐短期利润。

2、注重价值投资。芒格认为投资者应该寻找低估值但优质的企业,并长期持有它们。

3、多元投资。芒格鼓励投资者将资金分散到不同的资产类别和行业中,从而降低风险并增加回报。

●前海开源基金杨德龙:过去八年五次参加伯克希尔股东大会

在过去八年,我五次到美国奥马哈现场参加伯克希尔股东大会,给了我非常大的启发。现场从全世界来了4万多人,简直就是一场“朝圣”之旅。

我借助伯克希尔股东大会这样一个热点来让价值投资能够在A股市场生根发芽、开花结果。价值投资是一个普世的投资理念,不仅适合于美股市场,也适合于A股市场。做价值投资的本质就是要以合理的甚至比较低的价格买入优质资产,然后通过优质资产的增值做时间的朋友。

芒格认为要买好公司,对此,他有三条锦囊:

第一,与其把时间与精力花在购买廉价的烂公司上,还不如以合理的价格投资一些好企业。

第二,如果一家企业的成长性足够好,即便价格高一点,也是值得买入的。

第三,投资股票不仅仅是买这家公司的行业机会、产品与商业模式,更重要的是这家公司的管理层是否是一群有抱负、善于管理的人。

●创金合信基金首席经济学家魏凤春:芒格为国内价值投资派带来深远影响

首先是他的长期投资思维。这种超越短期市场波动的视野,为投资者带来了稳健的回报。

其次是价值投资原则。他总是强调,当市场价格明显低于公司的实际价值时,他会果断买入,这些原则后来也被很多国内投资人奉为圭臬。

第三,避免错误决策。芒格认为,即使做对了一些决策,但只要犯一次大错,就可能损失惨重。

芒格的去世,意味着世界又失去了一枚巨星,美国各界知名人士纷纷发文悼念。

●苹果CEO蒂姆·库克在社交平台上发文悼念

“查理·芒格是一位商业巨头和对周围世界的敏锐观察者,他帮助建立了一个美国机构,并通过他的智慧和洞察力激励了一代领导人。我们将深深怀念他。安息吧,查理。”

●知名价值投资者、投资公司Ariel Investments的副董事长查尔斯·博布林斯基(Charles Bobrinskoy)悼念

“随着芒格去世,投资界失去了一个支柱。”

●旧金山布雷顿基金投资组合经理史蒂芬·多德森悼念

“伯克希尔股东最大的损失是失去了查理对伯克希尔哈撒韦和整体投资的看法,我没有看到其他人能站出来接过这个衣钵。”

●得克萨斯州达拉斯NFJ投资集团投资组合经理伯恩斯·麦金尼悼念

“对于像我们这样的选股者来说,如果失去了查理·芒格,就像你是一名篮球迷却失去了比尔·拉塞尔一样。”

传奇一生

“不是想要法拉利,而是想要自由”

1924年1月1日,芒格出生在美国内布拉斯加州奥马哈市的小镇。芒格年轻时在巴菲特祖父的杂货店工作,但这两位未来的合伙人直到多年后才相遇。

1948年,芒格以优异的成绩毕业于哈佛大学法学院,在加利福尼亚州从事房地产法工作。1959年,芒格在奥马哈的一次晚宴上与巴菲特相识。巴菲特当时对比他大7岁的芒格建议道,“法律作为一种爱好很好”,但芒格先生作为投资者可以为自己做得更好。

芒格被说服了。“像巴菲特一样,我对致富有极大热情,”他在罗杰·洛温斯坦1995年的《巴菲特:美国资本家的创建》一书中说,“不是因为我想要法拉利,而是因为我想要自由。我非常渴望自由。”

1978年,受巴菲特邀请,芒格加入伯克希尔担任副主席。

在芒格加入后的45年中,伯克希尔的市值也从约1000万美元扩大至7850亿美元,飙涨超过7.85万倍之多。

在全球投资圈的搭档中,芒格和巴菲特可谓是神仙级的组合,尤其是在每年的伯克希尔股东大会上,芒格都是安静地坐在巴菲特身边,让巴菲特独享麦克风和聚光灯的风光,堪称“巴菲特背后的男人”。

据《华尔街日报》,实际上,芒格少言寡语的形象只是为了避免抢巴菲特的风头刻意而为。当芒格不是与巴菲特同时出现在公开场合时,他很健谈。在与朋友和家人举行的午餐和晚餐聚会上,在Daily Journal(每日期刊)的年度会议上,他通常会说上几个小时。如果他在讲话的过程中停下来喝一口水,而其他人开始说话,芒格就会傲慢地举起食指,防止其他发言者在他把口中的水咽下去之前插嘴。

而私底下,巴菲特经常听从芒格的意见。1971年,芒格说服他以相当于See's Candies(洛杉矶从事食品行业的公司)净资产三倍的价格买下这家糖果巧克力店。巴菲特后来回忆说,那是一个“高昂的价格”,远高于他所习惯的收购价格。但在接下来的几十年里,See's累计为伯克希尔创造了约20亿美元的利润。

巴菲特给芒格起了个绰号,叫他“爱唱反调的讨嫌鬼”,因为他对潜在的投资项目,包括一些巴菲特本来可能会做的投资项目,都严词拒绝。但对工程和技术非常着迷的芒格,也推动对技术有恐惧心理的巴菲特在中国电池和电动汽车制造商比亚迪和以色列工具机制造商Iscar身上下了重注。

巴菲特曾如此说道:“我受到了查理的巨大影响。天哪,如果我只听Ben Graham(巴菲特导师)的,我会穷得多。他(芒格)是我遇到过的最聪明、最品位的人。”

加入伯克希尔45年,芒格的身家不菲。据《商业内幕》报道,如果芒格保留其伯克希尔的全部股票,那么他的身价将超过100亿美元。1996 年,芒格拥有18829股A股,占已发行股票的 1.6%,这是可查披露的最早年份。按照今年11月28日伯克希尔哈撒韦A类股(BRK.A)收盘价546868美元计算,这些股份的价值超过100亿美元。

而自1996年以来,芒格已出售或捐赠了超过75%的股份。2013年,他在一次采访中表示:“我故意减少了自己的净资产。我的想法是,我不是永生的,我要去的地方也不需要它。”

报道称,监管文件显示,截至2023年10月5日,芒格持有4033股该公司A类股票。这部分股票当前的价值约为22亿美元。另外,芒格还持有其他资产,包括他钟爱的好市多价值超过1亿美元的股票。福布斯数据显示,截至11月28日,芒格的身家为26亿美元。

芒格最后一次公开亮相

留下的洞见

再过一个多月,2024年1月1日,就是芒格的100岁生日,但遗憾的是,我们没有看到那一天。芒格最后一次公开亮相是在当地时间10月29日,当时他在热门商业播客节目Acquired中,分享了他60多年来的投资理念、经验以及思考,谈到了他对好市多、苹果、比亚迪等企业的投资以及对中国和日本市场的洞见。

▲制图:兰素英

记者|李星 杨建 李蕾 文巧 兰素英

编辑|易启江

视觉|陈冠宇

排版|易启江

封面图片来源:每经制图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。