本是双赢的增资计划在经历了发布定增预案、深交所问询、专业核查等一系列的状况后一拖再拖,其看好的资产和项目也随之搁置。

这一放,就是快三年。10月13日,此项搁置三年的定增相关文件再度更新,在兴化股份业绩大幅滑坡情况下,增资相关标的还能否助其摆脱困境?

每经记者|张静 每经实习记者|夏子博 每经编辑|贺娟娟

心心念念近三年,兴化股份(002109)的定增事宜再更新。

此番定增,波折不断。2020年年底,兴化股份公告首提募资不超过9亿元,用于收购新能源公司80%股权及产业升级就地改造项目。

腾挪背后,兴化股份意在扩展合成气制乙醇业务。倘若交易顺利,其将再获核心资产,市场竞争力提高,亦能将产业链向下游延伸。

然而,本是双赢的增资计划在经历了发布定增预案、深交所问询、专业核查等一系列的状况后一拖再拖,其看好的资产和项目也随之搁置。

这一放,就是快三年。兴化股份也在此前接受机构调研时表示,3年来,公司会同中介机构克服种种不利因素,经历了“两高项目”专项核查、中央环保督察等多重考验,但我们目标不变,全力以赴。

10月13日,此项搁置三年的定增相关文件再度更新,在兴化股份业绩大幅滑坡情况下,增资相关标的还能否助其摆脱困境?

据公告,定增意图有二,一为收购陕西延长石油兴化新能源有限公司(以下简称:兴化新能源)80%股权,二为在陕西省兴平市工业园区投资建设“产业升级就地改造项目”。

据悉,收购标的公司兴化新能源,目前在产乙醇项目产能为10万吨/年,注册资金7亿元,由陕西延长石油(集团)有限责任公司(以下简称:延长石油)完全控股。

值得一提的是,延长石油亦为上市公司兴化股份的控股股东,两者关系密切,我们此前曾刊文《延长石油“输血”,兴化“躺平”的漫长季节》细数延长石油为了“保壳”多次为上市公司“输血”,进行资产剥离、置换之术。

从最新公告看,本次“输血”的公司兴化新能源业绩出现已然波动。

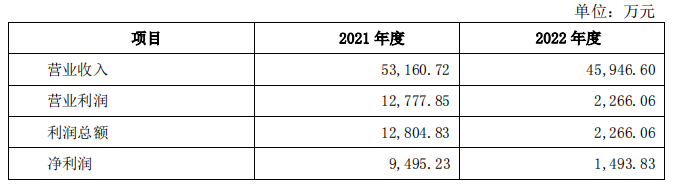

2022年,兴化新能源营业收入由2021年的5.32亿元下降至4.59亿元,净利润则由9495.23万元大幅下降至1493.83万元,存在业绩波动性过大风险。

图片来源:兴化股份公告

业绩波动,兴化新能源现金流亦承压。对比2021年,2022年兴化新能源经营活动产生的现金流量净额由16572.00万元减少至5649.73万元,现金及现金等价物净增加额由13363.80万元减少至2640.61万元。

资产情况,截至2022年12月31日兴化新能源资产总额9.74亿元,负债总额1.74亿元,净资产8.00亿元。

据悉,兴化新能源原材料甲醇、合成气等主要来源于兴化股份子公司,通过化学反应生产醋酸甲酯、乙醇,之后向市场销售醋酸甲酯、乙醇产品,以实现盈利。目前兴化新能源已开发、积累了相应客户,2021 年及 2022 年乙醇及醋酸甲酯产销率接近 100%。

公司表示,从 2021 年、2022 年经营业绩来看,兴华新能源具有一定盈利能力,净利润平均值为 5,494.53 万元/年。

但因兴华新能源产业链较短,除受本身产量变动影响外,兴华新能源经营受上游原材料、下游产品市场价格影响明显,使得其业绩波动性较大。

另一募投项目“产业升级就地改造项目”的乙醇产能为10 万吨/年,位于陕西省兴平市工业园区内,总投资7.42亿元。据测算,项目税后投资回收期(含建设期)8.66 年,税后内部收益率 13.04%,效益可观。

兴化股份的资产变动普遍与延长石油有关,这次也不例外。

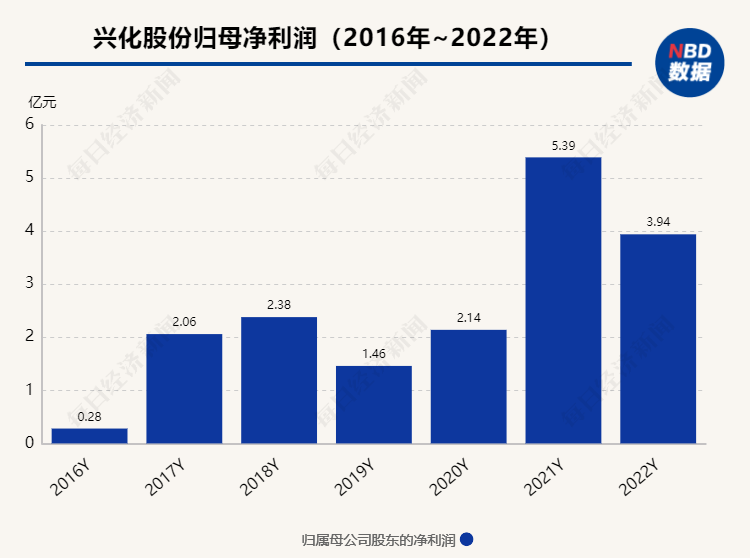

2016年,一度处于退市边缘的兴化股份通过资产置换、发行股份的方式购买延长石油、陕鼓集团持有的兴化化工100%股权,重组完成后,兴化股份主业变更为LNG、煤化工产品,业绩亦逐渐回暖。

2016年至2022年,兴化股份的营收分别为20.38亿元、18.94亿元、20.53亿元、19.74亿元、19.40亿元、28.37亿元、32.58亿元;对应的净利润分别为0.28亿元、2.06亿元、2.38亿元、1.46亿元、2.14亿元、5.39亿元、3.94亿元。

从业绩看,2022年净利润已有“拐点”趋势,但即便如此2023年一季报也让人“吓了一跳”。当季,兴化股份归母净利润大幅转亏为-1.15亿元,同比下降147.71%;据2023半年报,公司归母净利润为-1.76亿元,延续亏损趋势。

公司解释称,2023 年半年度亏损,主要是由于下游产品需求疲软、价格下滑,尤其是甲胺、DMF 价格与去年同期相比大幅下降。

在此情况下,兴化股份加快推进重大资产重组,并于2023 年2月23日从延长石油手中完成陕西延长石油榆神能源化工有限责任公司 (以下简称:榆神能化)51%股权工商过户,由此公司新增醋酸甲酯、乙醇产品,主要经营实体除全资子公司兴化化工外新增控股子公司榆神能化。

榆神能化与兴化新能源均采用“二甲醚羰基化路线生产乙醇”的工艺技术,该技术由中科院大连化学物理研究所与延长石油联合研制,完全为国内自主知识产权,属于能源化工高端化、清洁化领域的先进技术。

本次重组,兴化股份已初尝到“甜头”,其在公告中表示,榆神能化2023 年半年度营业收入为56617.83万元,净利润为6864.07万元,较上年同期增长8195.63万元,对上市公司2023 年半年度净利润形成一定支撑。

2023上半年,榆神能化乙醇产量为109078.80万吨,销量为96513.74万吨,产销比88.48%。

公告中提到,榆神能化置入上市公司后,其生产经营仍在调整过渡期内,为降低采购成本、缓解采购款付现压力,2023 年上半年仍通过关联方陕西延长石油矿业有限责任公司煤炭运销分公司进行煤炭采购。

随着榆神能化乙醇项目50 万吨/年达产及募投项目的20万吨/年实施达产,兴化股份乙醇产能将逐步达到 70 万吨/年。

业绩由盈转亏,行业周期走弱......亟需寻找新利润点的兴化股份,对于合成气制乙醇相关的优质资产可谓需求迫切。

一方面,公司想要业绩回暖仅靠现有的LNG、煤化工产品颇为被动。上半年,公司产品大部分毛利率为负,但相比之下乙醇产品同期的毛利率为正,盈利能力优秀。

乙醇价格走势 图片来源:兴化股份公告

另一方面,本次募投项目实施后,可以提高公司产业链完整性,实现公司煤化工产业链向乙醇产品市场的延伸。兴化新能源主要原材料甲醇、合成气等本就主要向上市公司采购,项目用电也由上市公司转供,本次收购完成后,上述关联销售将彻底消除。

按照兴化股份公告,“重注”乙醇后将形成“一头多尾”的生产格局。即以煤制合成气为源头,可兼顾生产液氨、甲醇、甲胺、DMF、醋酸甲酯、乙醇等多种产品,可以灵活调整生产计划,完善上市公司的产品结构。

图片来源:兴化股份官网

规划虽好,但定增一再延期背后也源于诸多顾虑。

2023 年半年度财务报告显示,完成收购榆神能化 51%股权后,公司合并口径资产负债率为54.12%,资产负债率较高,且榆神能化近期试生产,公司存在因资产负债率较高、债务本息偿还压力较大导致现金流紧张的风险。

此外,本次发行募投项目均为合成气制乙醇,而目前国家尚未明确出台关于相关产品是否能作为燃料乙醇使用的产业政策,存在不稳定性。

此番调整是否会与其控股股东延长石油形成同业竞争亦备受关注。兴化股份董秘办人士告诉《每日经济新闻》记者:“之前我们2月份收购50万吨乙醇是因为同业竞争,但是已经控股了,再收购这个(兴化)新能源公司的话就不牵扯同业竞争。现在延长石油整个合成气制乙醇这一块已经全部交给兴化股份来做。”

对于未来是否仍有扩产规划,上述人员称:“不一定,主要看我们的控股股东,可能会对乙醇再进一步深化成其他产品。”

至于公司业绩预期,兴化股份在公告中称,随着宏观经济持续增长,下游需求疲软将得到改善,原材料及能源动力价格的上涨趋势放缓或回落,使得对发行人毛利率的不利影响将减轻或消除。上述工作人员亦向记者表示:“可能回暖一些,因为二季度比一季度已经好多了。”

封面图片来源:兴化股份官网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。