每经记者|李蕾 每经编辑|肖芮冬

向自己的LP借款,再“不以盈利为目的”转借给基金的被投企业,是否合法合规?近期来自监管的一则处罚给出了答案。

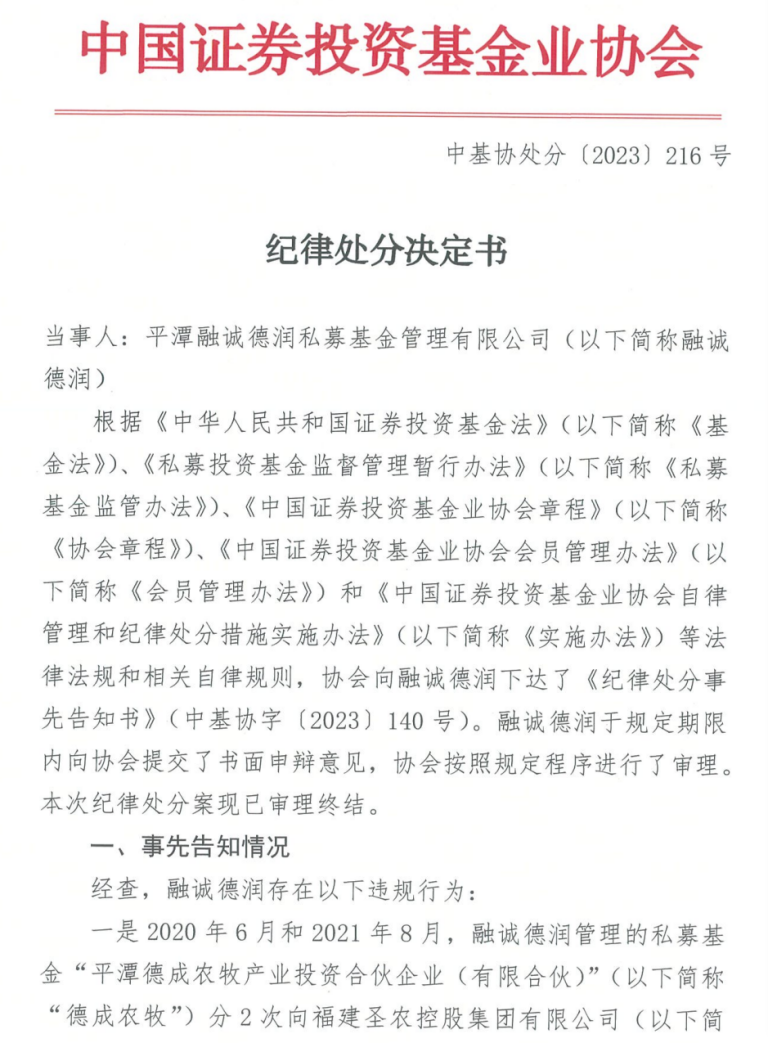

近日,中国证券投资基金业协会(以下简称中基协)公布了对私募基金管理人平潭融诚德润私募基金管理有限公司(以下简称融诚德润)的纪律处分决定书。显示融诚德润管理的一只私募基金分2次向其LP、上市公司圣农发展累计借款1.86亿元,并将这笔款项转借给自己的被投企业,指定用于该企业的日常经营。

虽然后来借款被全部归还,融诚德润也申辩称该资金拆解本质不是投资活动、不以盈利为目的,但监管机构认为这一行为使基金资产承担了到期无法还款的违约涉诉风险。再加上融诚德润还存在挪用基金财产等多项违规行为,中基协决定取消其会员资格、暂停产品备案6个月,同时对其法定代表人和合规风控负责人都进行公开谴责。

值得注意的是,这只向圣农发展借款的基金,正是后者在2019年发布的公告中所提到的、总规模不超过20亿的肉鸡产业并购基金。作为肯德基、麦当劳等巨头的重要供应商,圣农的这一举动彼时也曾引发市场的广泛关注。

近期,中基协公布了对一批私募基金管理人及高管的纪律处分,其中一则引起了每经记者的关注。

根据这则纪律处分决定书,在2020年6月和2021年8月,融诚德润管理的私募基金“平潭德成农牧产业投资合伙企业(有限合伙)”(以下简称德成农牧基金)分2次向该公司LP、上市公司圣农发展的控股股东——福建圣农控股集团有限公司(以下简称圣农控股)借款,累计借了1.86亿元。

那么这笔钱用到哪去了呢?由该基金转借给了自己的投资标的,甘肃圣越农牧发展有限公司(以下简称甘肃圣越,曾用名甘肃中盛农牧发展有限公司),指定用于甘肃圣越的日常经营。

据悉,这笔钱虽然后来全部归还了,但监管机构认为这一行为使基金资产承担到期无法还款的违约涉诉风险,违反了《私募基金监管办法》第二十三条第一项的规定。

相关法律法规显示,私募基金管理人不得将其固有财产或者他人财产混同于基金财产从事投资活动。

融诚德润在申辩中表示,这笔借款往来确有违规,但事出有因。“该资金拆借本质不是投资活动,不以盈利为目的。主观动机是为了维护投资人利益,并没有造成投资人损失,也未侵害第三方利益。事后,融诚德润也取得了基金所有投资人的确认函,确认其知悉上述资金拆借情况并均无异议。”

公开资料显示,融诚德润成立于2015年8月、备案于当年10月,注册资本3000万元,穿透之后由多名自然人共同出资设立。值得一提的是,圣农发展的公告显示,融诚德润股东之一庄爱睿是圣农发展董事、副总经理陈剑华的配偶,而该机构也通过多只基金润间接持有圣农发展股份。

作为麦当劳、肯德基等知名快餐品牌的重要肉鸡供应商,圣农发展曾在2018年底公告称准备参与设立总规模将不超过20亿元的并购基金,目标剑指肉鸡产业,从而引发关注。而这只基金,就是前文提到的德成农牧基金。

启信宝数据显示,目前德成农牧基金对外唯一的直接投资就是甘肃圣越。

还存在挪用基金财产等多项违规事实,机构和高管都被罚

除了向LP借钱、再转借给被投企业这种“骚操作”,融诚德润还存在一些令人咋舌的违规行为。

纪律处分决定书显示,在2017年~2021年期间,德成农牧基金向基金管理人融诚德润累计转款1860万元;而该机构管理的另一只私募基金——福建德润壹号股权投资企业(有限合伙),不仅向基金管理人累计转账5790万元,同时向该机构管理或担任执行事务合伙人的4只基金合计转账835万元。

每经记者查阅公开资料发现,除了德成农牧基金,这其中还有2只基金也由圣农控股集团主要出资设立。

对于这种互相转账的混乱局面,融诚德润给出的解释是为了调整各私募基金银行账户日均存款余额、激活手机银行管理功能等,并在相关功能开通或满足银行相关要求后即已转回,并强调“融诚德润并无侵占基金财产的意图,但的确存在挪用基金财产的行为”。

另外,监管披露的该机构还存在未按要求进行信息披露、未履行投资者风险评估义务等违规行为。

事实上,早在2022年7月,福建证监局就因为这几项违规行为,对融诚德润采取了责令改正的行政监管措施,要求其在1个月内完成整改。

中基协也表示,可以直接依据行政监管措施决定书确认的事实对融诚德润采取纪律处分措施,决定取消其会员资格、暂停产品备案6个月。同时,对于其法定代表人李惠阳、合规风控负责人李毅轩都进行公开谴责。

每经记者统计发现,从8月至今,中基协已经公布了24份针对私募基金管理人的处罚,同时也相应地对57名高管开出罚单。虽然9月刚刚开始,已经有3家机构、10名高管受到了纪律处分,其中就包括以打新策略在业内声名鹊起的400亿私募迎水投资,也侧面体现了私募严监管正在升级的趋势。

封面图片来源:视觉中国-VCG41101884163

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。