◎5月进入房企传统债券融资“小月”,整体融资规模收缩,而受到期内“ABS项目集中终止”事件影响,致当月境内融资规模收缩幅度超出预期。

◎相对而言,境外融资环境有所复苏。5月外币融资金额占比双重上升,融资成本有所下降,房企未来的外币融资金额或将爆发性增长。

每经记者|黄婉银 每经编辑|魏文艺

从5月份房企的境内外融资规模及相关监管政策的发布来看,融资环境仍然“严峻”。

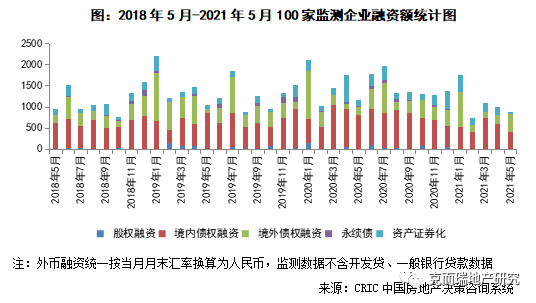

克而瑞统计显示,5月100家典型房企的融资总量为883.34亿元,环比下降11.9%,同比下降24.1%。其中,境内债权融资412.84亿元,环比下降31.3%,同比下降48.9%;境外债权融资419.02亿元,环比上升93.2%,同比上升133.4%。

政策层面,中国证券投资基金业协会叫停基金子公司备案房地产供应链类产品,或许也对房企境内融资造成部分影响。也因此,房企将目光更多转向海外,境外融资在5月相对走高。

图片来源:摄图网

贝壳研究院指出,5月进入房企传统债券融资“小月”,整体融资规模收缩,而受到期内“ABS项目集中终止”事件影响,致当月境内融资规模收缩幅度超出预期。

在5月25日,上交所平台有26单ABS(资产支持证券)的项目状态显示为“终止”,其中就含有涉房类项目,比如中信证券-华夏幸福新型城镇化PPP项目1-5期资产支持专项计划。另外,天风-宝能应收账款资产支持专项计划在5月11日项目状态也更新为“终止”。

贝壳研究院认为,尽管该事件后官方解释其为“项目超期处理”的常规操作,但仍为后期境内非标融资的审批和发行带来一定影响,“释放出监管趋紧气氛,房企发债审批时间将被延长”。

不仅如此,据21世纪经济报道,基金业协会近期叫停基金子公司备案房地产供应链类产品,主要是购房尾款资产。

“5月房企融资或受此影响,融资规模持续下降。”同策研究院分析师黄钰骋在接受《每日经济新闻》记者采访时表示,在“三道红线”强压下,不少房企将目光转向表外融资渠道,供应链融资逐渐成为房企获取资金的重要来源之一。

5月13日,阳光城公告称,计划与光大兴陇信托有限责任公司合作供应链业务,将公司参股子公司上海翀昱贸易有限公司的17亿元债务与光大信托进行供应链业务合作。但该项计划至今还未披露下一步进展。

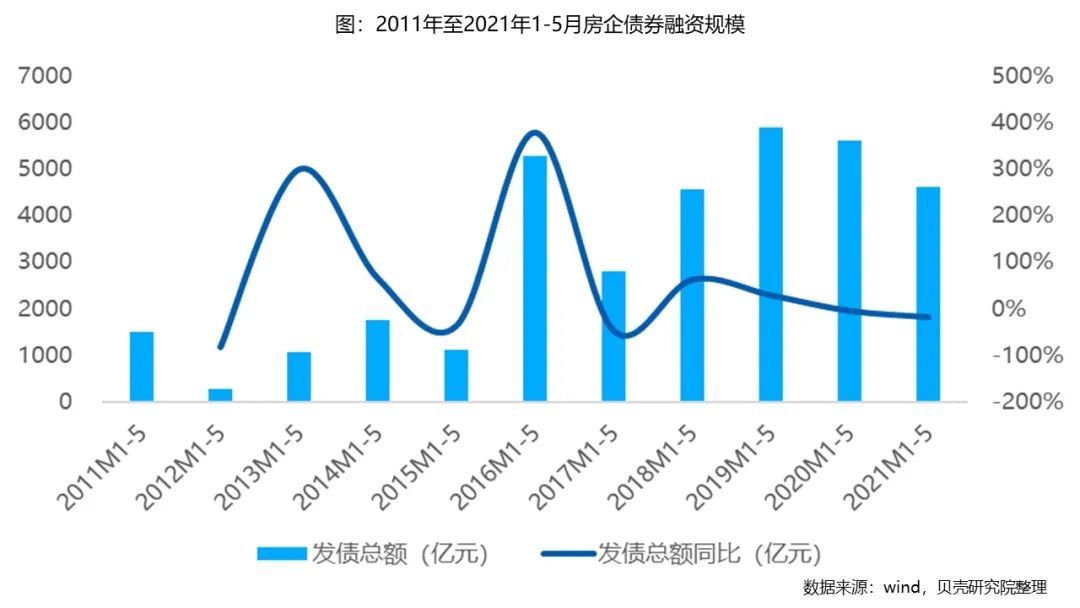

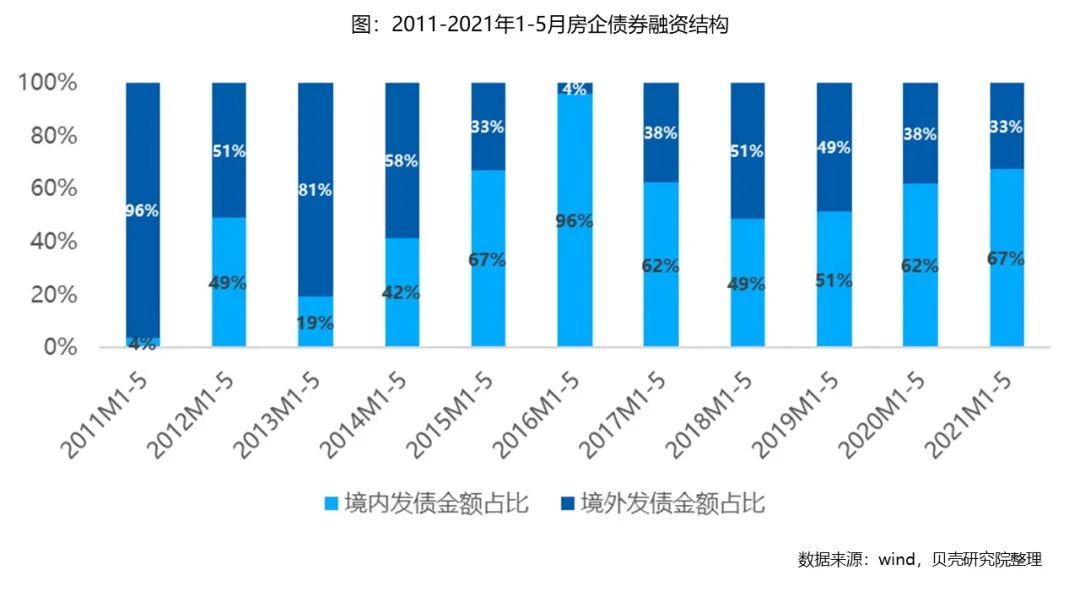

今年以来,房企融资还未出现明显的窗口期。据贝壳研究院统计,今年1-5月,房企境内外债券融资累计约4624亿元,较2020年同比下降18%,达到近三年低点。今年前5月,房企发债规模占比2020年全年约38%。

其中,1-5月境内债券规模占比67%,较2020年同期上升5个百分点;境内前5月累计发债规模约3113亿元,同比下降约11%。境内债市前4月保持的增长趋势止步于5月。

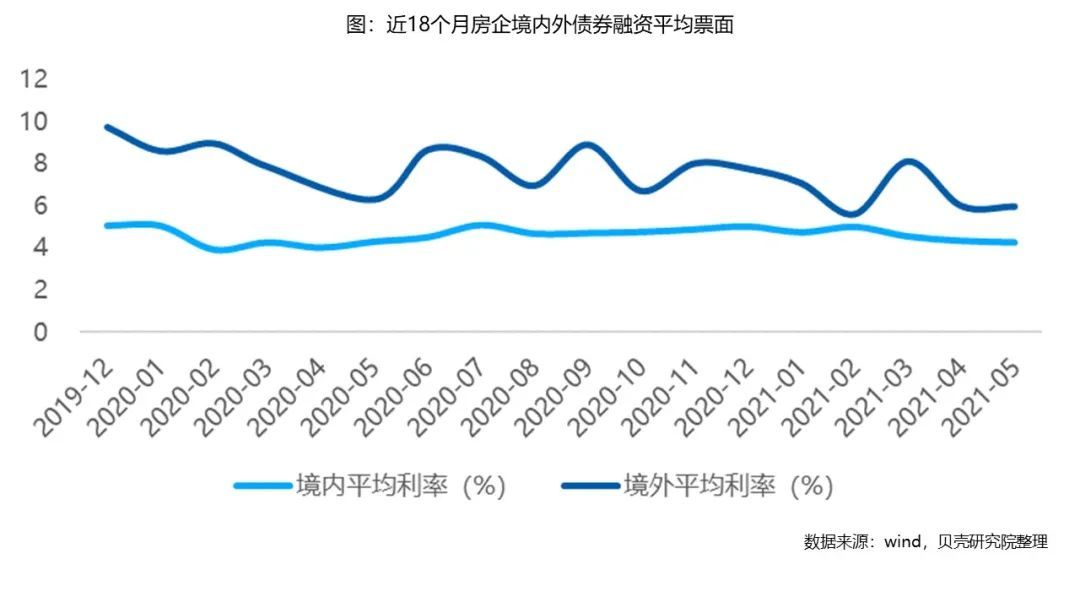

“监管力度不断加压,让表外负债无所遁形,这或将倒逼房企缩短回款周期,增强运营能力,多元发展以应对融资困境。相对而言,境外融资环境有所复苏。”黄钰骋进一步分析指出,5月外币融资金额占比双重上升,融资成本有所下降,房企未来的外币融资金额或将爆发性增长。

同策研究院数据显示,今年5月房企融资以人民币为主,美元次之,港元第三,外币融资总额提升,融资金额为221.32亿元,环比上升212.62%(4月外币融资70.80亿元),占融资总额的50.20%。其中,美元融资总额147.93亿元人民币(23.23亿美元),占融资总额的33.55%,环比上升115.84%;港元融资总额为73.40亿元人民币(89.46亿港元),占比16.65%,环比上升3148.16%。

在债券融资方式上,5月海外银团贷款占比上升明显,合计约67.69亿元,占比15.35%。

克而瑞方面也持类似观点,他们认为,得益于人民币近期走强,叠加境内融资有所收紧,房企发债境外得到较大的恢复,无论是环比还是同比均出现超过100%的上升。

但贝壳研究院对境外融资市场的研判较为谨慎,“境外方面,短期发债规模或有小幅回升,但整体保持不确定性波动。”

在监管环境下,房企致力于降低企业融资成本,短期内将存在房企意愿与资本市场预期的博弈,而长期看房企融资成本整体保持下降趋势与企业之间差异加剧的趋势不变。

值得注意的是,龙头房企与央企、国企的优势在进一步凸显。克而瑞统计显示,5月发债量最高的企业是华润置地,发行了60亿元的中期票据,年限2-5年,融资利率3.29%-3.84%,以及与一家银行签订了20亿港元的贷款协议。而从发债年限来看,万科和龙湖发行的公司债年限达到7年,时间最长;旭辉的一笔1.5亿美元的绿色优先票据年限也达到7年。

发行利率更能凸显房企之间的融资差异。《每日经济新闻》记者梳理发现,5月份碧桂园发行4年期的5亿美元境外优先票据利率最低,年化利率为3.125%;中梁控股发行于2022年到期的3亿美元绿色优先票据,融资利率为8.50%。

6月2日,正荣地产发布公告称,拟发行3.4亿美元2024年到期的优先票据,年利率为7.1%。

(镁刻地产原创,喜欢请关注微信号meikedichan)

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。