对于新里程集团而言,参与*ST恒康重组的目的就是获得上市公司的控制权。而*ST恒康的控制权同样也是海王集团看中的。到底谁才是半路杀出的“程咬金”?*ST恒康接下来又会走向何方?

每经记者 陈星 金喆 每经编辑 魏官红

曾掌舵两家上市公司,在资本市场“长袖善舞”的昔日甘肃首富阙文彬或许正细细品味名利场的诱惑与苦楚。

2020年的最后一个月,阙文彬原本有希望借助深圳海王集团股份有限公司(以下简称海王集团)的外力,完成旗下公司*ST恒康的保壳任务,海王集团或也将借此成为上市公司的控股股东。

但因恒康医疗曾参投的两只基金名下的医院资产引来新里程集团、益佰制药等竞逐,*ST恒康未能在2020年年末完成上述交易。

不仅如此,一场没有硝烟的战争正在上演。近日,新里程集团首席执行官林杨林对《每日经济新闻》记者表示,集团已经完成对两只基金优先级份额的收购,并对四家医院处置所得享有优先分配权。新里程集团方面同时指出,*ST恒康与海王集团在产业投资人资格认定程序上存在不妥。

新里程集团本以为参与*ST恒康重组是板上钉钉的事情,可没想到成了众人眼中的“程咬金”。而在新里程集团看来,海王集团才是那个半路杀出的对手。这究竟是怎么一回事呢?

过去五年,*ST恒康已在“车轮式”的并购中变得伤痕累累,虽然公司控股股东阙文彬一直在谋求断臂求生,但效果迟迟不达预期。退市边缘的*ST恒康在2020年末公布重整方案时,市场重新燃起了希望。

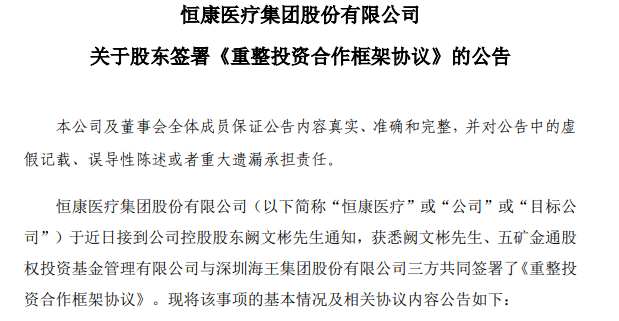

2020年12月2日,*ST恒康公告称,公司控股股东阙文彬与五矿金通、海王集团签署了《重整投资合作框架协议》,一是将通过解决上市公司债务、提供共益融资等手段确保*ST恒康2020年实现盈利;二是海王集团控股子公司健康金控将作为项目主体参与*ST恒康重整。同时,海王集团方面将受让阙文彬持有的19.90%股份对应的表决权,直至取得上市公司控制权。

图片来源:*ST恒康公告截图

先盈利保壳再重组,继而变更实控人,对于处在退市倒计时的*ST恒康来说,与海王集团的这场合作称得上是一石二鸟。2020年12月2日至4日,资本市场给出连续3个涨停的回应。

但实际上看来,市场对重组预期过于乐观,当外界静候“救兵”海王集团时,半路杀出的“程咬金”为最终重组方和重组进度增添了变数。

2020年12月11日,益佰制药(600594,SH)公告称,拟斥资8.8亿元受让华宝信托持有的京福华采、京福华越两只并购基金的优先级财产份额,但12月26日又单方面宣布交易终止。

不久后,国内最大综合医院集团之一的新里程集团方面向《每日经济新闻》记者确认,已与农银理财有限责任公司(以下简称农银理财)签署收购协议,新里程集团已完成对农银理财通过华宝信托所持有的京福华越、京福华采的优先级有限合伙人财产份额收购,成为恒康医疗旗下四家民营医院的最终权利人。

在外界消息频出之时,*ST恒康与海王集团却对此事三缄其口。截至目前,*ST恒康未对上述消息进行公开回应。

重整事项出现较大变化,上市公司为何秘而不宣?对于重组方的选定,农银理财和*ST恒康谁的话语权更大?

对此,交易所发函要求*ST恒康结合公司下属两只并购基金的出资人变化情况、清算进展等情况,说明公司相关债务处置进展及对公司业绩的具体影响。

《每日经济新闻》记者研究发现,“京福华越”、“京福华采”两只基金由阙文彬主导设立,目前主要资产是四家民营医院,也是*ST恒康旗下最主要的一块资产。而这两只基金也是海王集团参与*ST恒康保壳并成为控股股东的关键。

*ST恒康在公告中披露,海王集团控股子公司健康金控拟于2020年12月31日前受让上述两只并购基金的部分份额,并确保华宝信托、民生信托停止对两只并购基金的清算,同时免除其对*ST恒康的罚息等多种方式,确保*ST恒康2020年实现盈利,此后通过重整拿下*ST恒康的上市公司控制权。

而在京福华越和京福华采两只并购基金的持有人中,京福资产均为GP,民生信托均为中间级LP、恒康医疗为劣后级有限合伙人。华宝信托则均为优先级LP,持有的京福华越66.54%有限合伙人财产份额及京福华采66.65%的有限合伙人财产份额。

对比可知,海王集团拟受让的是中间级份额,新里程集团受让的是优先级份额。

图片来源:视觉中国

一位资深投资人士向《每日经济新闻》记者解释称,基金里面的优先级、中间级和劣后级享受的收益与风险都存在较大差别。其中,劣后级的风险最大,收益也最大;优先级的风险最小,收益也最小。在话语权方面,则是劣后级>中间级>优先级。

这是否会对新里程集团的受让计划产生影响?林杨林表示:“优先级的确是风险最低、收益率最低,但基金已经违约,基金旗下医院资产进入清算状态。由于农银理财的优先级金额在整个基金中占最大份额和(具有)优先级性质,根据合伙协议和清算原则,农银理财的优先级份额在清算资产的价值分配中必须优先受偿,清算过程的话语权也最大,这也是为什么农银理财的优先级份额可以通过清算拿走四家核心医院资产。”

对此,前述投资人士表示,农银理财的优先级份额能否优先受偿和是否拥有话语权要看基金成立时的具体约定。一般而言,优先级份额在清算过程中的确享有优先受偿的权利。

在新里程集团看来,海王集团才是半路杀出的程咬金。而双方争夺的焦点,正是*ST恒康的控制权。

林杨林向《每日经济新闻》记者透露,新里程集团从2020年3月前后开始接触*ST恒康,“一直到(2020年)6月、7月谈的都是以定向增发的方式参与到上市公司中,当时谈的就是要控制权,但最后因为*ST恒康债务问题太多,债权人后来又去法院申请了破产重整,所以定向增发搞不了了。”据他所知,海王集团和益佰制药是2020年国庆前后才参与进来。

他表示,新里程集团已经与两只基金的优先级最终权益人农银理财签署收购协议,已完成对农银理财通过华宝信托所持有的京福华越、京福华采的优先级有限合伙人财产份额收购。根据双方协议规定,新里程集团将对并购基金所持有的四家医院如何处置享有最终决定权,并对四家医院处置所得享有优先分配权。

林杨林向记者透露,目前新里程集团与农银理财的协议已经签署并且生效,款项也已走完。至于收购两只基金优先级份额的金额是多少,他仅透露,“和益佰制药此前公布的金额(8.8亿元)差不多”。

对于新里程集团而言,参与*ST恒康重组的目的很简单,就是获得上市公司的控制权。按照林杨林的说法,新里程集团意在取得*ST恒康的实际控制权,“下一步我们将积极推动新里程集团牵头的联合重整投资人。现在我们‘进可攻、退可守’,积极参与破产重整人指定的每一个环节的同时,不会停止对四家医院的拍卖。如果我们最终没办法成为上市公司破产重整人,我们就把上市公司的核心资产拍走,最终*ST恒康只能退市”。

而*ST恒康的控制权也是海王集团中意的。新里程集团方面表示,“期间与他们有过沟通,但没达成共识,分歧的核心就是谁成为上市公司的实际控制人”。

图片来源:视觉中国

除了未与海王集团达成一致,外界还有声音认为,*ST恒康在产业投资人认定程序和信披程序上或存在违规。

按照新里程集团的说法,2020年11月30日,农银理财就通过了新里程集团的方案。而同年12月2日,*ST恒康公告称,阙文彬与海王集团达成协议,后者在解决农银理财基金后,将成为公司产业投资人,牵头*ST恒康重整。

“(2020年)12月11日,中国农业银行总行批复了我们的方案,并且正式告知了三家参与方(指新里程集团、海王集团和益佰制药)。”在新里程集团方面看来,理论上2020年12月11日农行总行正式批复与新里程集团的合作方案后,海王集团与上市公司的协议内容就已经无法履约了,相关方应该及时知会监管机构,及时终止之前的公告交易。

对此,业内某专注公司破产重整的律师对《每日经济新闻》记者表示,如*ST恒康知晓海王集团无法参与上市公司破产重整但未及时披露,就涉及上市公司信披违规的问题。

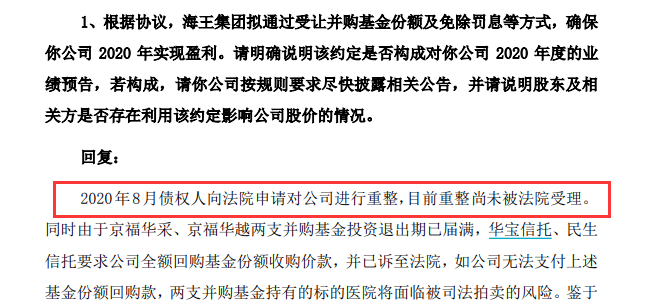

该律师还表示,在去年12月2日的公告中,海王集团被认定为*ST恒康的产业投资人,本身就存在程序违规。产业投资人的指定需要经过法院受理破产重整申请、法院指定破产重整管理人、债务人或管理人在法院裁定的6个月内提交《重整计划草案》、《重整计划草案》获批准后进入执行程序等一系列法律程序后才能认定。截至目前,*ST恒康尚未公告公司破产重整申请受法院受理,在这一阶段直接公告谁是自己的产业投资人,本身就是对市场的严重误导。

记者搜索*ST恒康的公告发现,在公司于2020年12月12日对深交所《关注函》的回复中,公司对重整进程的表述为,“2020年8月,公司债权人向法院申请对公司进行重整,目前重整尚未被法院受理”。截至目前,没有关于*ST恒康重整的新进度消息传出。

图片来源:*ST恒康公告截图

截至记者发稿,*ST恒康尚未回复公司与海王集团签订的合作协议是否生变等问题。但2020年12月31日,*ST恒康公告称,健康金控已经向民生信托支付份额收购款合计约1.6亿元,份额受让完成后,健康金控将获准实施基金中间级合伙人权利。

林杨林表示,新里程集团事实上此前已了解海王集团收购中间级份额之事,但中间级的份额比例很小,不会影响两只并购基金的决策。但从海王集团的动作来看,其并未投子认负。

1月8日下午,《每日经济新闻》记者联系了海王集团负责恒康项目的副总裁董杰,但对方表示,对于与*ST恒康有关的事项“无可奉告”。

同时,记者还联系了*ST恒康董秘曹维,欲就相关事项进行了解,但截至发稿,未能取得对方回复。

为何两只亏损基金的份额会引得三家企业竞逐?这要从基金持有的主要资产说起。京福华越的主要资产为兰考第一医院有限公司、兰考堌阳医院有限公司、兰考东方医院有限公司,京福华采旗下的主要资产则为泗阳县人民医院有限公司81.42%的股权。

2020上半年,这四家医院合计营收4.38亿元,占*ST恒康医疗板块营收的40%;贡献了约3923万元净利润。这也是*ST恒康除了康县独一味生物制药有限公司、萍乡市赣西肿瘤医院有限责任公司与盱眙恒山中医医院有限公司,最主要的一块资产。

根据两只基金的对外投资公告,京福华越收购三家医院各99.9%股份共斥资4.88亿元,京福华采收购泗阳医院70.27%股份的价款为2.3亿元(后通过增资共持有泗阳医院81.42%股权)。按新里程集团透露的此次交易价格,其受让两只基金优先级份额的价格或许算不上“捡漏”。

从四家医院的经营业绩来看,其业绩难言优良。公告显示,京福华采2018年、2019年的净利润分别为-2858.5万元和-4072.4万元;京福华越2018年、2019年的净利润则分别为-4081.8和-4589.3万元。

既然价格和价值都不算“优质”,除了可以借道获取上市公司控制权,四家医院本身是否具有其他吸引力?对此,林杨林表示,*ST恒康旗下的很多医院都是公立医院改制而来,整体的基础和合规性都比较好,这几年发展不好有缺乏资金投入和信用支持的原因。

而从新里程集团和海王集团两家的表述来看,二者均有盘活*ST恒康及其名下医院的信心。二者都曾表示,要从产业协同的角度,发挥产业资源优势提高*ST恒康核心竞争力。从海王集团的产业链条来看,其核心业务覆盖药品研发、制造、流通及零售等业务,但实际上并无运营医院资产的经验。新里程集团的主要业务则涵盖医院、养老和医疗科技等,林杨林表示,拿到上市公司控制权的目的也是为了今后向上市公司体系内装资产。

但目前除了新里程集团与海王集团之间的对峙,处在退市边缘的*ST恒康如何保住自己的上市公司身份也是重中之重。

近年来,恒康医疗净利润状况较差,在2013年大肆并购后,归母净利润增速一直下降。2018年和2019年,*ST恒康的归母净利润分别亏损14.18亿元和亏损25.20亿元。同时,截至2019年末,*ST恒康的负债总额为47.02亿元,公司净资产为1.95亿元。

2020年5月,恒康医疗因连续两年亏损,被深交所实施退市风险警示。按《深圳证券交易所股票上市规则》的原规定,如果恒康医疗2020年经审计的净利润继续为负值,其股票将自2020年度报告公告之日起暂停上市。

但去年底,退市新规的出台或许可以让*ST恒康松一口气。按照新规的规定,只要不触及空壳公司的财务指标,且公司还有持续经营能力,就没有退市风险。

新里程集团方面也表示,如果*ST恒康顺利重整,则可以获得一大笔资金,这笔资金用来改善公司的财务状况和增加旗下医院的投入都不成问题。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。