截至3月16日,再融资新规解绑以来,共有141家上市公司发布了再融资方案,预计募集资金总额达2211.91亿元,新定增周期正式来临。记者注意到,新规出台激活了定增市场,私募机构也在加速进场。

每经记者|李蕾 每经编辑|肖芮冬

近日在全球股市一片惨淡的情况下,A股市场却因为再融资新规的解绑而迎来了另类融资繁荣。根据Wind数据的信息,截至3月16日共有141家上市公司发布了再融资方案,预计募集资金总额达2211.91亿元,新定增周期正式来临。

而作为资本市场的重要参与者之一,各类私募机构也是跃跃欲试,希望通过发行定增基金来追逐市场机遇。私募排排网近期的调查显示,超七成私募看好定增项目带来的业绩增厚机会,并认为相关定增产品有望享受3~6个月的政策红利期。

根据《每日经济新闻》记者的走访,目前私募行业内一方面是大家对于定增基金发行的热情高涨,但另一方面“战略投资者”身份的认定又让大部分纯财务投资的私募基金略显尴尬。正如有投资人告诉我们的,作为发行对象,私募基金能否满足战略投资者的身份认定,是目前行业内普遍认定的一个难点:“对机构来说是一个相对比较确定的套利机会,随着更多市场案例的出现,身份认定方面也会更明确。”

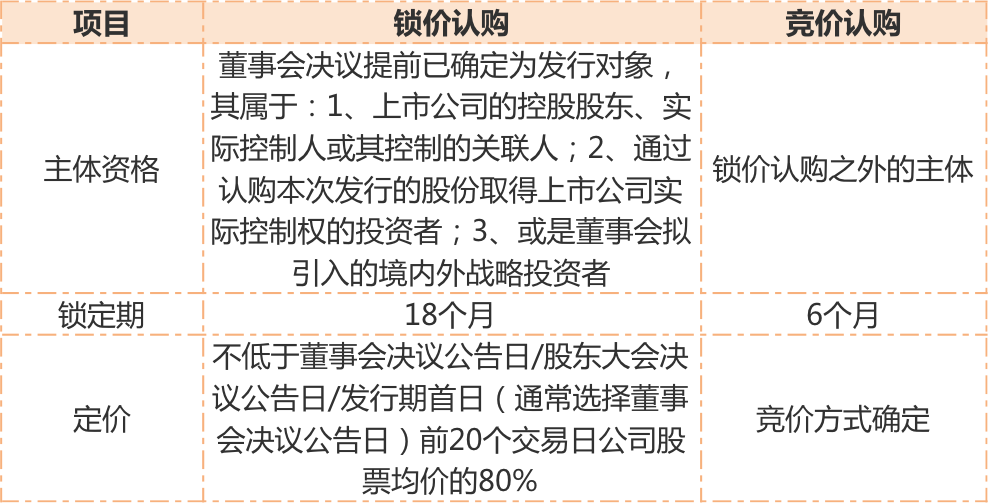

2月14日,证监会修订了《上市公司证券发行管理办法》、《创业板上市公司证券发行管理暂行办法》以及《上市公司非公开发行股票实施细则》(以下简称实施细则)等三项规定,放宽了再融相关的限制条件。其中有几项新规引起了市场的广泛关注,例如对“锁价认购”和“竞价认购”的调整。

关于两种认购方式的主要差异,实施细则的规定其实已经比较明确。所谓“锁价认购”,也就是此前的“3年期定增”,新规调整为18个月;“竞价认购”即“1年期定增”,新规调整为6个月。也就是说,整体的定增周期都被大幅缩短了。具体的差异,每经记者也给大家做了个对比:

正是因为这些诱人的条件,敏锐的市场马上就做出了反应。根据每经记者的不完全统计,今年2月15日~3月12日,上市公司发布首版非公开发行股票预案的数量已经达到了2019全年的56%,足见热情的高涨。很多私募机构也趁机加速入场,中国证券投资基金业协会的备案信息显示,仅在2月14日之后备案的定增基金数量就已经达到了5只,而这几乎是去年备案的私募定增基金总量的一半。我们来看看这些基金:

光是长和(天津)投资管理有限公司这一家公司,就一口气备案了两只定增基金。而每经记者在与北京、上海、深圳等多地的私募机构交流中得知,不少公司已有发行定增产品的规划,有的已经在进行中。而这些机构中不仅包括私募股权机构,还有私募证券机构,其中不乏行业头部PE。

新鼎资本董事长张驰在接受每经记者采访时表示,从流动性来看,以前定增的退出规则是12个月之后才能卖,并且不能一次全部卖出,基本上要两三年才能卖完;现在的定增有6个月也有12个月的,流动性显然更好。从打折比例上来看,以前不能超过9折,现在7折、8折都可以。“需求也有,供给也有,再加上现在是A股的相对低点,所以整个市场就热起来了。”

事实上,再融资新规出台以后,嗅觉灵敏的PE机构就已经闻风而动,多家上市公司定增均出现被大股东或机构投资者“包场”的现象。2月中旬,高瓴资本8折包干了凯莱英23亿元定增,一度引发市场热议,而这也被很多分析人士看作头部机构积极参与上市公司定增的风向标。

相对于一级市场近年来的萧条,被视为“一级半”的定增市场最近显然要热闹得多。新规落地以来,大批增量资金被吸引进入,激活万亿定增市场,其中一级市场的私募玩家包括高瓴、鼎晖等,二级市场的公募基金也不乏知名度颇高的睿远、建信等,还有大量保险、社保、养老金跃跃欲试,银行理财资金摩拳擦掌,机构们纷纷设计发起定增基金。

而定增产品相对比较特殊,其要求发行机构既精通一级市场、也要懂二级市场,非常考验投资机构的一二级联动投资能力。张驰也对每经记者表示,参与A股定增不仅仅是简单的资金募集,首先上市公司得有定增计划,并且一次定增发行对象不得超过10人,整个定增过程长达3~6个月,条件更加严格,所以“一开始就能干的肯定是对这个市场非常了解、对上市公司也很熟悉的一帮机构,做A股定增的机构很少有投一级市场的”。

某大型PE机构对媒体表示,PE机构对行业和公司的研究和判断、整合一二级市场联动策略方面更有优势,他们的加速入场,带有风向标作用。“PE机构擅长从成长型公司中抓取确定性强、增长稳定的创业型公司,判断中小市值上市公司定增机会,PE机构比较有信心。通过定增也可以实现收购双方和投资者三方共赢。”

在该公司看来,定增并非没有门槛,反而是颇具挑战。作为一级半市场,其考验的是投资机构的主动管理和投研能力。此外,当项目周期变短以后,内部人员的储备、项目的储备包括参与项目的策略是否准备完善也十分重要。看定增项目并不只是单纯报价,更要观察全生命周期的投资机会,把定增当作股票市场投资策略的一部分。

多家接受采访的机构表示,参与定增就像参与去年的科创板打新一样,宜早不宜迟。目前,定增投资迎来非常好的契机,接下来一段时间内定增发行的折价率相对较高,安全边际可观,相关定增产品有望享受3~6个月的政策红利期。

美亚梧桐基金合伙人孙万营也告诉每经记者,再融资新规确实给到私募机构一些投资的套利机会,“因为定价进一步压低,同时解禁期也更短,这些对于私募来说都是相对比较明确的套利机会”。

不过火热的背后,也有一些不确定之处甚至风险值得注意。

首先是私募机构的身份认定。融孚律师事务所、高级合伙人孙名琦撰文指出,如果私募基金的投资者不存在发行人的股东或实际控制人,那么基金只能以“战略投资者”的身份参与锁价认购。但大部分私募基金为纯财务投资,似乎与“战略投资者”的特征并不相符。孙万营也坦言,能否满足战略投资者的身份认定是目前行业内普遍关注的一个难点。

不过3月20日随着《发行监管问答——关于上市公司非公开发行股票引入战略投资者有关事项的监管要求》(以下简称《监管要求》)的发布,情况也在发生转变。这份文件全面规定了定增中引入战略投资者的资质要求、程序要求、信披要求以及核查要求,意味着监管机构开始收紧对于“战略投资者”的认定口径,纯财务投资性质的定增基金参与锁价定增项目将存在一定的障碍。但另一方面,《监管要求》规定的资质条件中,一些资质又存在着较大的解释空间。正如孙万营所说,相信随着时间的推移,市场有更多的案例出来之后,会给大家关心的身份认定问题一个明确的指向,后续机构参与定增的机会也将更加明确。

其次,张驰还提醒,现在介入定增市场肯定不算一个差的时间点,但随着更多资金涌入A股定增,价格一定会水涨船高,风险也会因此加剧。“这个市场永远是这样,大多数人干一件事的时候这个事情就不赚钱了,所以现在快一点进入A股定增市场、以比较大的折扣去拿票都是能赚钱的,如果再晚三四个月就不好说了。”

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。