11月7日,由每日经济新闻主办的2019第三届中国上市公司董秘峰会在成都举行。会上,清华大学五道口金融学院建树金融学讲席教授余剑峰以诸多生动的案例,深入浅出地解析了行为金融学中有趣的投资逻辑和上市公司行为。

每经记者|胥帅 每经编辑|魏官红

名字的流畅性和公司市值有着密切关系、CEO颜值会影响股价、散户偏爱彩票型股票……您知道这些有趣案例的经济学依据吗?原来,这都是由行为金融学引发的。

2019第三届中国上市公司董秘峰会 图片来源:每经记者 张建 摄

11月7日,由每日经济新闻主办的2019第三届中国上市公司董秘峰会在成都举行。会上,清华大学五道口金融学院建树金融学讲席教授余剑峰,以诸多生动的案例,深入浅出地解析了行为金融学中有趣的投资逻辑和上市公司行为。

一副框架眼镜和一身蓝色衬衫,留着短发的余剑峰教授散发出青年学者特有的气质。“容易发音的股票有更多的投资人,流动性更大,市值净值比更高。”余剑峰教授热情洋溢的演讲吸引了台下董秘的倾听。

清华大学五道口金融学院是富有盛名的金融学院,来自这个学院的余剑峰教授主要研究行为金融学。

行为金融学看似是晦涩的理论研究,可他实际的研究成果却与我们日常的投资行为、股价走势息息相关。

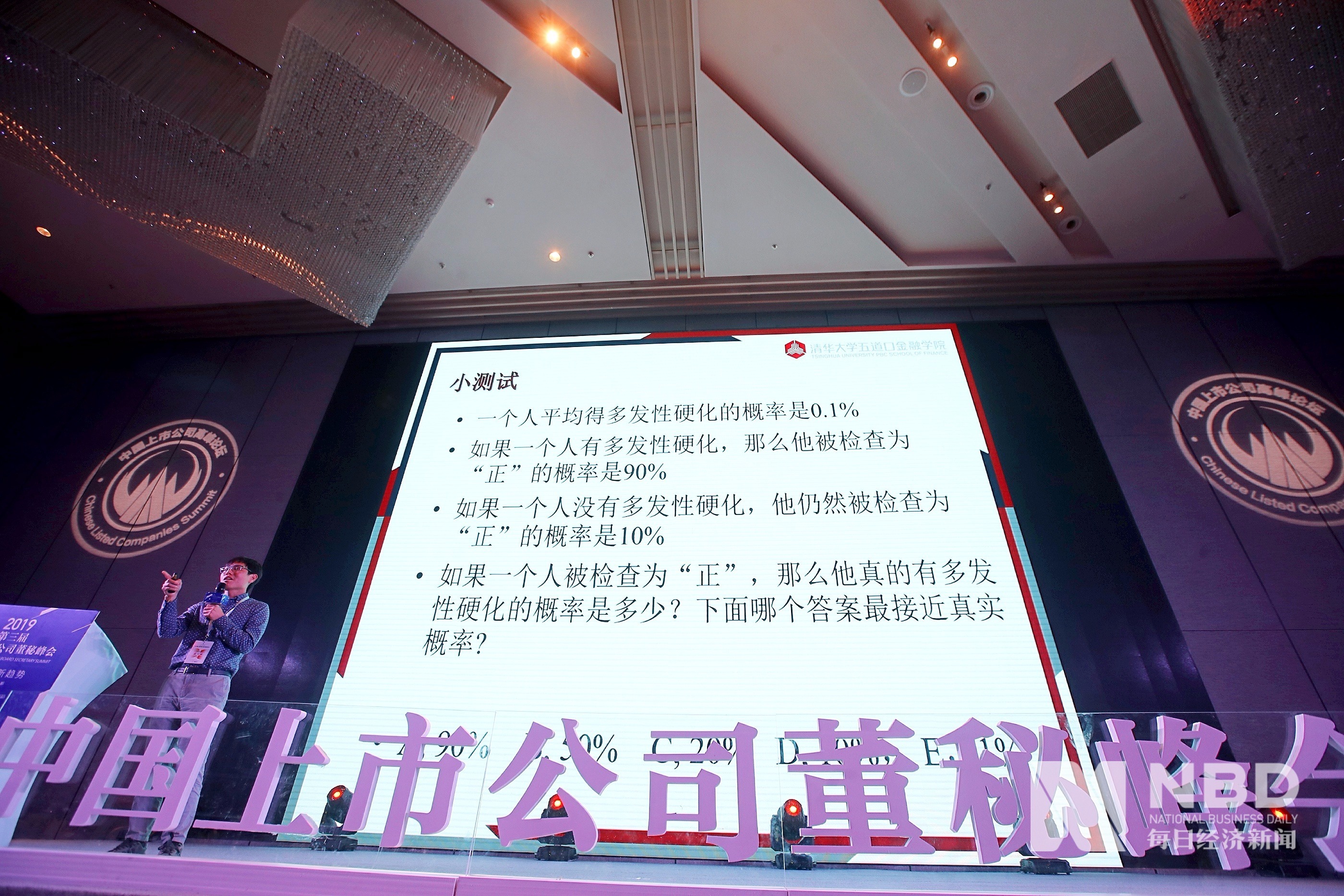

统计学里有一个法则是贝叶斯法则。用数学语言表达就是:支持某项属性的事件发生得愈多,则该属性成立的可能性就愈大。但余剑峰教授在现场表示:“很多信息可以用贝叶斯法则的公式估计,但人是非理性的,会出现很多偏差。”

一个典型案例是1997年Mars饼干的销售量突然翻倍。实际上,Mars饼干的销量翻倍并非来自于销售团队的策略变化。“而是因为1997年,美国航空航天局登陆火星,而‘Mars’就是火星。”余剑峰教授说。

清华大学五道口金融学院建树金融学讲席教授余剑峰 图片来源:每经记者 张建 摄

这种现象延伸到普通投资者关注的投资行为方面,就很有意思,比如炒作垃圾股。

“在大家的感觉里,究竟是40元涨到80元容易?还是4元涨到8元容易?”

“似乎更多的人会认为从4元涨到8元更容易一些,因为更多的人喜欢彩票型股票,这类低价股,让很多投资者觉得像彩票,有翻倍的概率。”

余剑峰教授告诉《每日经济新闻》记者,中奖的事件虽然是百万分之一,但是一出现就很突出,会加深投资者的记忆,“它经常会在你脑子里出现,这样你就会买它,导致垃圾票的高估。”

然而,因为人的个人偏好不一样,对彩票型股票的偏好也会发生变化,“像比尔盖茨就不会去买彩票型股票,因为自身环境发生了改变。”行为金融学研究的意义就是揭示更多的偏差,以帮助投资者改进交易行为。

余剑峰教授还介绍了可获得性偏差与市值管理的关系。

“CEO的颜值和股价市值也有关。当CEO颜值增加10%,新CEO就职时股票的超额收益率会增加1.17%。更帅的CEO说的话更可信。”余剑峰教授介绍完,台下的听众也爆发出阵阵笑声。

“如果两个人的性格一模一样,颜值低的CEO,演讲的感染力可能不一样。”余剑峰教授向记者表示。

当然,除了颜值,公司的名字也具有影响力。

余剑峰教授表示,在其他同等的情况下,名字容易发音的公司比难发音的公司的市值高10%左右,对于一个中等大小的公司,也就是大约8000万美元,而容易发音的共同基金比难发音的流入要多2.5%左右。

“很多上市公司做市值管理,改名字是比较常见的方法。”余剑峰教授表示,比如某某公司加上科技等。

另一方面,上市公司需要在适当的时刻披露更多的信息。

余剑峰教授举了一个例子:“通常而言,跟着高管买卖,跟着买是有好消息,跟着卖是坏消息。”余剑峰教授说,但两个不同的高管同时买卖,所包含的信息不一样。一个可以是股价涨到100元,盈利抛售;另外一个是股价买成100元,跌回80元,割肉卖掉。而后者可能传递出一个公司基本面变坏的信息,投资者跟随抛售又导致股价下跌。

“所以这就需要上市公司披露一些具体的原因,为投资者提供决策。”余剑峰教授说。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。