很多时候,我们都在纠结:爆款基金要不要“上车”?“上车”后,会不会下不来?如何才能找到真正的爆款基金?因为,历史上被百亿基金伤害的事件也不是没有过。要怎么做其实也很简单:拿把“放大镜”探究一下这些网红、爆款基金都有着什么样共同的土壤。

每经记者|李娜 每经编辑|何剑岭

图片来源:摄图网

10月14日,兴全基金旗下的兴全合泰甩出一个“王炸”,吸金近500亿元,瞬间成为业内“网红”。

一位有着10年公募基金工作经验的人士在微信上给《每日经济新闻》记者留下了一句话:“是啊,市场只有一家兴全基金啊。”

似乎就在最近这两、三年里,以公募基金为代表的大资管行业,渐渐进入了“网红”时代,百亿规模的新品时不时出来露个脸,刷刷存在感。回首过去,规模百亿元基金爆发的年代,还停留在2006年、2007年以及2015年这三个大牛市年份的记忆里。

很多时候,我们都在纠结:爆款基金要不要“上车”?“上车”后,会不会下不来?如何才能找到真正的爆款基金?因为,历史上被百亿基金伤害的事件也不是没有过。

要怎么做其实也很简单:拿把“放大镜”探究一下这些网红、爆款基金都有着什么样共同的土壤。

下面,《每日经济新闻》记者选取了券商资管领域里的国泰君安资管、东方红和公募基金领域的兴全基金作为样本,从公司管理层、发行时点、长期业绩、职业投资人的角度来琢磨一下,看看他们有哪些值得我们深思的东西。

上海东方证券资产管理公司(以下简称东方红)在券商资管派里绝对是个特色鲜明的另类,很多同行提到它时,都很喜欢用“闭门修炼内功”来形容。

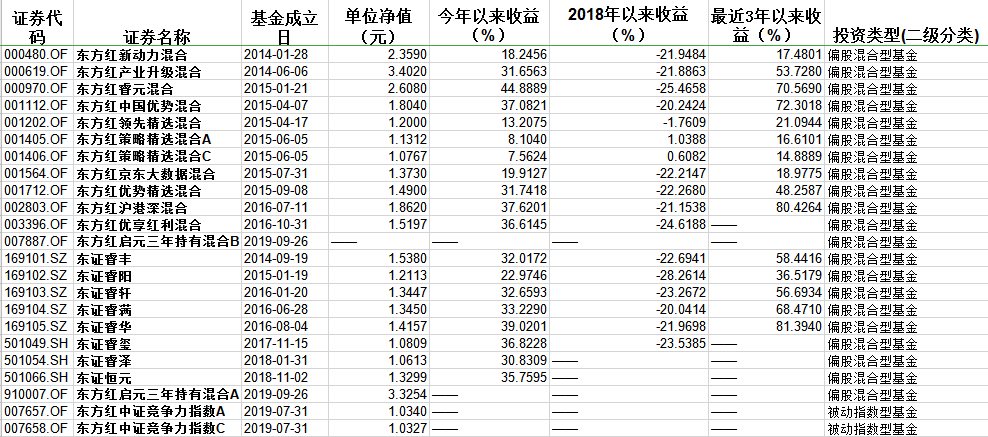

先来看看东方红的收益情况,下表是东方红旗下公募偏股型基金近三年以来的收益情况:

上海东方证券资产管理公司偏股型基金业绩(截至10月25日)

数据来源:东方财富choice

从上图不难看出,东方红旗下公募基金2017年业绩甚是抢眼,多只基金的业绩超过50%,这也让东方红彻底走入了公众视野,并在投资者心中形成了极高的预期。自此,东方红推出的产品大多一日售罄,且开始有渐渐演变为常态的迹象。

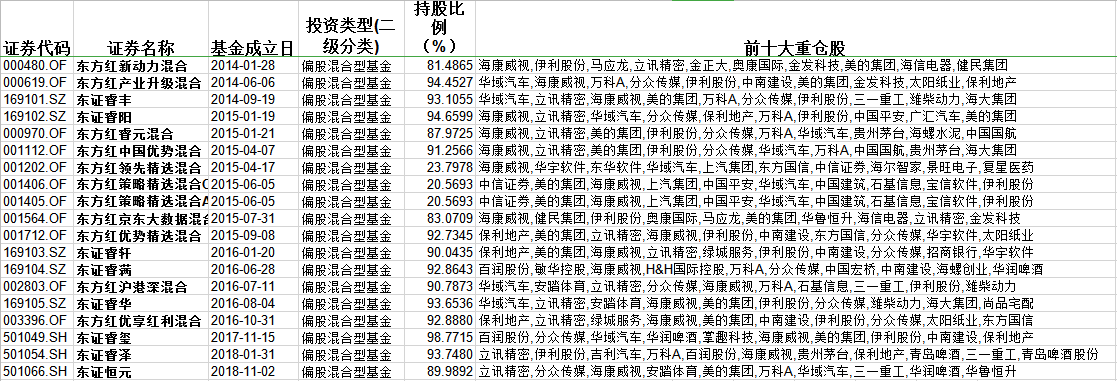

再来看一下:东方红旗下基金重仓股的情况:

数据来源:东方财富choice

价值投资,一直是东方红对外标榜的投资风格。东方红的操作上,也是淡化择时,讲究“陪着优秀公司共同成长”。从上图来看,伊利股份、海康威视、潍柴动力、贵州茅台等东方红重仓品种,均属于价值大白马股的范畴。从某种意义上说,它们也就是巴菲特所定义的典型的拥有“护城河”的公司。

如果仔细看一下,被东方红挑中的公司往往呈现出这样的特质:净资产收益率(ROE)在20%以上,年增长率在15%以上,资产质地优良,具备优秀的管理团队,同时还要有较高的分红率。这也就很好地解释了为什么在2017年,东方红旗下基金被市场全面追捧。

此前,陈光明在母校上海交大的一次演讲中这样讲道:“价值投资最重要的就是牢记估值。比如我们测算内在价值和价格会提供三、五年15%以上的涨幅,就是每年符合15%以上的涨幅,才能够进入我们的视野里。如果觉得它不符合这个目标,那就不是价值投资的标的。”

此外,他还解释了价值投资为什么有效——可以通过分红和回购、更多的被并购的机会、大股东和管理层的增持、市场趋势性的机会来实现价值。如果一个公司真的被低估了,管理层也会想要增持。当然市场趋势机会也会有,每隔几年总会有一些波段机会,但可遇不可求。

记者注意到,东方红旗下各基金交叉持股的情况十分明显,整体风格趋同,个性化并不十分突出。如果你将A股上市公司与东方红股票池筛选的规则进行匹配,就会发现可选择的标的并不是特别多。另外,东方红的基金经理几乎都是公司自己内生培养。但是,如果仔细分析,仍能看出基金经理彼此间的差别:市场熟知的林鹏,其持股集中度就偏高,而较为年轻的基金经理中,有的持股较为分散,有的偏向高分红股。

回顾历程,就不得不提东方红那些“忍受寂寞、独自行走”的日子。2012年下半年,整个券商资管行业进入委外、通道业务快速扩张的时期,一时间各家的资产管理规模都是狂飙突进,只有东方红还在坚持。东方红整个高层面临巨大的压力,内部也出现了巨大的争议,原本做通道和销售的团队人员,也有一部分选择出走。

“坦诚地讲,管理层这种忍受寂寞的耐力是最重要的。俗话说得好,专业人做专业事。只是现在市场招聘的总经理大多是职业经理人,只有三年的任期,无法立足长远。而股东方派出的总经理,专业性又不足。”一位有着15年基金行业经验的“老人”向《每日经济新闻》记者表示。

值得注意的是,2018年东证资管董事长陈光明正式离任。作为昔日的舵手,东方红身上烙下了他深刻的印记。2018年的弱市中,东方红旗下基金整体回撤较为明显,以致于2018年业绩波动,让很多投资人出现了不适应。不过,原有的投研体系、包容的文化氛围依然还在。只是风格趋同的东方红,想要赢得时间的“玫瑰”,需要更长时间的检验。

大集合公募化改造,是当下券商资管热议的话题。尽管不是首只此类集合产品,但在9月16日,国泰君安资管的君得明单日募集资金仍然达到了122亿元的战绩,不仅远远超过了国君资管内部30亿元的预期,也让整个券商资管行业侧目。

先看一下国泰君安资管的权益团队战绩:

国泰君安资管权益产品收益一览(截至2019年8月31日)

数据来源:WIND

老实说,对于券商资管的权益投资,留给外界第一印象的并非是国泰君安资管的权益团队,所以他们的这份成绩着实有些令人惊讶。

再来看一下国泰君安资管权益团队的持股情况:

持仓总市值前20名个股

数据来源:东方财富choice

上述这张图,说明今年国泰君安资管在权益投资上明显偏向大消费概念,“喝”了不少如五粮液、泸州老窖、洋河股份等热门的白酒股。

泛价值投资策略,被国君资管视为自身的投资理念,也是在最近几年慢慢形成的。这个理念将原有的价值股和成长股的惯用区分统一到一个框架之中,其唯一的标准就是股票的价格是否低于企业的价值。简而言之,就是“性价比”。

在此之前,《每日经济新闻》记者曾就选股的标准这一问题与国君资管的投资人士做过简单的交流,发现他们在选股上强调只赚自己懂的钱,并非盲目追求热点,严格执行“性价比”投资策略。

目前团队两位主力投资经理张骏和马俊在投资风格上也有所不同:喜欢看书的张骏,除了专业书籍,平时也会读一些诸如《论语》、《金刚经》之类的智慧经典。在投资方面,他更喜欢琢磨市场的大趋势,对大消费、化工行业都有着较为深刻的理解;而通讯行业出身的马俊则是在TMT上有着自己独特的解读,且在操作上更为灵活。

在券商资管大通道、委外业务上复制固收业务规模时,国君资管的权益团队也是在按部就班地默默运作,这在行业内并不多见。他们的投研体系是一体化打造,也区别于现有不少券商资管一个投资经理带几个研究员的事业部制。从国君资管的权益团队发展来看,历经了汪建、栾杰,直到2012年加盟的张骏,其独有的资管权益投资理念体系正逐步形成,且在不断完善中。

“打造一个成熟的权益团队很是烧钱,需要三年磨合,五年才能基本成熟。很多市场上的爆款产品都经过了超过10年的权益团队的检验。随着产品规模的扩大,如何培养管理大资金的能力,这是国君资管现在还需要埋头苦干,经历更多牛熊轮回才能完成的考验。”这是一位券商资管权益人士对国君资管给出的评价。

继去年1月兴全基金旗下的兴全合宜拿下327亿元的募集基金之后,本月兴全安泰又创出近500亿元的募集资金,配售比例只有12%,毫无疑问地被市场划入爆款产品行列。

很多基金从业人士感慨:品牌时代的来临后,这是一个从量变到质变的过程。记者记忆里的兴全基金,从成立之始就奉行“数量不要多,只只精品化”的策略,而在这15年当中,也一直在坚持。兴全基金目前的所有产品数量仍不足30只,远远低于业内的平均水平,这在公募基金业内是很少见的。特别是从产品成立时间上来看,2007年和2013年两个年份,兴全基金没有任何新品发行,估计全市场也只有这一家吧。

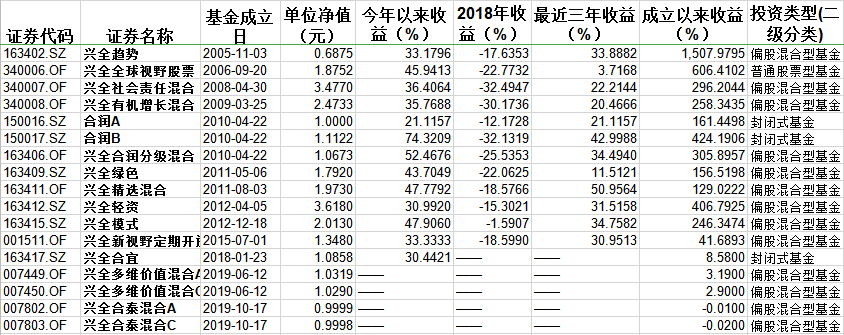

先看一下兴全偏股型基金产品的业绩吧:

兴全基金业绩一览(截至10月25日)

数据来源:东方财富Choice

当兴全合宜首日上市跌停时,遭到很多投资人的质疑。对于一个理性投资者而言,看到如此大规模的基金,肯定会觉得基金经理的操作只能是配置大盘蓝筹股,以保持充裕的流动性。不过上图显示出,也许从成立1到2年来看,兴全基金的业绩并不是那么抢眼,但是时间拉到3年以上,你就会发现其强悍的持续“长跑”能力。

以混合型基金为例,看一下好买基金对兴全权益的主动管理能力的分析:

图片来源:好买基金官网

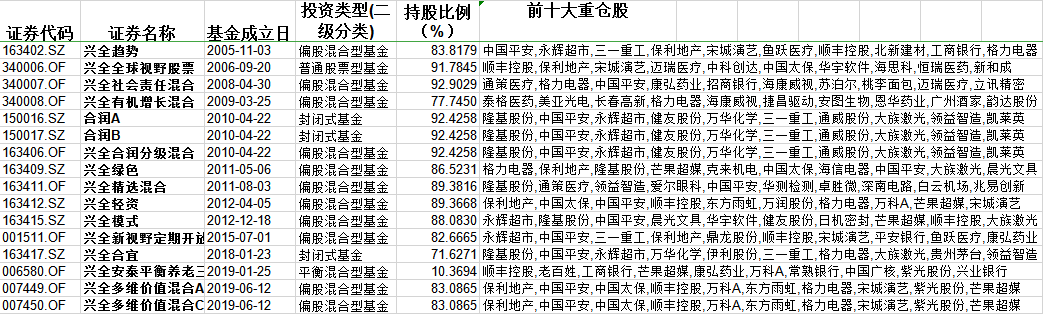

再来看一下兴全基金三季度末持股:

兴全基金偏股型基金重仓股一览(截至9月30日)

数据来源:东方财富Choice

过去的10多年间,关于兴全基金在某一个时刻重仓了某个行业板块、踩了多少“雷”的消息并不算少。事实上,强化对安全边际的思考,控制股票及组合的下行空间,也一直是兴全基金强调的投资文化。尽管拥有共同的研究平台,但兴全的基金经理们也呈现出不同的投资风格。老一代中,董承非和谢治宇无疑是当中的担当。不过,从过往的投资风格来看,董承非在持仓中也有表现不好的股票,但是他对投资组合的管理能力比较强,更能经得住时间的考验。而谢治宇在行业配置上则显得比较均衡一点。年轻一代基金经理中的乔迁,属于兴全体系的内生培养,其投资理念也沿袭了公司的文化理念——从安全边际角度出发,先看往下的空间,再看上行空间,他在研究中偏消费行业,对消费股把握的能力比较突出。不过,从过往多年的业绩来看,不管是公募基金还是专户产品,兴全基金在风险控制上,特别是市场剧烈波动起伏时,其能力更为突出。

提起兴全基金,有几件事情不得不提。2007年火红的牛市是基金销售最好的年份,当年公募基金行业大搞拆分和分红,基金公司的资产管理规模也突飞猛进。然而,当时兴全基金不仅没有搞拆分和分红,总经理杨东甚至还顶着巨大的压力在6000点之上劝基民赎回基金。2016年1月6日,兴业全球基金专户投资部副总监吕琪在朋友圈提示:“建议客户赎回,今年本人管理产品大概率不能赚钱”,从而赢得了“最有良心基金经理”的赞誉。同样的,兴全基金这几次逆流而行的做法也让市场投资者记忆深刻。

2017年1月,原兴全基金总经理杨东离职,由庄园芳接棒,权益投资的底蕴和文化依然延续。不过,兴全基金的风格近3年似乎也呈现出微妙的变化。由于庄园芳原本在兴业证券负责固收业务,而兴全基金原来是主打权益先行的策略,所以兴全基金也渐渐显现出权益和固收并驾齐驱的格局,其规模增长的速度较以往有所加快。

最后,记者还是得啰嗦几句:从这些爆款基金诞生的源头来看,要想能够赢得“时间玫瑰”,上述3家资管机构都有着以下相同之处:

1.管理层有一颗耐得住寂寞的心。

2.爱惜自己的羽毛:市场好发不好做时,选择保持沉默;市场好做不好发时,选择迎难而上。

3.优秀的文化激励机制:弱化短期考核,考核日间拉至中长期,给予团队更多的成长空间。

4.优秀的职业投资人汇聚。

此外,记者还想说的是:爆款产品的诞生,一定是好的资管机构和专业销售机构的相互成就!

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。