每经记者|易望奇 易启江 每经编辑|易启江

刚刚从南京一所著名的211大学毕业2个月的阳光大男孩小许(化名),原本风华正茂,却不幸坠亡,只留下一份遗书和留给亲人无尽的悲伤。

然而,今日18时19分,陷入悲痛中的爷爷奶奶还在收到贷款平台的催收电话。此前的8月31日下午两点,小许从南京一家位于28楼的酒店坠亡。

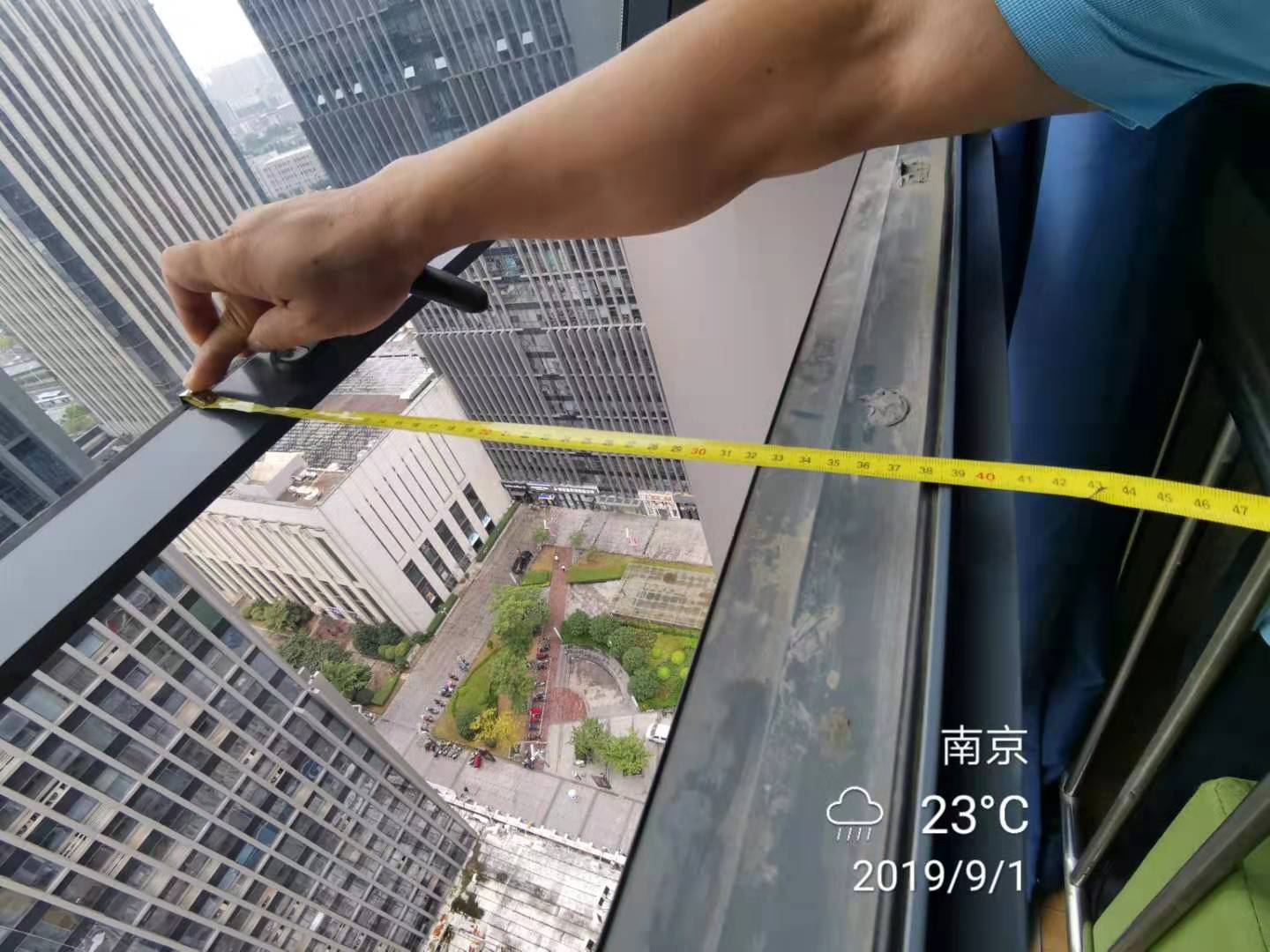

小许坠亡的酒店窗户

图片来源:小许伯父供图

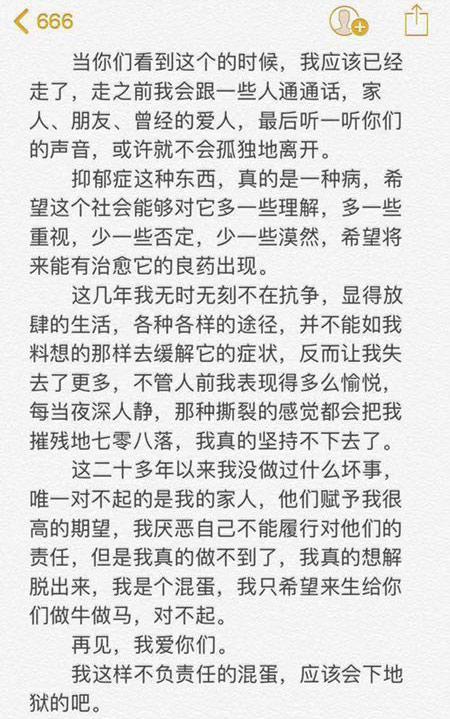

“这几年我无时无刻不在抗争,每当夜深人静,那种撕裂的感觉都会把我摧残得七零八落,我真的坚持不下去了。”在坠亡前,23岁的小许向同学发去了这条信息。

图片来源:小许伯父供图

小许的伯父告诉《每日经济新闻》记者,昨天也有叫“蓝猫金融”和“青草贷”的平台打电话给他的弟弟(小许的父亲)催收贷款。

根据小许伯父提供的催债录音,孩子从青草贷借了3000元本金,至收到电话时有一天逾期。蓝猫金融则称小许在其平台一共有两次贷款,后一次是1100元,目前尚欠505元。

许伯父说,孩子一直都很乖,从小学到高三成绩都非常好,给家人的印象一直都很阳光。今年4月的时候,许父就收到孩子短信,说欠了大约9万元校园贷,一直在拆东墙补西墙,实在顶不住了,才给父亲发短信,希望父亲能帮他还上。许父到其学校旁边的一个派出所报了案,并将钱打给了孩子,以为孩子还清了校园贷,没想到,直到孩子去了,还在收到贷款平台的催款。今日18时19分,陷入悲痛中的爷爷奶奶还在收到贷款平台的催收电话。

小许伯父说,听警方介绍,今年8月小许还曾向同学借钱,应该是为了还网贷。

每经记者根据小许伯父提供的小许常用手机号码,通过第三方信用系统查询发现,该号码90天内申请网络贷款34笔,360天内申请网络贷款56笔。

据小许伯父介绍,小许今年7月大学毕业后,成功应聘进无锡一家单位,但因有考研打算,便放弃了去无锡发展的机会,留在南京复习考研。家里人怀疑,小许之所以有轻生想法,大部分原因应该是网贷给他的压力,且之前并不知道小许有抑郁症状。

针对小许自杀是否与校园贷有关,警方已介入调查。

“撕心裂肺的痛,请远离校园贷。”小许伯父说,像白纸一样单纯的少年,转瞬即逝,希望所有大学生们能以此为戒,不要再让这种的悲剧发生。

此前那些在校园贷中殒失的鲜活生命,仍未能阻止现金贷平台们将魔爪伸向校园内!父母们的悲伤,却在不断重演。

2016年3月,河南牧业经济学院学生郑德幸,先后在多个校园金融平台贷款近60万元,无力偿还,在贷款方多种手段催债之后,不堪心灵伐戮的他,从青岛市一宾馆8楼跳下死亡;

2017年4月,厦门华厦学院一名大二女生因深陷校园贷,被发裸照催债,在泉州一宾馆烧炭自杀;

2017年9月,21岁的陕西大二学生朱毓迪贷款20多万,无力偿还时跳江自杀。而在失联前,他还给同学发去一段自残的小视频,上面的他左手割了3道很深的伤口。

高利贷、裸条、自杀……正是因为校园贷不断爆出的各类负面消息乃至恶性事件,监管层的态度也不断收紧。从2016年5月开始的1年半时间里,原银监会、教育部等部委不断针对校园贷出台文件,监管态度不可谓不严厉。

然而,校园贷为何屡禁不止?

行业观察人士、消金社联合创始人肖世海认为,第一是以前的校园贷机构形成了路径依赖,也不会干别的,只会放校园贷;第二是一些现金贷产品被包装成了常规的消费分期产品,从而渗透到了校园市场;第三是对于正规金融机构来说,普通学生并不是非常优质的借款人,即便能给予贷款支持,其额度也有限,那么有更多资金需求甚至形成借贷习惯的学生,只能向校园贷伸手。供给和需求一直都存在,而监管未能对“变相校园贷”进行识别和有效惩戒,很难抑制供需双方的结合。

中国银行法学研究会理事肖飒分析,从借款人角度讲,整个社会倡导提前消费,“00后”“90后”形成了借款消费的习惯,在“6•18”“双十一”等购物节的全方位轰炸下,剁手党走上了借贷之路。从借贷平台角度讲,无非是“利益驱使”,因为在当下环境,校园贷是不错的利润增长点。

而在苏宁金融研究院院长助理薛洪言看来,监管对于校园贷的监管原则是开正门、堵偏门,鼓励银行业金融机构布局,严禁小贷公司及非持牌机构染指。不过,从实践中看,银行积极性不高,仍遗留很多空白之地,给非持牌机构留下了很多空间。

银行积极性不高,有多方面原因:一是利率限制。校园贷的盈利模式在于高息覆盖高风险,但银行作为正规军,被各方寄予厚望,不可能走高息的路子,导致银行的校园贷产品很难盈利,缺乏商业可持续性。二是经营限制。校园贷市场太分散,首先把不能跨区域经营的地方性银行排除在外,而全国性银行都是大块头,校园贷市场空间有限,难以引起战略层面重视。三是竞争因素。互联网巨头借助支付工具,已经实现了对校园群体的高度渗透,牢牢握住了这个市场,对于银行机构而言,校园贷并非未开发的处女地,即便全力投入,未必能有好的成绩。四是声誉风险。校园贷业务空间有限,但舆论敏感性很强,极易引发声誉风险,进一步削弱了银行的积极性。

对于小贷公司和非持牌机构而言,大学生虽然没有收入来源,但信用意识比较强,属于相对优质的客户,在经营压力下,这些机构并不愿意放弃这块市场。同时,在实践中,识别借款人的学生身份需要放贷机构主动作为,若放贷机构有意不作为,以未能识别借款人身份为借口向大学生群体发放贷款,也能在一定程度上搪塞监管和舆论监督,所以不少机构仍在抱着侥幸心理从事校园贷业务。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。