针对当前风险投资市场的特点,中国风险投资业的主要奠基人之一——中国科学院虚拟经济与数据科学研究中心风险投资研究室主任、北京市创业创新协会理事长刘曼红表示,大家都集中投资热门行业,很容易出现投错的问题,因为信息的不对称,有人可能会赚大钱,有人会赔很多的钱。

每经编辑|李彪

刘曼红 每经记者 李彪 摄

每经记者 李彪 每经编辑 毕陆名

2017年上半年,VC(创投)市场披露的案件数目仅为1351起,投资总金额204.91亿美元。投资案件数目和金额均持续下滑,案件数目达到了近两年来的最低值。

在延续2016年的下滑态势之后,今年三季度,尤其是9月份以来,VC投资的案件数量和投资规模均出现了较大幅度增长,止住了下滑的态势。同时,较为明显的变化是,单体项目的投资资金规模越来越大。

近年来,变革成为了风险投资界谈论最多的话题之一,而变革带来的或将是行业的整合、淘汰。大批创业项目或将因融不到钱而倒闭,一批投资机构也将被市场所淘汰,这样的声音在业内不绝于耳。

真的会如此残酷吗?我们正在经历一个什么样的阶段,我们将迎来什么样的未来?

11月11日,由北京市创业创新协会联合中国人民大学海外人才创业园共同举办的“天使投资与创新驱动高端国际论坛”上,《每日经济新闻》(以下简称NBD)记者专访了中国风险投资业的主要奠基人之一——中国科学院虚拟经济与数据科学研究中心风险投资研究室主任、北京市创业创新协会理事长刘曼红教授。

VC市场案件数量回升较快

NBD:从去年初至今年上半年中国VC市场投资案件数量不断下滑,近两个月出现了比较快回升。我们应该怎么看待这一变化,背后的原因是什么?

刘曼红:我觉得是预料之中的情况,这与整体经济形势相关,尽管全球经济还比较疲软,但中国仍是全球投资的重点之一,中国的经济发展较为强劲,这种强劲表现在创新创业这个最基础环节上,也就是投资的强劲。

美国哈佛大学一位风险投资的权威教授,早在2000年初就做了一个研究,探究是什么推动整个风险投资或者说VC行业发展,是需求方还是供给方?供给方就是政府引导下的资金,需求方是创业创新的项目数量。其研究结果证明:供给方的作用不明显,关键在需求方,只要创业创新项目有所增长,就能够很快带动投资增长。

当然,中国的创投市场前一段出现了所谓的资本严冬,虽然政府在信用贷款等方面有些收紧,但在全球,特别是中国流通的货币还非常多,有机构指出,目前在我国全社会可投资的民间资本有188万亿元,比很多国家现有的GDP都高,可以投资的资本这么大,所以资金上不是一个真正的问题。一旦有大量创新创业项目出现,资金还是会很快投进去,所以我觉得是意料之中的情况。

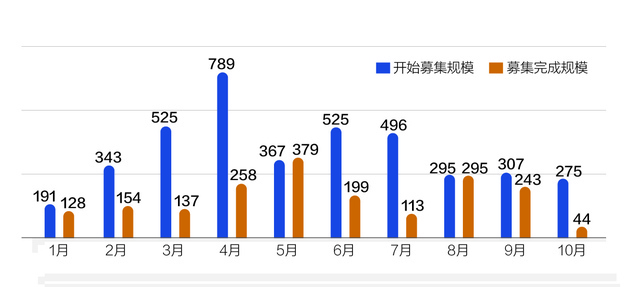

2017年中国VC/PE市场募资基金规模(单位:亿美元)

数据来源:投中研究院 邹利制图

大量国资进入风投领域

NBD:谈到发展,您觉得我们现在的风险投资正处于什么发展阶段?2011年您曾出版过《中国创投20年》这本书,您认为当前的风险市场阶段有什么特点?

刘曼红:2011年出那本书的时候,我们当时就有标的,认为1991年国务院印发《国家高新技术产业开发区若干政策的暂行规定》,标志着风险投资在我国已受到政府的高度重视,以此为起点进入了风险投资的初始阶段。随后,在1991年至1998年间,大部分的投资都是以国家型政府基金的方式投入,包括江苏、上海等一些省(市)成立了风险投资公司,属于政府资金做投资。

1998年,成思危在全国政协九届一次全会上提出了《关于加快发展我国风险投资事业》的提案,该提案受到了高度重视。此后,民间的资本开始进入风险投资领域。

中国的风险投资市场在2004年再次出现转折点,2004年6月,硅谷银行组织的二十几家硅谷风险投资商代表团访问中国,开启了外资进入中国风险投资市场的元年。2009年以前在国内风险投资领域,一直是国际资本占主流,2009年本土和国际才打成平手。在2009年后本土投资机构开始快速发展,除了本土投资机构不断学习并自我提升外,还有一个重要原因是2009年创业板成立,给了本土资金提供了很好的投资平台。

2009年以来,中国风险投资市场迎来了快速成长期。在2006年中国成为世界第二大风险投资目的国,仅次于美国,经过这些年的发展,中国与美国之间的差距正在不断缩小。

当前中国风险投资表现出了两个方面的特点,一是大量的国有资本进到了风险投资领域,比如国家设立的中小企业基金、创新基金、产业基金等,还有各省建立的引导基金,极大地充实了风险投资领域的资金量;二是大企业尤其是上市公司纷纷进入风险投资领域,这实际上也是全球的一个普遍现象,这种现象在上世纪末本世纪初的时候曾经热过一段,后来由于互联网经济破裂,很多大公司开始撤出风险投资领域,但最近两三年又开始热起来。

两个现象带来的结果是风险投资领域的资金量非常大,前一段时期大部分资金都投在了晚期的项目上,如果是快上市的项目甚至要通过多方协调才能投进去。资本整体在向后移,早期的投资相对比较空白,这样就给天使投资人一个发展空间。但是,早期的项目回报率比较高,很多成熟的风险投资机构也开始关注。

未来资金的投向应该是,资金雄厚的机构还是会重点投资项目晚期阶段,但是它也会分割一部分资金来做项目早期投资。

一批投资机构恐被淘汰

NBD:针对当前风险投资市场的特点,最近几年业内谈得最多的就是“变革”二字,这个行业会不会如业界所议论的出现大洗牌,大批的项目可能会死掉,一些投资机构也会倒掉?

刘曼红:此前我们看到有好几万家机构都进入到风险投资行业,目前行业还不够大,挤进这么多机构肯定要洗牌,肯定要死掉一批。但是,总体来说这个行业现在相对还比较小,未来会有很大的发展空间,行业内还可以容纳更多的机构、项目和资金,关键是如何布局、投资什么领域、投资项目早中晚哪个时期等。

实际上,当前行业中的项目和资金主要集中在某几个领域,这就会存在一些问题,不过,从历史发展来看,这种状况也一直都存在。比如在美国电脑行业发展初期,硬件类项目比较热,很多资金都集中电脑硬件项目上,后来很多机构发现行业竞争太激烈,想要撤回投资的时候已经撤不回了,后来软件热,也出现了类似的集中投资的情况。大家都集中投资热门行业,很容易出现投错的问题,因为信息不对称,VC/PE行业的一个特点就是信息不对称,正因为信息的不对称,所以有人可能会赚大钱,有人会赔很多的钱,因为信息不对称,大家挤在一个行业是必然的,那么淘汰一部分人也是发展必然。比如现在人工智能是一个投资热点,但并不是所有人工智能项目都值得投资,要结合自身优势去对接具体项目。

未来肯定会有一批项目和投资机构被淘汰,这是行业发展中的必然现象,不要惊慌也不会出现大乱子,按照市场规律做就行。

NBD:中国风险投资市场潜力较大,您对未来有什么预期呢?

刘曼红:首先是从中国风险投资未来的方向上看,大消费和大健康将会是投资的热点领域,这两大领域未来市场发展的空间巨大。

同时,中国目前已是第二大风险投资目的国,仅次于美国,未来相当长一段时期内,国际创投市场都将是中美两极独大的情况,中国虽然一直在追赶美国,但不得不承认我们与美国之间的差距仍然存在。我们有很充裕的资金,但缺乏原始创新,我们申请的专利的数量越来越多,但真正的原始型、创新型专利还是远远不够,在这一块,中国还需要发力。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。