每经记者|张寿林 每经编辑|廖丹

8月15日,人民银行公开市场业务操作室披露,为对冲中期借贷便利(MLF)到期、税期高峰以及政府债券发行缴款等因素的影响,维护银行体系流动性合理充裕,2024年8月15日人民银行以固定利率、数量招标方式开展了5777亿元7天期逆回购操作,操作利率为1.70%。今日到期的MLF将于8月26日续做。

中国民生银行首席经济学家温彬点评,月中逆回购加量应对短期资金扰动,MlF操作将常规性延后。

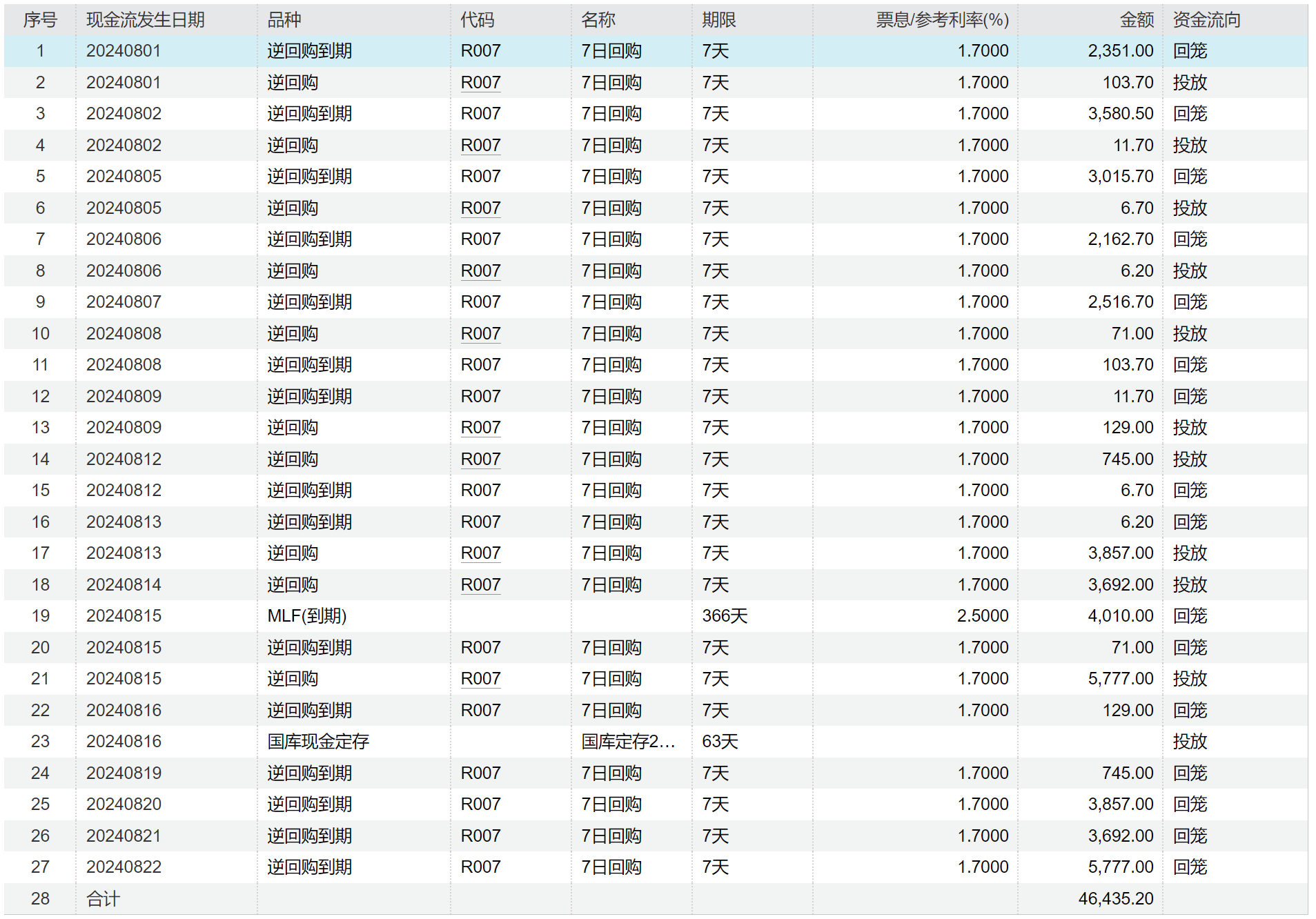

8月货币投放与回笼 截图来源:Wind

记者注意到,二季度以来,人民银行密切关注宏观经济金融运行情况,充分考虑超长期特别国债发行、缴准、缴税以及季末监管考核等因素对流动性供求的影响,灵活把握公开市场逆回购操作力度和节奏,保持银行体系流动性合理充裕,引导货币市场利率围绕公开市场操作利率平稳运行。

当前,公开市场7天期逆回购操作利率已基本承担起主要政策利率的功能。7月22日,人民银行发布公开市场业务公告,宣布即日起公开市场7天期逆回购操作采用固定利率、数量招标。同时,为进一步加大金融支持实体经济力度,公开市场7天期逆回购操作利率由1.8%下调10个基点至1.7%。

针对当前流动性形势,温彬表示,资金面总体稳健,但短期扰动增多,逆回购加量予以平滑。当前,受监管“挤水分、防空转”以及新旧动能转换下有效融资需求不足等影响,信用扩张整体放缓,在很大程度上减少了对流动性的消耗。同时,存款派生放缓、存款脱媒趋势短期内难以逆转,缴准减弱对资金面也形成一定正向贡献。

但他也指出,8月中旬,资金面扰动因素相应增多。一是15日为8月纳税截止日,16日税期缴款,从往年情况来看,8月虽并非缴税大月,但税期扰动仍在。二是政府债发行开始上量,使得近期资金面边际收敛。三是同业存单到期压力阶段性上升。本周存单到期6314亿元,后一周将继续升至7034亿元。受此影响,近日资金利率整体有所上行。

“为应对资金面边际收敛压力,近日逆回购开始加量,有助于流动性维持在合理充裕水平。”温彬表示。

在明确7天期逆回购操作利率作为主要政策利率的同时,中期政策利率(即1年期MLF利率)正在逐步淡出。以2024年7月为例,当月15日MLF利率未作调整,22日7天期逆回购操作利率下降10个基点,同日报出的LPR迅速作出反应并跟随调整,也表明LPR报价转向更多参考央行短期政策利率,由短及长的利率传导关系在逐步理顺。

近日,在下一阶段货币政策思路中,央行指出,完善市场化利率形成和传导机制,发挥央行政策利率引导作用,释放贷款市场报价利率改革和存款利率市场化调整机制效能,促进金融机构持续提升自主定价能力,推动企业融资和居民信贷成本稳中有降。

央行还指出,将密切关注海外主要央行货币政策变化,持续加强对银行体系流动性供求和金融市场变化的分析监测,灵活有效开展公开市场操作,必要时开展临时正、逆回购操作,搭配运用多种货币政策工具,保持银行体系流动性合理充裕和货币市场利率平稳运行。

温彬判断,MLF操作将常规性后延,以进一步推动LPR与MLF脱钩。7月25日,央行罕见进行月内第二次开展MLF操作,投放2000亿元,在逆回购利率下调之后,中标利率跟随下调至2.3%。

此次公告将于8月26日进行月内MLF续做,进一步释放了MLF操作常规性后延至25日的信号(遇节假日相应顺延)。

温彬分析,通过将MLF续做时间推迟至LPR报价时间之后,进一步弱化了MLF利率的政策利率属性,更加强化7天期回购操作利率作为主要政策利率,逐步疏通由短及长的利率传导关系,持续促进金融机构提升自主定价能力。在7天逆回购利率未变的情况下,预计8月26日MLF续做的利率也将维持稳定。

温彬指出,在过渡过程中,考虑到存量MLF仍在月中15日前后到期,加之月中还有税期等影响因素,金融机构或面临一定流动性管理的考验。不过,近期央行在优化公开市场操作机制方面已储备多项举措,包括7天期逆回购以固定利率、数量招标方式更好满足机构需求,增设临时正、逆回购操作应对市场突发情况,酝酿国债买卖操作等,预计央行还将综合运用上述工具,继续保持流动性合理充裕,引导市场利率围绕央行政策利率平稳运行。

封面图片来源:视觉中国-VCG211450064774

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。