本次交易完成后,成飞集团成为上市公司全资子公司。

中航电测将新增航空装备整机及部附件研制生产业务并聚焦于航空主业。有利于拓展公司业务领域,增强上市公司抗风险能力和核心竞争力,提升长期盈利能力。同时也将加强地方航空产业发展优势。

每经记者|张文瑜 西安 每经编辑|张静

中航电测(300114)重组事宜按下“加速键”。

7月11日晚间,中航电测发布公告称,关于公司发行股份购买资产暨关联交易事项获得深圳证券交易所(简称:深交所)并购重组审核委员会审核通过。

根据深交所官网,中航电测重大资产重组报告书于2023年11月获得受理,当月进入问询阶段。

来源:深交所官网

重大资产重组报告书显示,中航电测拟向中国航空工业集团有限公司(简称:航空工业集团)发行股份购买其持有的成都飞机工业(集团)有限责任公司(简称:成飞集团)100%股权,交易金额174.39亿元。

而上述并购,系注册制以来交易金额最高、规模最大的深市重组项目。

公开资料,中航电测是航空工业集团控股企业,2010年在创业板上市,主营业务为航空防务、传感控制、数智产业、智能交通,也是国内提供军民两用智能测控产品及系统解决方案的骨干企业。

从收购时间线来看,本次重组已历时18个月。

2023年1月11日,中航电测宣布拟向航空工业集团发行股份方式购买其持有的成飞集团100%股权,并从1月12日开市起停牌。

来源:中航电测公告

同年7月,中航电测披露发行股份购买资产暨关联交易报告书(草案),披露此次交易成飞集团100%股权评估值为240.27亿元,其中国有独享资本公积65.85亿元不纳入交易标的作价范围,扣减后成飞集团100%股权的作价为174.42亿元。

8月8日,中航电测收到深交所《关于对中航电测仪器股份有限公司的重组问询函》,要求中航电测说明本次交易以资产基础法评估结果作为定价依据的原因及合理性等。中航电测于同月22日作出回复。

11月初,中航电测重大资产重组报告书获得深交所受理,当月进入问询阶段。同月15日,中航电测收到深交所出具的《关于中航电测仪器股份有限公司发行股份购买资产申请的审核问询函》,要求补充披露取得相应批准及相关规定等。

针对上述问询,中航电测分别于2023年12月15日、2024年1月12日、2024年1月30日、2024年2月6日、2024年6月20日、2024年7月2日披露了审核问询函的回复及重组报告书等相关文件,并于2024年7月4日披露了重组报告书上会稿等相关文件。

值得注意的是,由于此次重组的证券服务机构大华会计师事务所(特殊普通合伙)被暂停从事证券服务业务6个月,重组项目中止审核。中航电测重新聘请大信会计师事务所(特殊普通合伙)作为本次重组的审计机构,并已完成相关审计工作,消除上述影响后,并于2024年6月24日,获得深交所同意恢复审核本次重组。

2024年7月11日,深交所并购重组审核委员会对中航电测重组申请进行了审议。结果显示,中航电测拟向航空工业集团发行股份购买其持有的成飞集团100%股权顺利通过。

军工资产证券化加速

交易完成后,成飞集团将成为中航电测的全资子公司。

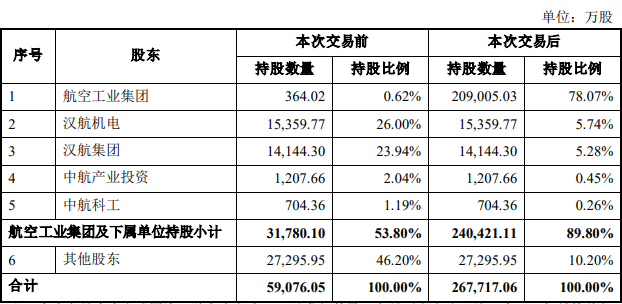

本次交易成飞集团100%股权的交易作价为扣除国有独享资本公积后的174.39亿元,发行股份数量为20.86亿股,占发行后上市公司总股本的比例为77.93%,发行价格8.36元/股。

交易完成后,航空工业集团在中航电测的持股比例从0.62%上升至78.07%,但由于实际控制人未变,本次交易虽构成重大资产重组却不构成“借壳上市”。

来源:中航电测公告

据了解,上述交易是试点注册制以来交易金额最高、规模最大的深市重组项目。

174亿元的交易金额,还是“以小吃大”的并购案例,在资本市场运作中并不多见。同时,此次重组还踩中了国企改革、军工两大概念,加速成飞集团资产证券化进程。

要知道,国企资产证券化率的提升是国资国企改革的重要组成部分,旨在通过资本市场的发展,加快创新资本的形成,提升国有企业的质量和效率。成飞集团,被视为航空工业集团旗下最后一块尚未上市的明星资产。

2014年,成飞集团与沈飞集团、洪都科技欲“打包”上市遭遇否决后,沈飞集团在2018年实现重组上市,成为“中国战机第一股”,成飞集团IPO事宜一直备受关注。

据航空工业集团2023年1月披露数据,集团持续推动优质资源向上市公司集中,优化国有资本布局,实现资产证券化率超过70%。

一旦此次重组完成,航空工业集团资产证券化率将进一步提升。

另外,此次重组也是新“国九条”“科技企业16条”发布后,资本市场精准支持科技创新领域资产并购重组的案例之一。

据了解,新“国九条”明确提出,鼓励上市公司聚焦主业,综合运用并购重组、股权激励等方式提高发展质量。

2023年以来,证监会也多次表示支持高质量产业并购,先后出台定向可转债重组规则、延长财务资料有效期等政策,展现出开放、包容的监管态度。

截至目前,深市已有多家公司披露重大资产重组进展。如烽火电子(000561)、盈方微(000670)、捷捷微电(300623)、华亚智能(003043)等企业目前受理状态均为“已问询”。

随着双方交易再进一步,合并重组带来的市场预期又有哪些?

上市公司并购重组,主要出于几个目的,提高资产质量,优化资产结构,提升盈利能力,实现资本自由流动及优化配置。国资战略性重组及整合,也有提高国有企业上市公司数量和质量的意图。

中航电测并购成飞集团后,将显著提高上市公司质量,A股也将迎来千亿军工龙头。

成飞集团创建于1958年,是我国航空武器装备研制生产和出口主要基地、民机零部件重要制造商,国家重点优势企业。

在军机方面,其研制生产了歼5、歼7、枭龙、歼-10 等系列飞机数千架。是我国四代机主力机型歼-20和三代机主力机型歼-10的唯一供应商,也是外贸主力机型枭龙的唯一供应商。

在民机方面,与成飞民机公司一道承担了大型客机C919、新支线客机ARJ21、大型水陆两栖飞机AG600机头的研制生产,是国际一流的民机大部件供应商,累计生产交付民机转包产品一万多架份。

本次交易前,中航电测主营业务为飞机测控产品和配电系统、电阻应变计、应变式传感器、称重仪表和软件、机动车检测设备等产品的研制生产。

在产业层面,中航电测是陕西重点产业链双“链主”企业,即物联网产业链、传感器产业链“链主”企业,借助其产品在行业中的核心地位,撬动地方传感器、物联网产业聚集,补强、延长产业链。

本次交易完成后,成飞集团成为上市公司全资子公司。

中航电测将新增航空装备整机及部附件研制生产业务并聚焦于航空主业。有利于拓展公司业务领域,增强上市公司抗风险能力和核心竞争力,提升长期盈利能力。同时也将加强地方航空产业发展优势。

来源:中航电测官网

针对重组完成后中航电测各项业务比例,《每日经济新闻》记者亦致电公司董秘办进一步了解情况,对方表示,“我们目前提交了注册稿,审核状态还没有更新,从状态更新到出结果是15个工作日。具体完成之后的主要情况我们会根据资产交割的情况进行公示。”

另外,重组带来的,还有二级市场的想象空间。

据了解,重组之前,中航电测绝大多数时间的股价保持在10元/股上下,市值多在60亿元左右。

但重组交易披露后,中航电测复牌的首个交易日股价便迎来大幅上涨。2月2日—3月8日,其股价累计上涨超500%,一度逼近65元/股关口。此后股价虽有所回落,但仍然远超停牌前的价格。

截至7月16日收盘,中航电测49.83元/股,总市值为294.38亿元。

(本文不构成任何投资建议,投资者据此操作,风险自担。)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。