随着西安科创板块影响力进一步确定,外部机构也开始重新审视本土企业的配置价值。此次中国石化集团资本有限公司(简称:中石化资本)作为领投方完成对西安吉利新材B轮投资,亦可见端倪。

整体来看,其投资的石油化工、供应链物流均是母公司中石化主业的延伸,保证了主业的核心竞争力。同时中石化资本瞄准新兴赛道的优质企业,提早布局,有望拿到新一轮产业升级和科技变革的入场券。

每经记者|张文瑜 西安 每经编辑|贺娟娟

传统能源龙头,已经开始“卷”起了投资。

日前,中国石油化工集团有限公司(简称:中石化)旗下的资本公司作为领投方完成对西安吉利电子新材料股份有限公司(简称:西安吉利新材)的新一轮投资,具体投资金额未披露。

《每日经济新闻》记者注意到,就在两个月前,上述资本公司刚刚投资完陕西一家聚焦新能源充放换电系统的科创企业。

央企资本机构频频对陕西企业“出手”,属实引发了不小的关注。

西安吉利新材成立于1992年,专业从事电子级特种气体、湿电子化学品、水处理药剂的研发、生产、销售和运输,是国内领先的湿电子化学品综合解决方案提供商。

其产品主要用于晶圆、面板、硅片电池制造加工过程中的清洗、光刻、显影、蚀刻、去胶等湿法工艺制程,是集成电路、分立器件、显示面板等行业重要的上游消耗品。

截至目前,西安吉利新材拥有4家研发机构、7个产能基地,能够满足半导体、平板显示、光伏行业对电子化学品全品类、一站式的采购需求,被认定为2023年陕西省“专精特新”中小企业。

据公司官网介绍,西安吉利新材客户群体包括隆基绿能、奕斯伟、中欣晶圆、威世半导体、正泰新能、天合光能、中润光能、立白、纳爱斯、霸王等,也是三星(中国)半导体全球供应链25家核心供应商中唯一的中资企业。

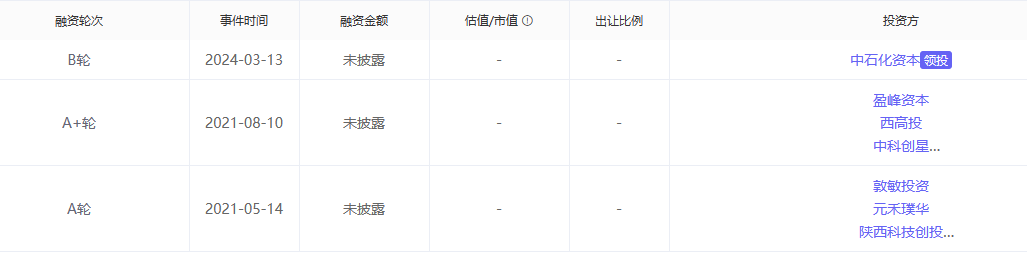

成立30余年,西安吉利新材已经成功融资三轮,但都是2021年以来完成的。

2021年3月,西安吉利新材完成A轮融资,投资方包括国中创投、敦敏投资、君桐资本、元禾璞华等,除了专业投资机构外,此轮融资中,还出现了两家私营合伙企业的身影。

图片来源:睿兽分析

同年8月,西安吉利新材完成了A+轮融资,由盈峰资本、西安龙鼎投资、一元航天、中科创星、西安投资控股、西高投共同投资。6家机构中,有4家来自西安,说明本土的投资机构看好科创企业的成长价值。

随着西安科创板块影响力进一步确定,外部机构也开始重新审视本土企业的配置价值。此次中国石化集团资本有限公司(简称:中石化资本)作为领投方完成对西安吉利新材B轮投资,亦可见端倪。

中石化表示,对西安吉利新材的新一轮投资,将有效促进双方发挥各自优势,在湿电子化学品领域开拓市场、发展客户、共同研发等方面进行战略合作,助力集团公司增强在湿电子化学品领域的竞争力及话语权。

针对上述融资事宜,每经记者联系西安吉利新材方进一步了解情况,对方表示不方便透露具体细节。

事实上,这并非中石化资本首次投向本土科创企业。

2024年1月,西安领充创享新能源科技有限公司(简称:领充新能源)获得中石化资本公司数亿元战略投资,成为其在充电桩领域投资的首家标的企业,目前中石化资本持股22.22%,为领充新能源第二大股东。

粗略统计,目前中石化资本投资事件约57次,已投公司52家,聚焦智能制造、人工智能、能源电力、物联网、物流仓储、新能源新材料等领域。北京、上海是中石化资本投资的重点区域。

其投资轮次多偏向于中后期,天使轮及A轮也占有一些比重。

具体来看,57次投资事件中,B轮、C轮、D轮、E轮及Pre-IPO轮投资次数为28次,占总投资次数的半数以上;种子轮、天使轮、A轮则分别占比1.72%、8.62%、27.59%。

图片来源:睿兽分析

此外,中石化资本还参与了彤程新材、石化机械、锐科激光、汇得科技等A股上市公司以及华升泵阀等新三板挂牌公司的定增事项,并购了高分子材料生产商三菱化学;还以增资的形式入股瑞丰新材,成为其第二大股东,整体投资方式比较分散。

正是这种“四散开花”的投资方式,也让中石化资本收获了一些“果实”。

如中科富海、一道新能、中材锂膜、坤天新能源等7家企业,在投后估值飙升,晋级为“独角兽”企业。52家被投企业中,有23家企业已经开启下一轮融资,一级市场的认可度不断提升。

再如其投资的瑞丰新材、满帮集团、海正新材等企业成功登陆资本市场;西安吉利新材、青岛三力本诺新材料股份有限公司、广东埃力生科技股份有限公司等企业已经开启上市辅导,正式开始备战IPO。

“投资机构能否为企业提供更多的投后赋能服务还是非常重要的,比如资金支持、企业管理及资源倾斜等。”相关人士告诉记者,“中石化资本在赛道选择上还是会寻求产业协同,进行产业孵化,寻找新的增长点。”

整体来看,其投资的石油化工、供应链物流均是母公司中石化主业的延伸,保证了主业的核心竞争力。同时中石化资本瞄准新兴赛道的优质企业,提早布局,有望拿到新一轮产业升级和科技变革的入场券。

投资版图庞大的传统能源企业,不止中石化一个。

“双碳”背景下,能源供应与能源需求两端都在不断发生变化,煤炭石油天然气等传统能源企业一方面不断突破技术瓶颈,加快清洁能源和新能源技术开发、装备研制及大规模应用;另一方面,也在加快布局新材料、氢能、储能产业。

由于“家底”厚实,在能源企业的转型布局中,金融已然成为很重要的驱动手段,通过资本运作,精准布局新能源、新材料等主业相关领域,形成了同步驱动的新产业发展格局。

图片来源:VCG41N1829811361

如陕西煤业布局新能源、新材料、新经济等行业优质资产,超前布局新兴产业赛道为自身转型升级孵化新项目,加快介入新兴产业赛道,构建“煤炭+轻资产”的产融体系。

其通过与地方公募基金朱雀基金以及陕国投、陕西金资等地方国有金融机构合作,成立了多支产业投资基金,陆续投资过隆基绿能、彤程新材、赣锋锂业、圣湘生物、通威股份等企业。

以完整年份来看,2022年全年,陕西煤业投资收益达到145.64亿元,较上年增加了388.84%。

同样身为“三桶油”的中石油亦在涉足资本市场,2021年成立中国石油集团昆仑资本有限公司(简称:昆仑资本),目前已投资上海杉杉锂电材料科技有限公司、安徽华晟新能源科技股份有限公司、北京星辰新能科技有限公司等多家企业,大多项目也集中在新能源、新材料领域。

据了解,昆仑资本聚焦重点投资领域,还组织编制了昆仑资本投资产业地图,重点聚焦处于成长期的科技创新型公司。

这些一级、二级市场标的,大多处于成熟期或技术基础比较好,项目的长期价值突出,资本介入后,在估值或市值上均有不错的表现,仅在财务投资直接收益上,传统能源企业就能获益不菲。

更重要的是,传统能源龙头通过资本运作,能够有效对抗潜在风险,在降低对石化能源业务的依赖后,挤占新兴可再生能源公司的市场。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。