每经记者|李蕾 每经编辑|叶峰

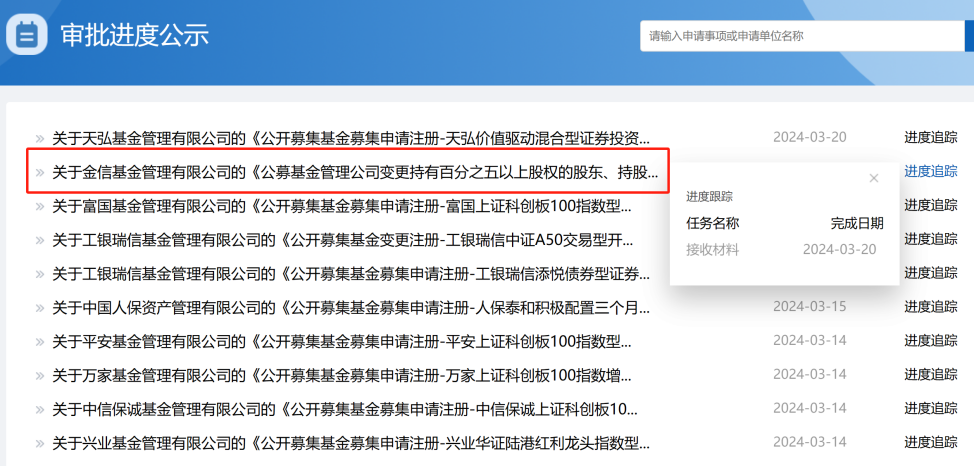

《每日经济新闻》获悉,此前颇受市场关注的金信基金信托股东拟清仓式转让该公司股权事宜或有新进展。根据证监会官网,金信基金已向监管提交了《公募基金管理公司变更持有百分之五以上股权的股东、持股不足百分之五但对公司治理有重大影响的股东或者实际控制人审批》,3月20日材料获监管接收。

今年年初,金信基金曾在安徽省产权交易中心挂牌转让31%股权,转让方为安徽国元信托有限责任公司(以下简称国元信托),也是该机构对金信基金的全部持股,转让底价3720万元。目前该项目挂牌期满。

值得注意的是,中小基金公司股东拟“清仓式”转让股权的情况并非个例。根据深圳联合产权交易所官网消息,安信基金5.93%的股权正在第三次挂牌公开转让中,并且挂牌转让的估值已较第一次有显著下调。从另一个视角来看,这也显示了中小基金的困境和公募行业马太效应的愈演愈烈。

金信基金股东“清仓式退出”或有新进展,监管已受理变更材料

3月20日,证监会官网公布,金信基金已向监管提交了《公募基金管理公司变更持有百分之五以上股权的股东、持股不足百分之五但对公司治理有重大影响的股东或者实际控制人审批》材料并获接收。

一个多月以前,金信基金曾因信托股东拟“清仓式退出”而备受关注。彼时,安徽省产权交易中心官网挂出金信基金31%股权转让的消息,转让方为金信基金第二大股东国元信托,转让底价3720万元。

之所以引发市场关注,原因在于国元信托拟转让的是持有的金信基金全部股份。也就是说如果顺利成交,那就是一次“清仓式”转让。

根据Wind数据,金信基金的最新管理规模为110.86亿元,在全市场157家公募持牌机构中排在第119位。旗下有20只基金产品,由8名基金经理管理。

作为一家成立于2015年的公募基金公司,金信基金的发展一直都比较缓慢,直到2021年四季度之前管理总规模都不足50亿元。2022年二季度,该公司规模突破百亿元大关,今年以来则一直在百亿元之上徘徊。

从经营情况来看,金信基金2022年的营业收入为9224.7万元、净利润382.17万元,2023年前11个月的营业收入和净利润则分别为7663.48万元和418.7万元。这不仅与头部公募基金公司动辄数亿元的净利润相去甚远,与腰部公司数千万元的净利润水平也有很大差距。有限的利润水平和股权分红空间,也被业内人士视为其股东进行“清仓式”转让的主要原因之一。

根据安徽省产权交易中心官网,金信基金31%股权转让项目的挂牌期已满,并未有公开转让结果。不过今天监管披露的信息显示,该公司的股东变更事宜显然已经有了新进展。

中小基金公司股东扎堆转让,行业马太效应愈演愈烈

金信基金面临的情况并非个例。就在最近,安信基金也因为股东拟“清仓式”转让而受到关注,并且其股东还欲打折出售股权。

每经记者注意到,来自深圳联合产权交易所的信息显示,被挂牌转让的安信基金5.93%股权交易截止日再次延至3月22日。

值得一提的是,这已经是安信基金这部分股权第三次被挂牌转让了。去年6月29日,持有安信基金5.93%股权的中广核财务有限责任公司(以下简称中广核)拟以8500万元“清仓式”转让持有的全部股权,但并未成功。去年11月底,中广核“再接再厉”,以降价10%、挂牌金额7650万元的方式再次尝试转让安信基金5.93%的股权,但依然未取得实质性进展。

近日,该项目的挂牌期满日期再次被延长,延至3月22日,过程可谓是相当曲折了。

如果说金信基金是规模仅为百亿元左右的小型公募,那么安信基金无疑是规模超千亿的腰部基金公司代表。据Wind,该公司最新管理规模为1270.61亿元,在157家公募持牌机构中排在第47位。

盈利水平方面,根据公开数据,安信基金2022年的营业收入为8.82亿元、净利润9043.38万元;2023年前两个月营业收入1.63亿元,也创造了1729.37万元的净利润。

不过事实是,其股东中广核对安信基金股权的挂牌转让算不上顺利,甚至多次挂牌、降低价格也并不容易出手。相似的剧情此前也频频上演,有基金公司股权历经多次流拍、降价、重新上架,才最终转让成功。

事实上,这样的情况往往发生在中小基金公司身上,小股东要“落袋为安”、公司进行股权激励、股东出于削减非主业投资等不同原因寻求退出,都可能成为股权转让的原因。而相比之下,实力强的大公司股权结构则相对更加稳定。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。