◎CIC灼识咨询董事总经理刘立鹤对GLP-1类药物的适应症拓展持观望态度,GLP-1类药物在MASH、心血管疾病和阿尔茨海默症等领域都有一定的研发进展,但想要在这些赛道复制糖尿病和减肥药的神话并不容易。

每经记者|陈星 每经编辑|魏官红

自司美格鲁肽的减重功效传开后,就有机构预测,它距离全球“药王”宝座,仅一步之遥。有业内人士预言,GLP-1药物几乎“肯定”会成为下一个PD-1。

不少药企迫不及待地收割减重市场这块肥肉。根据CIC灼识咨询近期发布的《GLP-1行业蓝皮书》,从2018年到2030年的增长趋势预测中,中国的肥胖患者数量增长迅猛,预计将占全球总数的26.8%。日益增长的肥胖人群和减重需求,也催生了人们对减肥药物的狂热追逐。

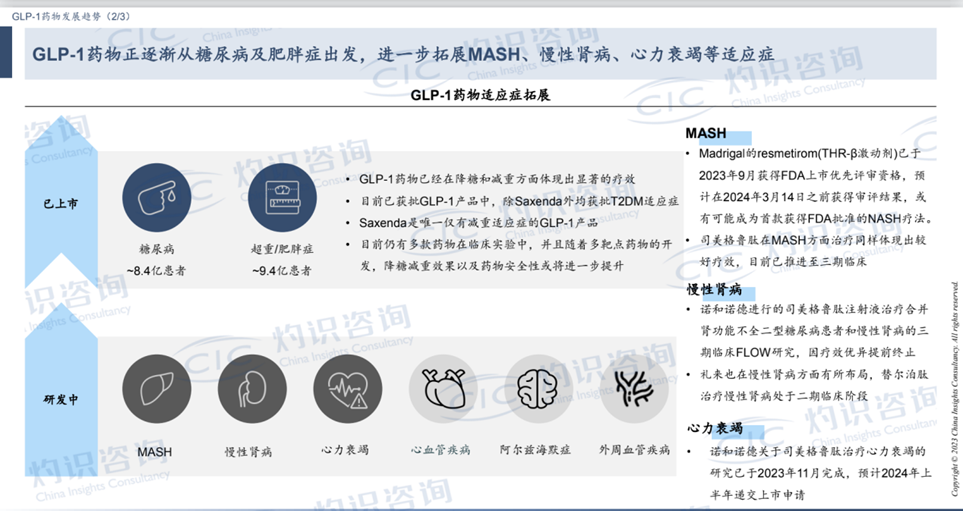

但想当“药王”,光靠减重适应症肯定不行。眼下,GLP-1药物已经在非酒精性脂肪性肝炎、心血管和阿尔茨海默症等领域布局。

要当“药王”,只有一项看家本事可不行。别忘了修美乐之所以能在“药王”宝座上稳坐十多年,秘诀之一就是其斩获的十几项适应症。

眼下,司美格鲁肽率先布局了多个适应症临床研究。

图片来源:灼识咨询发布的GLP-1行业蓝皮书截图

以MASH(非酒精性脂肪性肝炎,原称为NASH,现已更名为代谢功能障碍相关脂肪性肝炎)为例,这是GLP-1类药物除了糖尿病和减肥之外布局最多的适应症,司美格鲁肽目前已进入3期临床。

今年2月,礼来也宣布了替尔泊肽治疗MASH的II期SYNERGY-NASH研究达到了主要终点。这也是礼来公布的第一项替尔泊肽用于治疗NASH的临床结果。结果显示,在治疗第52周时,替尔泊肽组有73.9%的患者达到了NASH消退且纤维化程度未恶化,而安慰剂组这一比例为12.6%。

华鑫证券研报显示,MASH已成为全球最迫切的临床未满足需求之一,市场空间巨大。根据预测,到2025年,治疗MASH药物的市场容量将超过100亿美元,其中2016年—2025年复合增长率可达20.19%。

在心血管和阿尔茨海默症领域,司美格鲁肽也分别启动了临床试验。今年3月6日,诺和诺德刚公布了来自FLOW——肾脏结局试验的主要结果。该试验达成其主要终点,诺和诺德方面表示,期待于2024年在美国和欧盟递交标签扩展申请。

但CIC灼识咨询董事总经理刘立鹤对GLP-1类药物的适应症拓展持观望态度,GLP-1类药物在MASH、心血管疾病和阿尔茨海默症等领域都有一定的研发进展,但想要在这些赛道复制糖尿病和减肥药的神话并不容易。“MASH的发病机制复杂,相关监管部门对新药临床试验终点的评判标准也极为严格。在过去的40多年中,已经有上百款MASH新药研发失败,不过这也仍预示着MASH领域仍为一片蓝海,可供GLP-1类药物探索。”

“在心脑血管疾病方面,由于肥胖症为心脑血管疾病的重要发病因素,GLP-1药物在预防/治疗心脑血管疾病的效果或与减重相关。此外,对于GLP-1类药物在阿尔茨海默病等神经系统疾病中治疗潜力的机制研究仍在探索中,其临床效果有待进一步的临床数据支撑。”刘立鹤表示。

目前,国内减重领域拔得头筹的GLP-1药物是华东医药(000963.SZ,股价32.04元,市值562.12亿元)的利拉鲁肽及仁会生物的贝那鲁肽。其中,仁会生物的贝那鲁肽早在2016年就已上市。作为国内首款自主研发的GLP-1RA,仁会生物的谊生泰本具有相当的市场空间,但2018年之后,随着长效GLP-1RA陆续上市,谊生泰一天三次的用药频率相形见绌,销售增长不及预期。

华东医药的利拉鲁肽(商品名:利鲁平)在去年7月宣布获批减重适应症,但记者注意到,无论是利拉鲁肽还是贝那鲁肽,二者均未公布具体的减重临床试验数据。

对此,华东医药方面回复《每日经济新闻》记者称,利鲁平可公开的减重数据可见于药品说明书。记者随后查询看到,说明书显示,“本品单药治疗52周后可以观察到持续的体重减轻。与二甲双胍、二甲双胍+格列美脲或二甲双胍+罗格列酮联用时在试验期间观察到0.86kg至2.62kg的体重减轻。基线时体重指数(BMI)越大的患者,体重减轻的程度越大”。

上市后,利鲁平销售情况如何?华东医药表示,截至目前,利拉鲁肽注射液已在超过800家大型医院实现入院销售,医院覆盖的数量还在快速增长中,预计到今年一季度末完成超过1000家医院的进院覆盖。此外,院外市场也是减肥适应症的主要销售渠道,包括线上平台及线下药店,公司目前已完成2万多家终端铺货单体药店覆盖。

国产药物相较司美格鲁肽、替尔泊肽的最大优势可能是价格。根据华东医药数据,利鲁平的市场售价约为290元/支。

除前述两款已获批制剂外,据华鑫证券研报,目前国内共11款在研司美格鲁肽注射液生物类似药,进展较快的是齐鲁制药、华东医药、联邦制药和丽珠医药,均处于III期临床,适用于糖尿病适应症。

此前,华东医药还发起司美格鲁肽专利无效申请,以加快司美格鲁肽生物类似药的上市进度。

在新药领域,还有更多竞争对手在路上。如信达生物和礼来合作开发的玛仕度肽(IBI362)已进入III期临床。该药物也是国内最早布局、进展最快的GLP-1RA新药。今年2月,玛仕度肽的上市申请获国家药品监督管理局受理,用于治疗肥胖症患者,预计将于2024年底或2025年初获批上市。

公司2023年5月公示的II期临床显示,玛仕度肽9mg用药24周后,体重降幅可达15.4%,成为全球首个在24周内,体重较安慰剂降幅突破15%的GLP-1RA双靶点注射剂。

统计数据显示,截至2023年10月26日,国内共有近20家企业从不同方向(仿制药和创新药的)、不同位点(单靶点和多靶点)、不同剂型(注射和口服)和不同适应症(T2DM、超重/肥胖、MASH等)进行布局GLP-1RA,进入了不同临床试验阶段。

图片来源:灼识咨询发布的GLP-1行业蓝皮书截图

但刘立鹤认为,“就目前而言,所有已上市的药物虽然能够为市场带来新鲜因素,但都很难对诺和诺德和礼来构成颠覆性的威胁,这是由于两大巨头长期经营的市场局面和构建的技术壁垒所决定的。当下司美格鲁肽和替尔泊肽最具竞争力的潜在对手主要是礼来开发的双靶点Mazdutide以及三靶点Retatrutide。这两款药物目前均处于三期临床阶段”。

对于GLP-1会不会成为下一个PD-1,刘立鹤认为就目前而言,答案几乎是“肯定的”。当某个靶点的药物爆火后,无数药企蜂拥而至,开启快速跟随模式。作为当前的热点方向,GLP-1药物已然受到来自国内外生物制药企业的重点关注和投入,最终的结果可能将从创新战变成成本战。

“作为降糖和减重药物,GLP-1药物具有明确的量化指标,因此最终可能会从疗效、性价比、依从性等方面最具优势的几家企业脱颖而出,成为市场的主导者。但对大多数企业来说,这种内卷竞争可能带来一定的压力,甚至有可能经历生存考验⋯⋯在激烈竞争的GLP-1市场,优于或不劣于目前已上市药物的疗效才是管线药物自身价值的体现。”刘立鹤认为。

按原定时间,司美格鲁肽在中国的专利将于2026年到期,在国内药企前赴后继的研发攻势下,国产制剂或将在三到五年内密集上市,一场价格战在所难免。

封面图片来源:视觉中国-VCG41N1205289345

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。