1、美联储召开了1月FOMC会议,维持基准利率5.25%—5.50%不变,符合市场预期。鲍威尔发言表明3月开启降息的可能性较小,整体态度偏鹰,叠加纽约社区银行业绩暴雷风险事件,美股下跌。中长期看,美联储有望年内开启降息,“通胀回落+经济滚动式交替下行”对金价构成利好;此外近年地缘政治风险事件频发,避险需求也为金价带来一定的中期支撑。可考虑逢低布局黄金基金ETF(518800)。

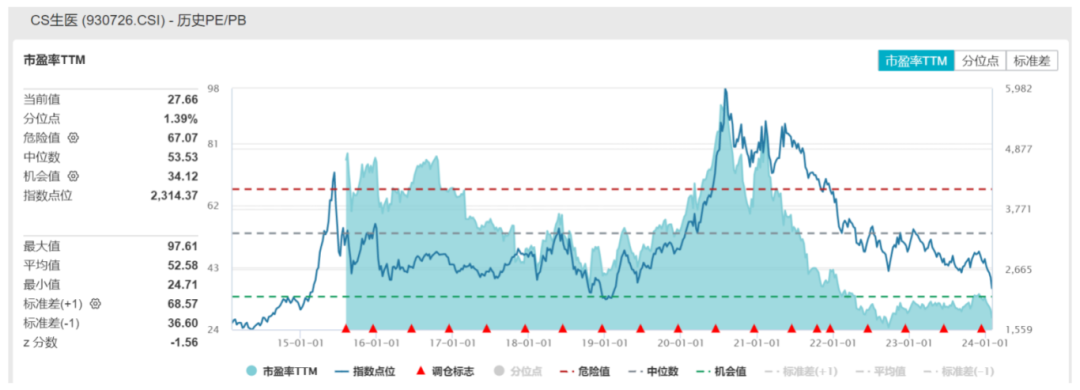

2、全球创新药龙头业绩超预期,一定程度上提振市场情绪,2月1日医药板块有所回暖。国内医药行业生态有所改善,本土医药生物企业有望进一步以量补价、利润回暖;从卫生总费用、医保收支维度来看,医药板块仍有望持续扩容。需求复苏升级+供给创新迭代有望推动行业持续健康发展。深度调整后医药板块估值水平较低,或可继续关注生物医药ETF(512290)、创新药沪深港ETF(517110)。

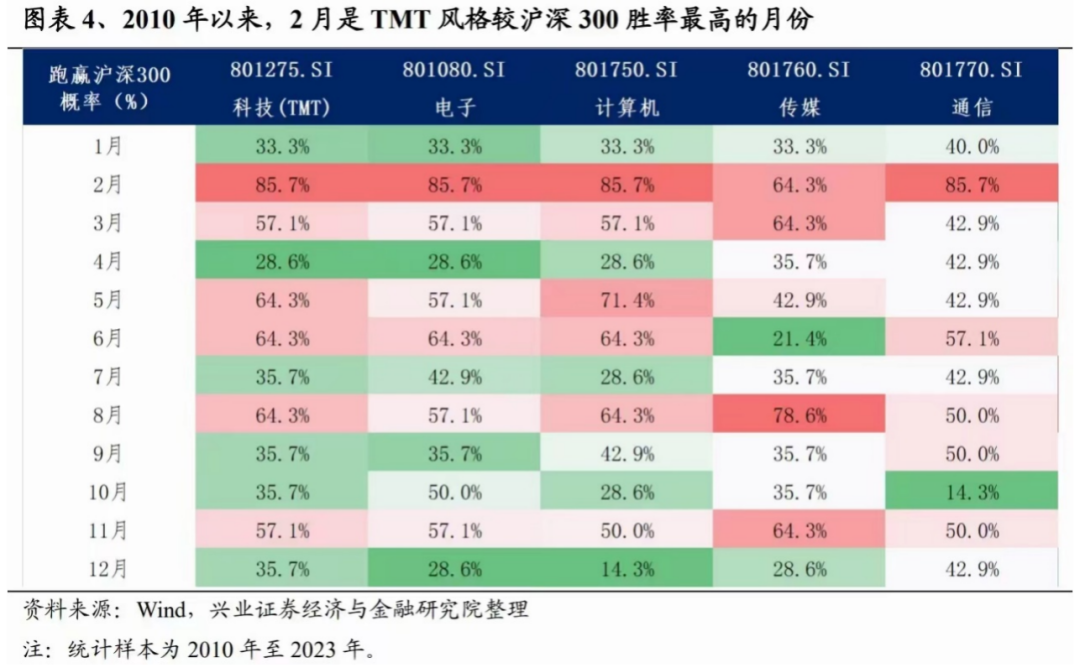

3、此前超跌的TMT板块2月1日也迎来了超跌反弹。基本面来看,通信行业2023年前三季度整体业绩表现亮眼;芯片目前已经度过了上一轮景气下行的低点,正处于新一轮的景气上行周期中。此外统计数据显示2月是TMT胜率最高的月份,随着1月底年报预披露季即将告一段落,市场将迎来2个月左右的业绩真空期,届时TMT或有望重新跑赢市场。

每经编辑 肖芮冬

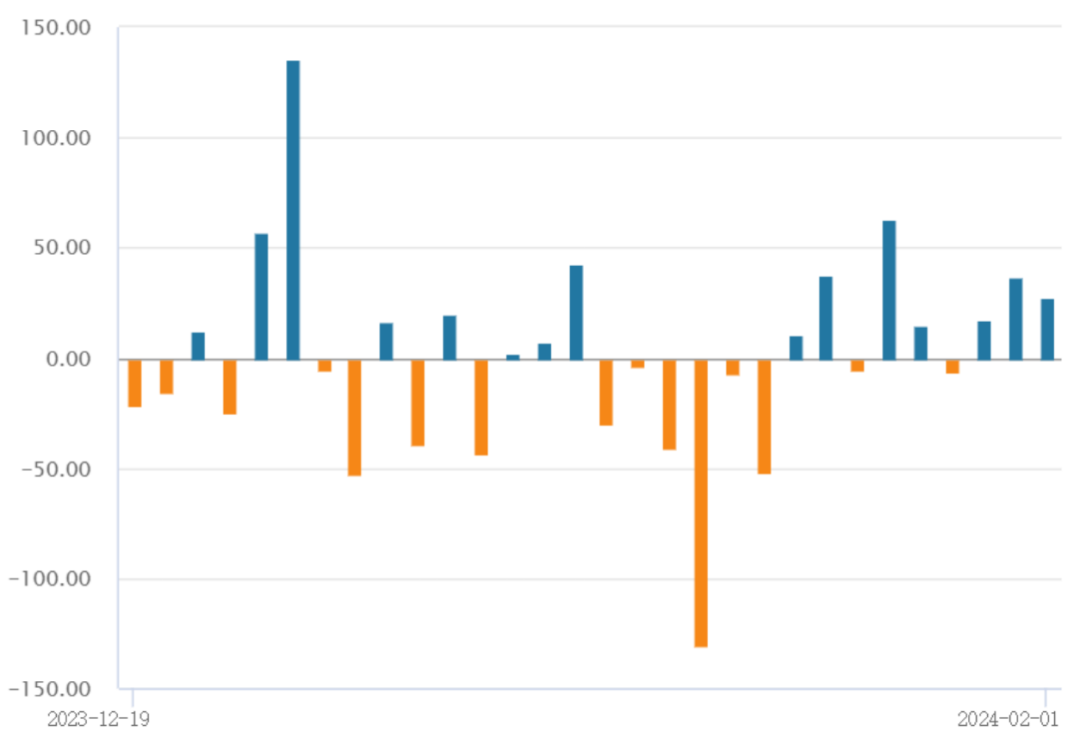

2月1日大盘冲高回落,上证指数跌0.64%报2770.74点,深证成指涨0.34%,创业板指涨1%。量能方面,A股全天成交7111.5亿元,北向资金净买入27亿元,连续3日加仓。盘面上,2月1日通信、半导体设备、创新药等板块涨幅靠前。

海外方面,北京时间2月1日凌晨,美联储召开了1月FOMC会议,以一致同意的投票结果维持基准利率5.25%—5.50%不变,符合市场预期。

鲍威尔在发布会上表示“在这轮紧缩周期中,我们的政策利率可能已达到顶峰,如果经济大体按预期发展,那么今年某个时候开始放松政策限制可能是合适的”,确认年内将降息;但他提到,“基于2月1日的会议,不认为委员会能够在3月开会时获得足够的信心,来确认3月就开始降息,或者说类似于开启降息周期这类事情”,表明3月开启降息的可能性较小,整体态度偏鹰。降息预期小幅降温,根据联邦基金利率期货,本次FOMC会议前后,2024年3月降息概率从前一日的42%降至37%,年内降息幅度从前一日的133bp升至146bp。

此外,由于去年收购已倒闭的签名银行部分资产的纽约社区银行业绩暴雷,盘前跌超40%,一定程度上引起风险恐慌,市场再度担心区域性银行所带来的金融稳定性问题,道指、纳指和标普500分别收跌0.8%、2.2%和1.6%;美十年期国债利率下降10bp至3.93%,两年期国债利率下降11bp至4.23%;美元指数涨至103.5;COMEX期金涨至2058美元。

美国经济基本面看,短期美国经济数据较为坚挺,23Q4 GDP大超预期,季度核心PCE同比增长率回落至联储目标,通胀持续回落。但从此前数据看,居民部门超额储蓄有所消耗,就业市场结构性转弱,最新出台的1月ADP小非农就业人数为10.7万人,低于市场预期的14.5万人,较前值15.8万人亦有回落,需继续关注将公布的非农就业的数据。经济数据可能一定程度上依然呈现出“滚动式交替下滑”趋势。

中长期看,美联储有望年内开启降息,“通胀回落+经济滚动式交替下行”对金价构成利好;此外近年地缘政治风险事件频发,2024年全球多地区领导人选举,市场不确定性整体可能有所上升,避险需求也为金价带来一定的中期支撑。

全球央行的购金步伐仍在持续,全球“去美元化”的趋势使得黄金有望成为新一轮定价锚,黄金定价中枢有所上行,可考虑逢低布局黄金基金ETF(518800)。此外联储降息的预期也对港股分母端构成一定利好,港股资产当前估值较低,也可适当关注港股科技ETF(513020)。

2月1日医药板块有所回暖,创新药沪深港ETF(517110)涨1.5%,生物医药ETF(512290)涨1.2%。

数据来源:WIND

消息面上,1月31日全球创新药龙头诺和诺德发布2023年Q4及全年业绩。2023年总销售额为2322.61亿丹麦克朗(按1美元=6.88丹麦克朗算,约337.59亿美元),按固定汇率(后续口径相同)计算的同比增速为36%;2023年公司实现营业利润1025.74亿丹麦克朗,同比增速为44%。明星产品司美格鲁肽2023年全年总销售额已达到1458.11亿丹麦克朗,约212.0亿美元。具体来看,此前市场关注度较高的减肥药Wegovy销售额为313.43亿丹麦克朗(约45.6亿美元),同比增长407%。一定程度上提振创新药板块情绪。

国内医药板块基本面看,集采推进5年,2024年可集采范围进一步收缩;刚刚过去的2023年四季度,国内医疗反腐政策执行力度相较于去年整体有一定缓和。医保综合改革稳步推进,行业生态有所改善,本土医药生物企业有望进一步以量补价、利润回暖;从卫生总费用、医保收支维度来看,医药板块仍有望持续扩容。需求复苏升级+供给创新迭代有望推动行业持续健康发展。

创新方面,创新药子板块一方面受益于持续的政策红利,近期已到业绩读出期,减肥药等概念具有较高的市场热度,政策缓解及行业竞争格局优化下,创新药与创新器械等均有望进入新的发展阶段。优秀国产创新药的海外出口有望进一步打开国产医药创新的成长天花板,加速国产创新药与创新器械企业的成长。另一方面创新药一定程度上具有科技成长属性,在美联储降息周期将至、海外流动性趋松时或具备较好的弹性。

长期看,医药板块还受益于人口老龄化、消费升级的逻辑。经过调整后,此前影响医药板块的负面因素已逐渐体现在股价之中,深度调整后医药板块估值水平较低,具备一定的布局性价比,感兴趣的小伙伴或可继续关注生物医药ETF(512290)、创新药沪深港ETF(517110)。

1月市场大幅回调,弹性更大的TMT板块整体跌幅都比较大,芯片、计算机板块跌幅都超20%,通信板块表现相对抗跌,但也下跌了近17%。伴随着盘中市场情绪的好转,此前超跌的TMT板块2月1日也迎来了超跌反弹,芯片ETF(512760)涨幅一度超3%,截至收盘上涨1.30%;通信ETF(515880)盘中涨幅一度更是超5%,截至收盘仍上涨3.14%。

通信今年来在TMT板块中表现相对较强,在1月的调整中相对抗跌,在2月1日的反弹中力度也相对较大。从基本面来看,通信行业2023年前三季度整体业绩表现亮眼。2023年前三季度通信行业整体营业总收入同比增长5.49%,归母净利润同比增长6.63%,毛利率和净利率分别为28.13%和9.52%,表现卓越。板块内IDC和光器件等板块表现优异,受益于AI等新技术和新应用需求的增长,呈现整体提速态势。

芯片目前已经度过了上一轮景气下行的低点,正处于新一轮的景气上行周期中。根据SIA数据,11月全球半导体销售额479.8亿美元,中国半导体销售额14.46亿美元,同比增速由负转正,景气触底回升明确。经历2021年底以来的周期回落,当前时点半导体行业库存去化显著,且终端需求逐渐回暖,全球及中国智能手机出货量同比增速回升,同时AI为行业带来新的增长动能,相关产业链持续受益需求增长。

此外兴业证券分析认为,2月是TMT胜率最高的月份:随着1月底年报预披露季即将告一段落,市场将迎来2个月左右的业绩真空期,同时2月份也正是历年TMT胜率最高的阶段,届时TMT有望重新跑赢市场。

封面图片来源:视觉中国-VCG111364056802

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。