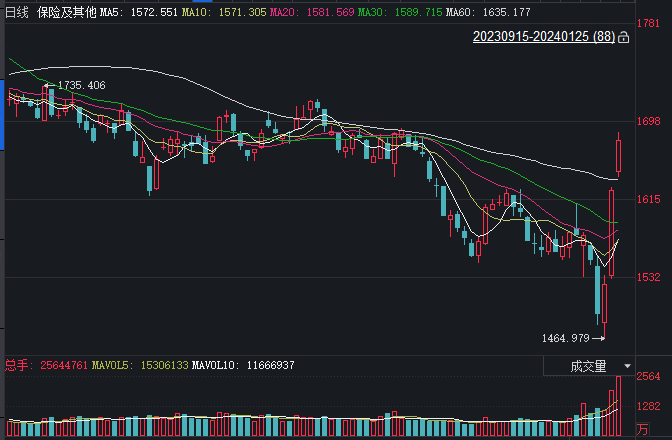

1月25日,保险股全线上涨,中国太保涨幅最高,达8.17%。近期,五大上市险企公布的2023年保费“成绩单”显示,中国人寿、中国平安、中国太保、中国人保、新华保险共计实现保费约2.69万亿元,同比增长5.2%,整体实现较快增长。

每经记者|涂颖浩 每经编辑|马子卿

1月25日,保险股走强。截至收盘,中国太保(SH601601,股价24.77元,市值2382亿元)涨幅最高,达8.17%;中国人寿(SH601628,股价28.69元,市值8109亿元),涨幅达6.46%;新华保险(SH601336,股价31.22元,市值973.9亿元),涨幅达5.87%;中国人保(SH601319,股价5.10元,市值2255亿元),涨幅达4.29%;中国平安(SH601318,股价41.15元,市值7493亿元),涨幅达2.44%。

此外,保险港股也全线上涨,截至1月25日收盘,中国太保(HK02601,股价15.100港元,市值1452.67亿港元)涨幅达7.70%。“保险股大涨背后逻辑没有大的变化。”一位券商分析人士在受访时对《每日经济新闻》记者表示,随着保险股负债端改善预期增强,目前主要矛盾在于资产端,现在基本上市场到底反弹预期强,从而带动保险股估值修复。

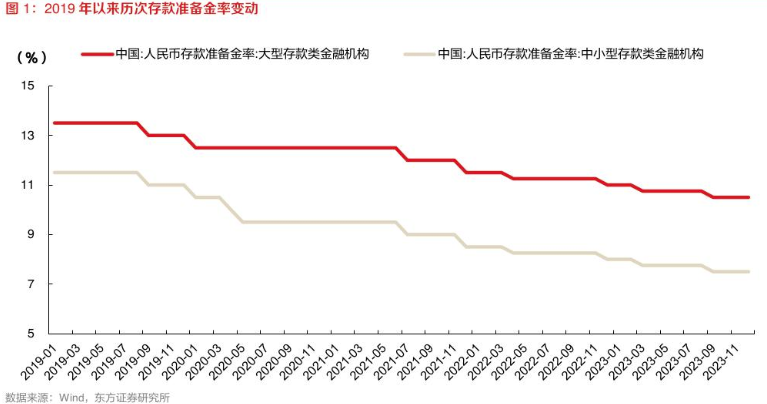

1月24日,央行行长潘功胜在国新办新闻发布会上表示,“将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性约1万亿元。”东吴证券非银金融团队认为,降准更有助于推动经济复苏进程加快,帮助市场确立信心,助力保险股估值更快进入修复通道。“若后续沪深300底部确立走强,保险股有望迎来‘权益投资同比改善+估值修复’戴维斯双击。”

在昨日的国新办举行的新闻发布会上,央行行长潘功胜表示,将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性1万亿元。1月25日开始下调支农支小再贷款、再贴现利率0.25个百分点,同时,将继续推动社会综合融资成本的稳中有降。

对于本次央行实施降准,光大银行金融市场部宏观研究员周茂华指出,有助于提振市场对经济复苏与企业盈利改善的预期;国内市场流动性有望保持合理充裕,预计后续央行仍可能适度引导市场利率中枢下移;国内股市估值整体处于“低洼”,加之国内持续深化资本市场改革等,均有助于后续股市估值修复。

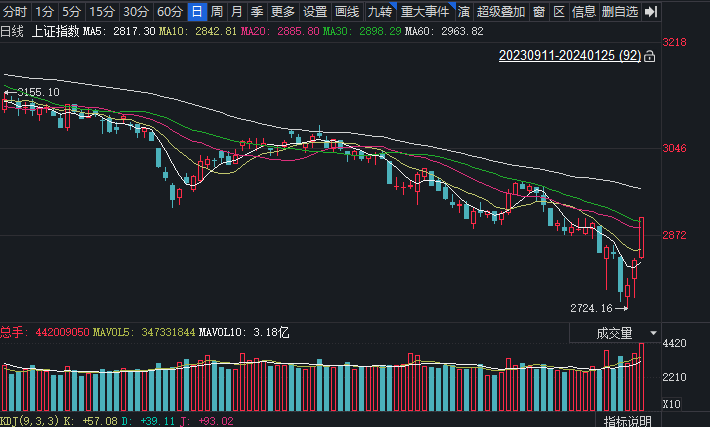

2023年下半年以来,保险板持续下跌,领跌金融板块,估值降至历史底部。东吴证券非银金融团队认为,本次降准一方面是为缓解当前较大的流动性压力,另一方面也是为后续利好政策的进一步发力提供空间,经济复苏预期再度强化。当前保险估值的主要矛盾不是负债端而是资产端,核心在于宏观经济预期和权益市场对业绩的拖累。降准更有助于推动经济复苏进程加快,帮助市场确立信心,助力估值更快进入修复通道。

1月25日,上证指数上涨3.03%,保险股全线上涨,整体涨幅超过5%。其中,中国太保涨幅最高,涨8.17%,此外,中国人寿、新华保险涨幅超过5%。

近期,五大上市险企公布的2023年保费“成绩单”显示,中国人寿、中国平安、中国太保、中国人保、新华保险共计实现保费约2.69万亿元,同比增长5.2%,整体实现较快增长。鉴于各家公司收官和开门红的良好表现,业内分析人士预计,2024年一季度上市险企保费仍将保持平稳增长。

保险负债端负面影响消退的同时,市场对资产端改善的预期也在增强。方正金融许旖珊团队此前表示,保险资产负债改善预期增强,建议积极把握板块配置机会。其中,资产端预期改善包括权益投资有望企稳回暖:地产修复、活跃资本市场等配套政策陆续出台,经济预期修复增强,权益市场有望企稳回暖。

消息面上,国资委相关负责人表示,将进一步研究将市值管理纳入中央企业负责人业绩考核,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。

对此,东吴证券非银金融团队认为,国资委研究将市值管理纳入中央企业负责人业绩考核,及时通过应用市场化增持、回购等手段传递信心、稳定预期,加大现金分红力度,更好地回报投资者。A股上市险企中,中国人保(财政部直接持股60.8%)、中国人寿(财政部独资控股的国寿集团直接持股68.4%)和新华保险(汇金直接持股31.3%)为中央国有企业,中国太保为上海地方国有企业,有望充分受益于国资委对市值管理考核。

记者注意到,2023年11月29日,中国人寿和新华保险均发布公告称,双方将分别出资250亿元共同发起设立私募证券投资基金有限公司。与此同时,新华保险控股子公司新华资产管理股份有限公司(以下简称“新华资产”)与中国人寿控股子公司中国人寿资产管理有限公司(以下简称“国寿资产”)分别出资500万元共同发起设立基金管理人公司(以下简称“基金管理人”),担任上述私募基金公司的管理人。

据悉,该基金拟投资于公司治理良好、经营运作稳健的优质上市公司股票,按照市场化原则进行投资运作,根据市场形势把握建仓时机,动态优化策略。在方正金融许旖珊团队看来,私募基金入市有望提振市场情绪,险资将与市场共享收益,带动资产端修复,同时将平滑利润波动,拉长资产久期,保障险企长期经营的稳定。

在东吴证券非银金融团队看来,若后续沪深300底部确立走强,有望迎来戴维斯双击(权益投资同比改善+估值修复)。当前保险资金是市场增量资金的重要风向标。随着近期高股息策略获取超额收益,保险资金权益投资收益有望拾级而上,在同期低基数下有望对利润实现正向贡献。

封面图片来源:视觉中国-VCG111340069361

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。