《通知》明确了总公司和分支机构在“报行合一”政策中的责任,要求保险公司不得直接或间接以出单费、信息费等名义向银行代理渠道支付佣金以外的任何费用。

每经记者|袁园 每经编辑|张益铭

1月19日,为规范银保渠道业务,督促保险公司严格执行“报行合一”,国家金融监督管理总局发布《关于规范人身保险公司银行代理渠道业务有关事项的通知》(以下简称《通知》)。

《通知》明确附加费用率即可用的总费用水平,包含向银行支付的佣金率、银保专员的薪酬激励、培训及客户服务费、分摊的固定费用等,其中佣金率应列明上限。

所谓“报行合一”,是指保险公司向监管机构备案的产品定价假设,包含费用假设等,应与保险公司实际经营过程中所实施的保持一致。

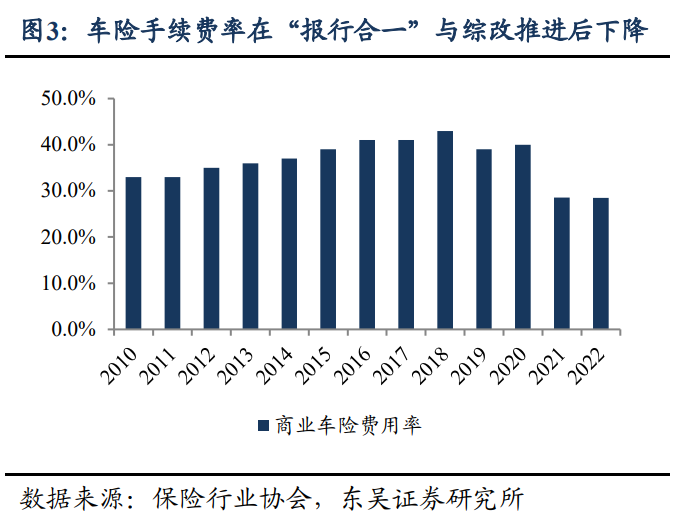

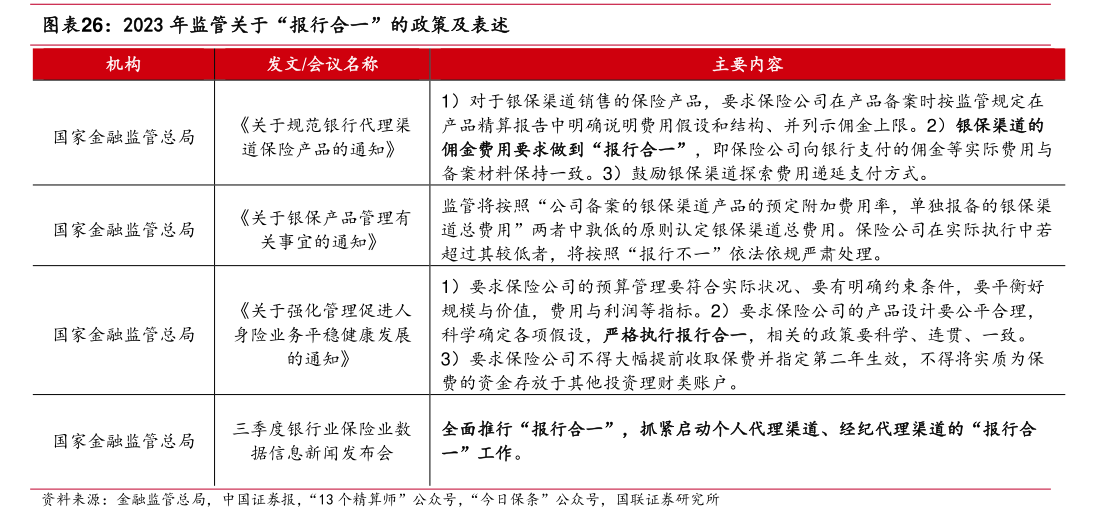

2023年8月,金融监管总局下发《关于规范银行代理渠道保险产品的通知》,在银保渠道力推“报行合一”,对公司加强银行代理渠道业务管理,强化精算假设对产品设计和具体执行的硬约束,加强费用真实性管理,佣金水平超出备案水平的乱象得到有效治理,业务平稳过渡,成效初显。

此次,金融监管总局再次就报行合一发文,显然有强化“报行合一”落实责任的想法。《通知》要求保险公司应当根据自身发展水平、经验数据和管理能力,充分考虑保单周期、交费周期和退保率假设等因素,科学确定纯风险保费和附加费用率的水平。

同时,保险公司还应列明附加费用率的期限和结构。银行代理渠道销售的产品在备案时,应当在精算报告中明确列示各交费期附加费用率和附加费用率结构。

附加费用率即可用的总费用水平,包含向银行支付的佣金率、银保专员的薪酬激励、培训及客户服务费、分摊的固定费用等,其中佣金率应列明上限。

普华永道中国金融业管理咨询合伙人周瑾表示,“报行合一”是去年以来监管强势推行的清理行业乱象和规范行业长期健康发展的一项重要举措,对于保险公司降低短期和长期的渠道成本非常有效,但对于经营不规范的公司而言,其品牌产品服务没有竞争力,过往纯粹拼渠道费用的竞争模式就无以为继了,因此可能仍然用各种方式试图躲避“报行合一”,这与监管意图和行业健康发展是背道而驰了。此次《通知》既是强化“报行合一”落实的责任,也是细化落地执行和监管检查的具体要求。

值得关注的是,《通知》首次将保险公司落实“报行合一”中总公司与分支机构的职责进行明确划分。

具体来看,明确总公司和分支机构在“报行合一”政策中的责任,要求保险公司严肃财经纪律,加强费用真实性管理,严格规范佣金支付,向银行代理渠道支付的佣金不得超过列示的佣金率上限。不得直接或间接以出单费、信息费等名义向银行代理渠道支付佣金以外的任何费用。

“从保险公司如何落实‘报行合一’来看,公司的内控与合规管理体系要发挥作用,各层级各单位协同配合,具体来说,公司董事会要承担合规经营的最终责任,管理层和总部承担制定、指导和监督的管理责任,分支机构是执行单位,承担的是风控合规第一道防线的责任。”周瑾表示,一旦出现违规,监管处罚是会影响到公司整体的,各级组织都要承担相应责任。

据悉,银保渠道一直都是保司保险业务销售的主要渠道之一,其主要合作模式为保险公司通过银行渠道获取保费收入和客户资源,银行基于庞大的客户资源和完善的销售网络替保险公司销售保险产品从而获取手续费和佣金收入以及完善客户的理财产品配置。

根据保险法规定,保险公司的保险产品应当报经监管部门批准或者备案并严格执行,对于未严格执行的可以对公司采取监管措施。近些年,人身保险业同质化竞争严重,保险公司费用管理普遍较为粗放,导致实际费用超出了产品报备时的水平,出现“报行不一”的情况。费用高企不仅扰乱了市场秩序,也是虚假费用、虚假投保、虚假退保等问题的根源,更是滋生“代理黑产”的土壤,影响了行业高质量发展。

在2023年,金融监管总局连续就银保渠道“报行合一”发文,正是看到了上述问题。此前,在2023年三季度银行业保险业数据信息新闻发布会上,金融监管总局相关负责人亦表示,金融监管总局将继续坚持金融工作的人民性,全面推行“报行合一”,抓紧启动个人代理渠道、经纪代理渠道的“报行合一”工作。强化市场行为监管,坚持抓早、抓小、抓典型,持续不断严监管、强问责,整治行业乱象,切实维护保险消费者合法权益。

封面图片来源:视觉中国-VCG41N1438263640

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。