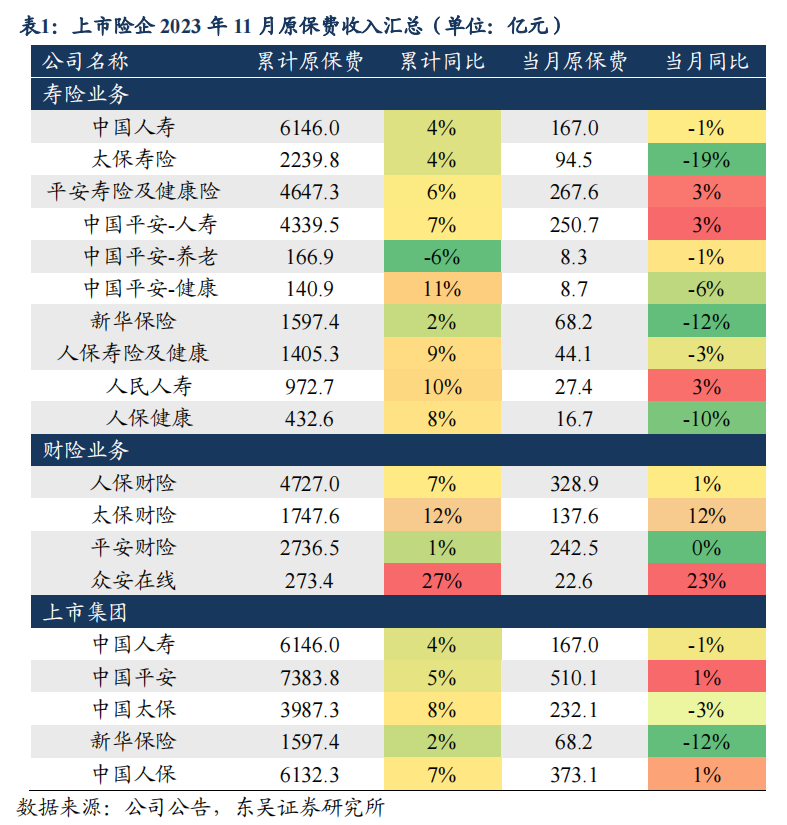

根据上市险企最新披露的数据显示,寿险保费年内仍保持了正增长态势。前11个月,人保寿险、平安人寿、太保寿险、中国人寿、新华保险分别实现原保费收入972.67亿元、4339.49亿元、2239.77亿元、6146亿元、1597.38亿元,对应增速分别为9.7%、6.8%、4.4%、3.9%、1.9%。5家寿险公司合计实现保费收入1.53亿元,同比增长4.94%。

每经记者|涂颖浩 每经编辑|马子卿

尽管受产品利率下调等影响,寿险保费年内仍保持了正增长态势。根据上市险企最新披露的数据,平安人寿、中国人寿、太保寿险、新华保险、人保寿险5家公司合计实现原保费收入1.53万亿元,同比4.94%。

近几个月来,寿险公司陆续推出“开门红”主打产品,增额终身寿险更是占据“C位”。一位大型寿险公司人士在受访时对《每日经济新闻》记者表示,“目前,市场上寿险产品还是以增额终身寿险为主,设计类型上涵盖传统型和分红型,两者在产品收益、稳定性上各有优势。”

岁末年初,居民保本储蓄需求旺盛,带动寿险保单成交。一位寿险代理人表示,“最近全国机构录入的保单金额都非常高,预示着更多的现金选择用保单的方式转化为现金流,虽然3%预定利率不算高,但却是当下最靠谱的选择之一。”

从五大上市寿险公司而言,今年前11个月保费保持正增长态势。数据显示,前11个月,人保寿险、平安人寿、太保寿险、中国人寿、新华保险分别实现原保费收入972.67亿元、4339.49亿元、2239.77亿元、6146亿元、1597.38亿元,对应增速分别为9.7%、6.8%、4.4%、3.9%、1.9%。5家寿险公司合计实现保费收入1.53亿元,同比增长4.94%。

从单月保费看,五大上市寿险公司保费增长呈现分化。其中,平安人寿实现原保费收入250.67亿元,同比增长2.9%;人保寿险实现原保费收入27.41亿元,同比增长2.8%。

对于上市寿险公司11月保费情况,东吴证券最新报告表示,当前仍处于预定利率调整后业务消化期,业务数据仍在深度调整中,11月银保“报行合一”负面影响稍减,原保费同比增速有所回升。

国家金融监督管理总局数据显示,2023年前三季度,人身险公司实现保费收入3.01万亿元,同比增长12.55%。今年9月以来,国有大行再度迎来年内第三次存款利率下调,在净息差收窄等压力下,多地中小银行也接连下调存款利率。在此背景下,居民保险储蓄需求持续旺盛,业内人士对寿险行业全年保费增长持普遍乐观态度。

招商非银团队认为,人身险行业2023年随内外部环境改善迎来周期拐点,尤其居民旺盛的“保本保息”理财需求和上半年市场对寿险产品预定利率下调的担忧,使得增额终身寿等储蓄险受到市场热捧。

基于客户旺盛的保本储蓄需求,从上市险企开门红产品策略看,聚焦3.0%定价利率的增额终身寿险等储蓄险。如中国人寿“鑫耀龙腾”年金、平安人寿“御享财富3.0”年金、太保寿险“长相伴(传世版)”增额终身寿、新华保险“惠鑫享”年金、友邦中国“充裕人生”年金、太平人寿“国富一号”年金等。产品多可附加万能险,目前结算利率普遍在4%以上。

近日,多家寿险公司人士在与《每日经济新闻》记者交流时表示,3.0%增额终身寿险仍是目前寿险市场主力产品。虽然定价利率较此前下降了,但其作为长周期金融产品,在资金安全、长期稳健、服务配套等方面具备独特优势。

在产品预定利率从3.5%切换为3.0%后,除了普通型产品,市场上也涌现了较多分红型储蓄险,如太保寿险“鑫福年年”分红年金、平安人寿“御享金尊分红”增额终身寿等。

据悉,目前市场上的增额终身寿险,设计类型上涵盖传统型和分红型,两者在产品收益、稳定性上各有优势。3.0%传统型寿险以“固定收益”为主,稳定性更高;分红险收益“固浮结合”,可与保险公司共享公司经营收益,并可能获取更高的分红收益。

此外,健康险等保障型产品也是头部寿险公司“开门红”发力的重点。一位平安人寿负责人在受访时称,未来健康险产品的发展方向需要从客户差异化需求出发,持续精细化经营,通过产品和服务创新,提升产品吸引力:一方面,要根据客户的年龄、健康状况等维度细分客群,同时根据客群需求痛点提供有针对性的保障,打造多层次精细化的保障产品体系,高效满足客户个性化需求;另一方面,构建医疗健康生态圈,建立覆盖“预防-诊断-治疗-康复”全流程的健康管理服务体系,以服务赋能健康险产品。

“尽管负债端定价利率从之前的3.5%下降到3.0%,但与目前2.6%的一年期国债利率相比,仍然存在倒挂的问题。”一位保险资管机构人士告诉《每日经济新闻》记者,保险产品定价利率调整,负债端和资产端的反应是不一样的。

在近日每日经济新闻举办的第十四届中国金融发展论坛上,百年保险资管党委书记、董事长杨峻表示,通常对险资而言,固收的票息和一定的久期策略,基本上能够覆盖负债的成本。但现在处于低增长、低通胀、宽货币的宏观环境中,加之短期可能有一定的利率反弹,影响了险资传统配置策略的有效性。

在杨峻看来,低利率环境给保险资产配置带来极大压力。他指出,“目前,我国传统险平均资产久期约7年、负债久期约16年,久期缺口较大,放大了利差损,多数中小寿险公司面临经营亏损压力。”

“解决保险资产负债匹配问题,不仅需要资产端提高收益,也要使资产负债有机联动。”另有保险资管机构人士对记者表示,比如分红险账户,降低给客户的确定性的保费界定,在投资端加大权益配置比例,有更大可能性增加收益,从而在年景好的时候给客户一个比较好的回报。

“随着市场利率的持续下行,寿险产品类型将从以普通型产品为主逐渐转向普通、分红等多种类型并重。”上述平安人寿的负责人对《每日经济新闻》记者表示,“由于不同产品类型(普通、分红、万能、投连)的利率风险水平不同,产品类型结构多样化意味着保险公司的负债风险分散,可一定程度提升抵抗利率风险的能力,有效应对未来各种利率环境及市场周期。”

封面图片来源:视觉中国-VCG211161484713

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。