◎2022年以来至今(截至12月15日)首发上市新股中有一半以上实现了超募。不过,从长期来看,超募公司股价破发率也要明显高于未超募公司。

◎今年以来,首发上会公司中,近两成公司拟募资额甚至超过公司资产总额,这些公司中又有七成以上在报告期内进行了现金分红。

◎63家近两年首发募资的公司在今年变更募投项目,部分IPO企业的募投项目上市几个月就建成。

每经记者|王琳 每经编辑|文多

图片来源:视觉中国

岁末,A股IPO市场即将迎来收官。记者注意到,今年IPO公司收获一个“丰收”之年,但与此同时,频频出现的报告期内现金分红等现象,也给部分IPO公司募资必要性打上了一个问号。

《每日经济新闻》记者梳理发现,2022年以来至今(截至12月15日,下同)首发上市新股中有一半以上实现了超募。不过,从长期来看,超募公司股价破发率也要明显高于未超募公司。

与此同时,今年以来(截至12月15日)首发上会公司中,近两成公司拟募资额甚至超过公司资产总额,而这些公司中又有七成以上在报告期内进行了现金分红。

此外,一些完成首发募资的企业,上市不久后便进行募投项目变更,甚至宣布部分募投项目已建成投产,让募投项目设置的合理性打上问号。

记者梳理发现,截至今年12月15日,自2022年上市新股共有730只。这些股票背后的730家公司中,除了转板上市、通过吸收合并上市的4家公司外,超募的有379家,占726家公司的52.20%。分板块来看,超募的379家公司中,来自科创板、创业板、沪深主板、北交所的分别有144家、197家、22家和16家(如下图)。

726只首发上市新股背后的公司中,除了33家在上市前尚未实现盈利的公司外,总共有440家公司的发行市盈率(股票发行价格与股票每股收益的比例)高于行业最近一个月平均动态市盈率[其中4家公司以可比上市公司静态市盈率(扣非后)来比较],占剩余693家首发上市新股的63.49%(如下图)。

相比而言,在超募的379家公司中,除了17家在上市前尚未实现盈利的公司外,有308家公司发行市盈率高于行业最近一个月平均动态市盈率,也占了剩余362家超募公司的85.08%(如下图)。

也就是说,超募的首发上市公司中,有超过八成发行市盈率高于行业最近一个月平均动态市盈率,且这一比例明显高于未超募首发上市公司。

进一步来看,上述730家公司中,有173家公司在上市首日破发,占比为23.70%,同时有252家公司截至12月15日的收盘价已跌破IPO发行价,占比为34.52%。

上述超募的379家公司中,有95家公司在上市首日破发,占比为25.07%,同时有181家公司截至12月15日的收盘价已跌破IPO发行价,占比为47.76%。而在347家未超募公司中,有77家公司在上市首日破发,有71家公司截至12月15日的收盘价已跌至IPO发行价,占比分别为22.19%、20.46%(如下图)。

也就是说,超募的IPO新股,在上市首日破发率略高于未超募的新股,而从长期来看,破发率则要大幅高于未超募的新股。

此外,个别公司还存在IPO募集资金违规使用的情况。超募5.29亿元的超卓航科(SH688237,股价37.76元,市值33.83亿元),在2022年7月成功上市,但在上个月,公司因涉嫌擅自改变募集资金用途等违法违规行为,中国证监会决定对公司立案调查。

“对募集资金的使用和监管一直是有制度的,监管也有处罚,但是不可能做到有法规有处罚就没人违规。”资深投行人士王骥跃向记者表示。

事实上,在超募之外,一些公司募资额甚至超过公司的资产总额。

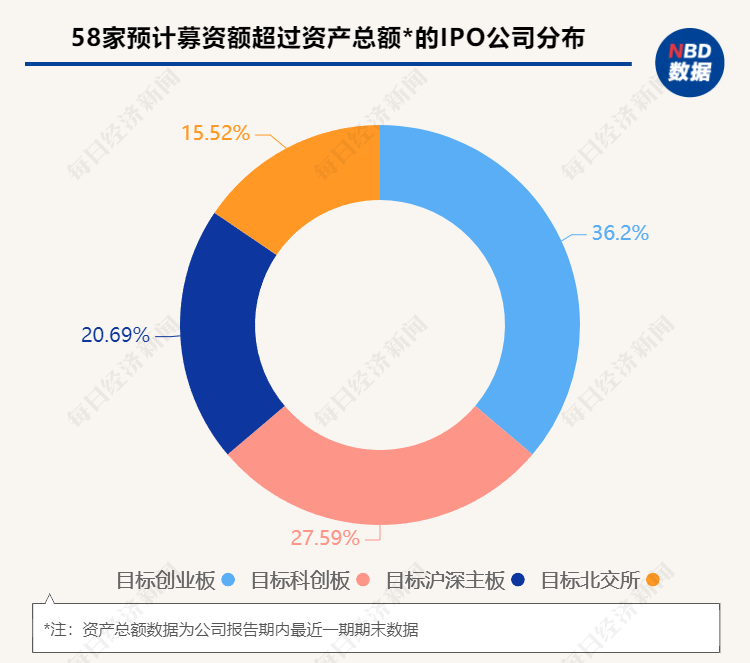

《每日经济新闻》记者梳理发现,今年以来(截至12月15日),A股首发上会的总共有301家公司,其中有58家公司的IPO预计募资额超过公司报告期内最近一期期末的资产总额,占比为19.27%(如下图)。

以拟上市科创板的西安新通药物研究股份有限公司(以下简称新通药物)为例,其截至2022年末的资产总额为1.9亿元,而其IPO拟募集资金为12.79亿元,资产总额是拟募资额的14.86%,这也是301家公司中这两个数据最悬殊的公司。

再比如,哈尔滨思哲睿智能医疗设备股份有限公司(以下简称思哲睿)在截至2022年末的资产总额为5.20亿元,其IPO拟募集资金则为20.29亿元,拟募集资金较公司资产总额高出约15亿元。

上述58家预计募资额超过资产总额的IPO公司中,有51家公司成功过会,4家被否,2家被暂缓表决,1家已取消审核,过会率87.93%,并不低。新通药物和思哲睿两家公司便均已成功过会。

从所属上市板块来看,上述58家预计募资额超过资产总额的IPO公司中,拟上市创业板的最多,有21家,其次分别是拟上市科创板、沪深主板、北交所的,分别有16家、12家和9家公司(如下图)。

从所属行业分布来看,按照证监会行业划分,上述58家预计募资额超过资产总额的IPO公司,主要来自“计算机、通信和其他电子设备制造业”“软件和信息技术服务业”“医药制造业”“专用设备制造业”和“化学原料和化学制品制造业”,分别有14家、8家、6家、6家和6家公司。

“不同行业背景的企业,在资产总额上会有不同的取向,而且像科技类企业的核心资产是知识产权,但在资产负债表上却不会进行价值重估,因此出现账面价值较低。上市募资是根据比如收益法等估值模型进行分析判断,因此会出现募资额超过资产总额的这种情况。”香颂资本执行董事沈萌向记者表示。

对于一些轻资产行业的公司来说,IPO募资额高于资产总额或许可以理解。但是,记者进一步梳理发现,上述58家预计募资额超过资产总额的IPO公司中,有43家公司在报告期内进行了现金分红,这一比例高达74.14%。

具体来看,有9家公司在报告期内累计分红金额超过了1亿元,其中拟上市上证主板的上海小方制药股份有限公司(以下简称小方制药)分红金额最高,其在2019年至2022年连续4年进行现金分红,累计达5.6亿元,而其在同期实现的净利润总额为6.03亿元,公司在2022年末的资产总额则低于上述数据,在4.63亿元。

再比如,拟上市北交所的浙江海昇药业股份有限公司在2020年至2023年期间总共进行了5次现金分红,累计分红金额达2.09亿元,海昇药业截至2023年上半年末的资产总额为2.76亿元。拟上市上证主板的键邦股份在2020年至2022年连续三年现金分红,累计分红4亿元,而其在2022年末的资产总额为8.47亿元,此次IPO拟募资17.68亿元,其中包括2.8亿元用于补充流动资金。

上述3家公司首发均获得了成功过会。

与此同时,上述58家预计募资额超过资产总额的IPO公司中,有45家公司的募投项目中包括了补充流动资金或补充营运资金。其中,用于补充流动资金或补充营运资金金额最高的分别是思哲睿、广州必贝特医药股份有限公司、轩竹生物科技股份有限公司、烟台迈百瑞国际生物医药股份有限公司、浙江众鑫环保科技集团股份有限公司、思必驰科技股份有限公司和安乃达驱动技术(上海)股份有限公司,拟投入募集资金分别为6亿元、5亿元、4.9亿元、4.8亿元、3亿元、3亿元和3亿元。

这7家公司中,安乃达驱动技术(上海)股份有限公司和浙江众鑫环保科技集团股份有限公司在报告期内分别进行了5330万元和7000万元的现金分红,其余5家公司则未进行现金分红。

上述58家预计募资额超过资产总额的IPO公司中,既在报告期内进行现金分红,又要通过IPO募资补充流动资金或营运资金的,总共有34家,占比约六成。

企业一方面进行大额现金分红,为何一方面还通过IPO进行大额募资,甚至用于补流或者还债?

有少数企业在IPO过程中,还存在募资金额下调的情况。例如,小方制药在招股书(申报稿)中的拟募资金额达13.43亿元,其中包括1.5亿元拟用于补充流动资金,后续在招股书(注册稿)中将拟募资额下调到8.32亿元,且剔除了“补充流动资金”这一募投项目。

山东国子软件股份有限公司在招股书(申报稿)中拟募资金额为5.05亿元,随后在招股书(上会稿)和招股书(注册稿)中逐步下调至了3.5亿元和2亿元,同时拟用于补充流动资金的募资金额也从招股书(申报稿)和招股书(上会稿)的1亿元,下调至了招股书(注册稿)的4180万元。

“IPO募集资金可以弥补现金,因此很多企业在条件允许的时候会在上市前对未分配利润进行一次分红,回报上市前的投资者对企业的长期支持。”沈萌向记者表示。

在企业成功上市之后,其对IPO募投资金的实际使用情况又怎么样呢?《每日经济新闻》记者进一步梳理了今年以来A股首发募集资金投向变更的情况。

具体来看,A股市场在2023年总共有505家上市公司变更了首发募投项目,其中,有63家公司是在2022年、2023年进行的首发募资。

其中之一,是将募投项目结余资金永久补充流动资金的恒达新材(SZ301469,股价34.22元,市值30.62亿元)。另外,变更首发募投项目的最新案例是广康生化(SZ300804,股价30.93元,市值22.89亿元),其首发募资净额6.97亿元,除了8000万元拟用于补充流动资金外,剩余6.11亿元拟用于“年产4500吨特殊化学品建设项目”。

广康生化在2023年6月上市创业板,在10月31日便披露拟变更“年产4500吨特殊化学品建设项目”的具体内容,其中拟将该项目募投资金以及618.41万元超募资金全部投入到“年产3500吨特殊化学品建设项目”。变更前后,募投项目实施地点、主体均不相同,新项目计划达到预定可使用状态的日期也较原项目延后了22个月。

除了将超募资金、项目节余资金永久补充流动资金外,募投资金投入变更最快的是芯联集成(SH688469,股价5.06元,市值356.46亿元)。该公司在今年5月10日上市科创板,在5月31日就宣布,将其中一个募投项目调减拟使用募集资金,并将调减的募集资金用于另一个新的项目。

变更速度其次的是开创电气(SZ301448,股价36.20元,市值28.96亿元),其在今年6月19日成功上市,3个月不到,在9月11日发布公告表示,将调减原募投项目“营销网络拓展及品牌建设提升项目”投资额,取消原募投项目“年产100万台交流电动工具建设项目”“研发中心项目”及“补充营运资金”,新增“通过新设新加坡公司在越南投资建设年产80万台手持式电动工具及零配件生产项目”,即5个原募投项目仅有1个暂时没变动。

上述近两年首发募资并在2023年变更募投项目的63家公司中,除了将超募资金、项目节余资金永久补充流动资金外,还有联迪信息(BJ839790,股价11.09元,市值8.76亿元)、华融化学(SZ301256,股价8.32元,市值39.94亿元)两家公司变更募投项目拟投入募资额,并增加了用于“补充流动资金”的募资额。

“出现这些问题的根本原因,是上市需要募集资金有具体项目,但这个本身并不是理所应当的事情。企业有自己的投资决策权,卖出股票获得资金,应该有自主决策权,而不应该是特定的具体用途。”王骥跃向《每日经济新闻》记者表示。

事实上,除了上市不久后就发生募投项目变更外,部分IPO公司还存在募投项目在公司上市阶段即已基本完成建设的情况。

《每日经济新闻》记者梳理发现,在2022年以来首发募资的企业中,有15家公司的募投项目募集资金投入存在节余。

例如,涛涛车业(SZ301345,股价54.13元,市值59.18亿元)在今年3月21日成功上市创业板,公司计划募资6亿元,其中1.5亿元用于补充流动资金,最终实际募资净额18.65亿元,超募12.65亿元。

然而,在上市一个多月之后的4月25日,涛涛车业就表示,除补充流动资金之外的其他4个募投项目中,有两个项目已达到预定可使用状态且投入使用,包括该两个已完工项目在内,总共有3个募投项目可以节余资金总共约1.40亿元,该节余款将全部用于永久补充公司流动资金。

图片来源:公告截图

涛涛车业进行项目节余的方法主要是:由购买新设备变更为利用部分现有设备,通过委外加工代替原设备采购计划等。

再比如,泓淋电力(SZ301439,股价14.54元,市值56.58亿元)在今年3月17日上市创业板,公司计划募资6.99亿元,其中1.5亿元拟用于补充流动资金,最终实际募资净额16.98亿元,超募约10亿元。

然而,到了3月29日和5月16日,泓淋电力却分别宣布,其中的募投项目“智能电源连接装置—泰国电源线生产基地(二期)”和“威海电源线技术改造项目”分别已基本投入完毕,达到预定可使用状态,而且两个项目分别节余了募集资金3580.72万元和1071.42万元,节余的办法都是“加强了各个环节成本的控制、监督和管理,合理地节约了项目建设费用”。

泓淋电力的节余资金同样将被永久性补充公司流动资金。

今年11月,每日经济新闻还发布调查报道《大昌科技IPO:募投项目之一已竣工投产,“较强的业务拓展能力”从何体现?》,发现目前正在排队IPO的安徽大昌科技股份有限公司,其募投项目之一的“合肥汽车零部件智能工厂项目”已竣工投产。

一些IPO公司的募投项目上市之后不久,就已经建成投用,这让募投项目设置的合理性打上问号。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。