◎如今,赤天化想要甩掉医药资产“包袱”,以低价转让给实控人关联方。而对上市公司想置换来的矿产资产,赤天化再度给了一个高估值。这笔交易,无论对上市公司是否划算,但上市公司实控人及其关联方似乎做的都是一笔划算买卖。

每经记者|陈星 每经编辑|董兴生

对贵州上市公司赤天化(600227.SH,股价2.84元,市值48.09亿元)而言,转行似乎就跟更换上市公司证券简称一样容易。

2018年,赤天化将公司证券简称变更为圣济堂,彼时,公司主业从化工变更为化工+医药双主业。今年6月,圣济堂又更名回赤天化。9月,公司就公告了将置出旗下多个医药资产,换取实控人关联方矿产资产的消息。

值得注意的是,2016年,赤天化从实控人手中高价收购圣济堂制药,一度雄心勃勃地进军医药业务。但到了2022年,其在全国带量集采中唯一的中标产品却因生产质量管理不合格被取消供应资格,圣济堂制药还因此被暂停参与国家集采活动的申报资格。另一方面,自从被收购后,圣济堂制药业绩连年下滑,赤天化也随之陷入亏损。

如今,赤天化想要甩掉医药资产“包袱”,以低价转让给实控人关联方。而对上市公司想置换来的矿产资产,赤天化再度给了一个高估值。这笔交易,无论对上市公司是否划算,但上市公司实控人及其关联方似乎做的都是一笔划算买卖。

从化工业务跨界制药业务的赤天化,又要“转行”了,这次是打算用旗下制药公司股权置换控股股东关联方矿产资源。

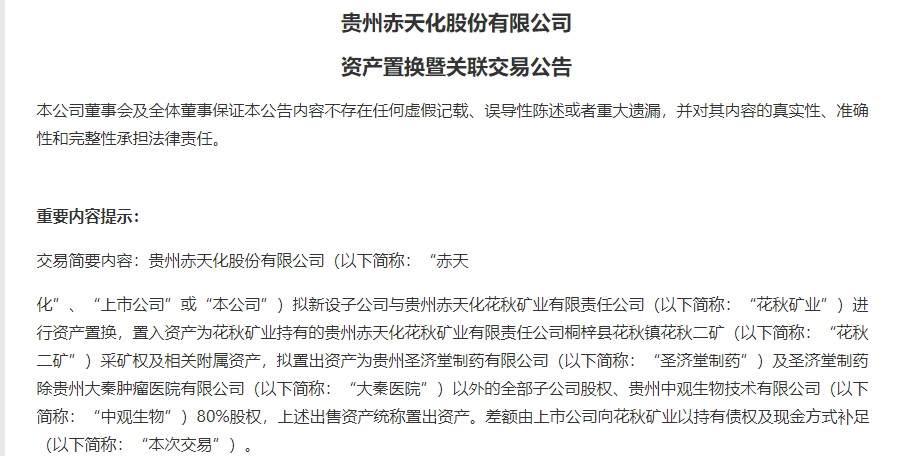

根据赤天化9月10日披露的公告,公司拟将贵州圣济堂制药有限公司(以下简称“圣济堂制药”)、贵州中观生物技术有限公司(以下简称“中观生物”)等资产置出(具体为圣济堂制药全部股权(不包括圣济堂制药持有的大秦医院100%的股权)、中观生物80%的股权),同时置入花秋矿业持有的贵州赤天化花秋矿业有限责任公司桐梓县花秋镇花秋二矿(以下简称“花秋二矿”)采矿权及相关附属资产。另有差额4.10亿元将由上市公司以持有置出资产债券及现金形式支付。

图片来源:公告截图

另据公告披露,花秋矿业的实际控制人丁松彬为上市公司实际控制人丁林洪亲属。因此,本次拟置入资产实际为赤天化实控人丁林洪的关联方资产。

对于这一交易目的,赤天化方面解释称,一是可减少上市公司关联交易;二是有利于提升上市公司盈利能力。煤炭为公司生产所需的主要原材料,花秋矿业是公司关联方,2020年至2022年,公司子公司桐梓化工向花秋矿业采购原材料煤金额分别为8674.30万元、3187.87万元和4654.73万元,收购花秋矿业采矿权及相关附属资产能有效地减少关联交易。同时,受到政策影响,公司制药业务盈利能力持续下滑,预计未来几年亏损幅度将加大,本次交易将制药业务置出,同时置入煤矿采矿权,增加了煤化工业务的盈利能力。

值得注意的是,赤天化此次打算脱手的圣济堂制药,是公司上一次陷入业绩困境时寻找到的转型方向。

2016年,赤天化向丁林洪旗下渔阳公司(公司控股股东)发行股份购买圣济堂制药100%股权,交易作价19.7亿元,评估增值率高达868.87%。凭借该交易,赤天化从单一的化工业务转型为化工+医药双主业。

《每日经济新闻》记者注意到,在收购圣济堂时,赤天化就曾遭到高溢价收购实控人资产的质疑。

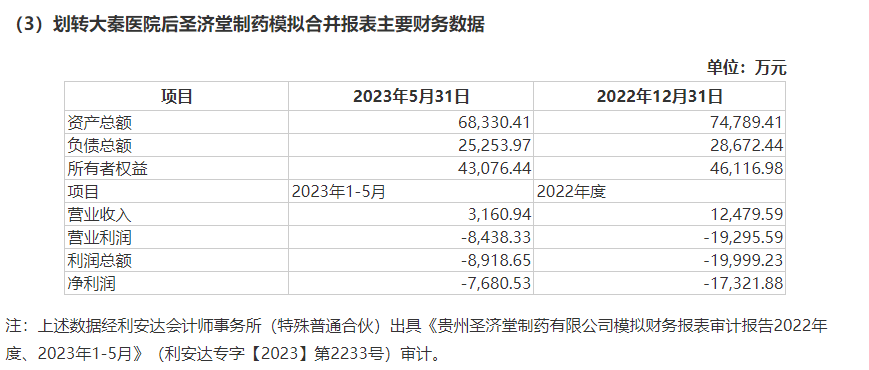

当年向关联方高价收来的“香饽饽”,如今又变成了“烫手山芋”。根据公告披露数据,截至今年5月31日,划转大秦医院后圣济堂制药模拟所有者权益为4.31亿元,股东全部权益评估价为4.88亿元,增值率为13.05%。但在赤天化收购圣济堂制药时,圣济堂制药的股东全部权益价值评估价为19.71亿元,相较2.03亿元的净资产账面值,增值率为868.87%。这意味着,圣济堂制药的净资产账面值虽然有所增加,评估价却不增反降。

高价收购来的实控人资产,如今又以“平易近人”的价格卖给实控人关联方。该举动也引来上交所火速问询。上交所提出,2016年上市公司收购圣济堂制药的评估增值率高达868.87%,但此次转让增值率却仅为13.05%,差异较大。要求公司结合圣济堂制药自重组置入以来的经营情况、业绩变动,以及扣减大秦医院对账面价值的影响,说明圣济堂制药前后交易作价差异较大的原因及合理性,控股股东及关联方是否存在通过高卖低买方式变相侵占上市公司利益的情形。

除了将圣济堂制药“平价”转给实控人关联方外,赤天化在这次收购实控人关联资产时,又一次延续了自己的“大手笔”。公告显示,置入资产花秋二矿采矿权的评估价值为6.31亿元,花秋二矿附属资产的评估价值为2.78亿元,协商后合计交易作价为9.08亿元,其中花秋二矿采矿权评估溢价率高达419.47%。

根据公告内容,花秋二矿作为花秋矿业主要经营性资产,目前生产效率较低,尚处于机械化改造进程中,且未能使花秋矿业实现盈利。对此,上交所要求赤天化结合丁松彬获取花秋矿业控制权的背景及交易价格,说明本次交易价格与前次是否存在较大差异;结合花秋二矿的历史采出矿量、技改投入金额及效果,说明评估参数中煤炭产出量的合理性等。

在这次交易中,花秋矿业虽然出具了业绩承诺,但其承担的业绩补偿承诺金额远低于置入资产作价。对此,上交所同样予以问询。

赤天化曾一度雄心勃勃地全力进军医药业务。高价收购圣济堂制药后,2018年,赤天化还将公司证券简称变更为圣济堂。

圣济堂制药官网显示,公司创立于1996年,是一家糖尿病药品专业化研发生产企业,主营糖尿病药物为圣敏(盐酸罗格列酮片)、圣平(格列美脲片)、圣特(盐酸二甲双胍肠溶片)等化学药。

但转型后没多久,赤天化的医药业务就显现出了颓势。

2016年至2021年,圣济堂制药实现的营收分别为5.27亿元、5.65亿元、6.85亿元、3.96亿元、3.69亿元、1.38亿元,利润总额分别为1.95亿元、2.06亿元、2.48亿元、0.59亿元、0.38亿元、-1.50亿元。

与此同时,赤天化的医药业务收入占比也在逐年萎缩。2016年度至2021年度,赤天化医药业务收入在公司总营收中的占比分别为58.91%、33.29%、28.18%、19.55%、19.15%、6.33%。

圣济堂制药的业绩拐点主要出现在2020年和2021年。

2020年初,圣济堂制药的仿制药品格列美脲片(2mg)拟中选带量集中采购,拟中选价格4.68元/盒(90片/盒),拟采购数量258.5307万盒(90片/盒)。在这次集采中,格列美脲片是公司保住的“独苗”,同时也付出了低价的代价。

在2021年的业绩公告中,赤天化方面曾表示,“国采”政策执行后,公司仅有格列美脲片具备投标资格且中标价格较低,其他主流品种因未通过一致性评价暂不具备投标资格,销售数量和价格同比下降,导致医药板块净利润预计同比下滑1.58亿元。

但唯一中标的格列美脲片却在2022年初因生产质量管理不合规,被取消了集采中选资格。公告显示,国家药监局检查中心对圣济堂制药开展飞行检查时,发现存在严重缺陷2项、主要缺陷2项、一般缺陷8项,包括厂房维护、设备清洁、稳定性考察等方面,综合研判认定企业不符合药品生产质量管理规范。2022年1月,国家组织药品联合采购办公室发布公告,取消圣济堂制药格列美脲片中选资格,并将圣济堂制药列入违规名单。

圣济堂制药格列美脲片的原供货期为2020年4月份至2023年4月份,中标区域为山西、上海、江苏、福建、广东、广西、海南七省(市),被取消中选资格后,不能继续向上述区域供货。除格列美脲片的中选资格被取消外,圣济堂制药还被暂停自2022年1月29日至2023年7月28日参与国家集采活动的申报资格。

赤天化在2022年年报中称,在医药制造板块方面,受飞检及“一致性评价”政策的影响,主要品种原有“集采”中标市场基本完全退出,销量及销售收入相比上年同期下降22.53%、9.47%。

也是自2021年以来,赤天化就陷入了全面亏损状态。2021年、2022年以及2023年上半年,赤天化实现归母净利润分别约为-5187万元、-3.67亿元、-1.59亿元。

图片来源:公告截图

被收购时,圣济堂制药曾作出业绩承诺,但2016年至2018年,其业绩承诺未达标。而截至目前,控股股东渔阳公司的补偿承诺仍有约2.78亿元尚未完成。基于此,上交所要求结合圣济堂制药自重组置入以来的经营情况、业绩变动等,说明圣济堂制药前后交易作价差异较大的原因及合理性,控股股东及关联方是否存在通过高卖低买方式变相侵占上市公司利益的情形;此外,说明在控股股东迟迟未能完成业绩补偿义务的情况下进行本次交易,是否能够保障上市公司利益,以及资产置换后控股股东履行前期承诺的具体安排。

为了发展医药业务,当年,赤天化还通过非公开发行募集资金19.70亿元,用于贵阳观山湖肿瘤医院建设项目、贵阳圣济堂糖尿病医院建设项目、偿还公司及子公司银行贷款。上述资金已于2016年10月到账。

但直到今年9月,赤天化公告称,上述项目未能全部如期完工,需要延长建设时间。公告显示,贵阳观山湖肿瘤医院已经取得医疗机构执业许可证(机构名称:贵州大秦肿瘤医院),贵州圣济堂糖尿病医院建设项目虽已建设完成,但尚未取得医疗机构执业许可。由于配套设施尚未建成,公司拟将前述项目完成日期延至2024年8月31日。

同时,鉴于肿瘤医院已开业运营,而糖尿病医院由于办证原因无法开业的情况,公司拟将两个项目医院调整为一个医院合并经营。

不仅要将募投项目进行延期和内部结构调整,此次置出圣济堂制药后,赤天化将保留大秦医院股权。这一设计也引起了上交所问询。后者要求赤天化说明置出圣济堂制药后,是否具备持续运营相关医院资产的能力。并要求公司说明将两个项目医院调整为一个医院合并经营是否存在合规风险等。

《每日经济新闻》记者还注意到,此次赤天化欲脱手的资产除了圣济堂制药外,还有其持有的贵州中观生物技术有限公司(以下简称中观生物)80%股权。

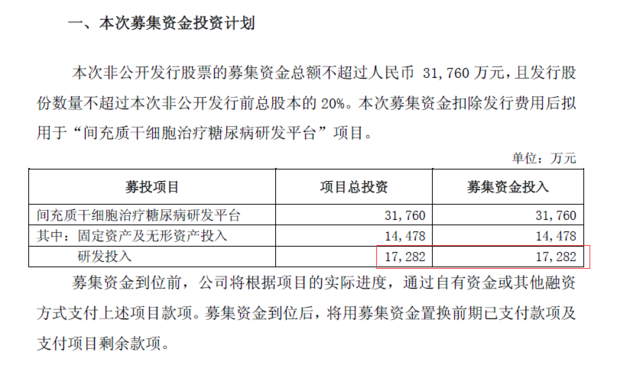

2018年1月,圣济堂收购中观生物80%股权,由此切入干细胞治疗领域。收购后的当年6月,赤天化又披露一起非公开发行预案,拟募资不超过3.18亿元,用于“间充质干细胞治疗糖尿病研发平台”项目,并称此次非公开发行有利于公司按照未来以糖尿病及肿瘤为核心的医药大健康产业战略,进一步夯实公司干细胞药品研发基础。但除了发布预案外,这次非公开发行此后并没有新进展传出。

募资使用计划 图片来源:公司公告截图

2022年3月,赤天化公告称,为支持中观生物的干细胞新药研发项目正常推进,为中观生物下一步发展提供便利条件,公司拟对中观生物以现金方式增资6600万元;另一股东根据其持股比例(即持股20%)对中观生物认缴出资1650万元,双方均拟于2029年12月31日前完成实缴出资。增资完成后,中观生物注册资本将由1250万元变更为9500万元。不过,工商资料显示,中观生物目前的注册资本仍为1250万元。

记者查询发现,一系列操作之后,赤天化的干细胞业务依然“雷声大雨点小”。除了去年6月公告称收到国家药监局核准签发关于人脐带间充质干细胞注射液的《药物临床试验批准通知书》,同意开展治疗膝骨关节炎的临床试验外,没有更多其他的研发成果。据公司披露,截至公告发布时,该项目投入的研发费用为928.54万元。

在此次资产置换中,中观生物的股东全部权益评估价值为-7914.41万元。参考评估报告及上市公司对中观生物投入的成本,中观生物80%股权经过双方协商确定作价1000万元。

截至目前,上市公司还持有中观生物的债权8700万元,本次将转让以抵扣交易差价。对此,上交所要求赤天化补充披露借予中观生物的研发资金的具体用途,是否存在最终变相流向关联方的情形。

针对赤天化是否将陆续出清医药业务、是否存在“贱卖”医药资产等多个问题,《每日经济新闻》记者于9月11日下午拨打了赤天化公开电话,接线工作人员表示,最近接到了很多问询,都与上交所关注的问题相近。随后,记者将采访提纲发送至赤天化公开邮箱,但截至发稿未获回复。

封面图片来源:视觉中国-VCG41N1411911769

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。