每经记者|肖世清 每经编辑|廖丹

9月1日,央行官网发布消息称,为提升金融机构外汇资金运用能力,决定自2023年9月15日起,下调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的6%下调至4%。

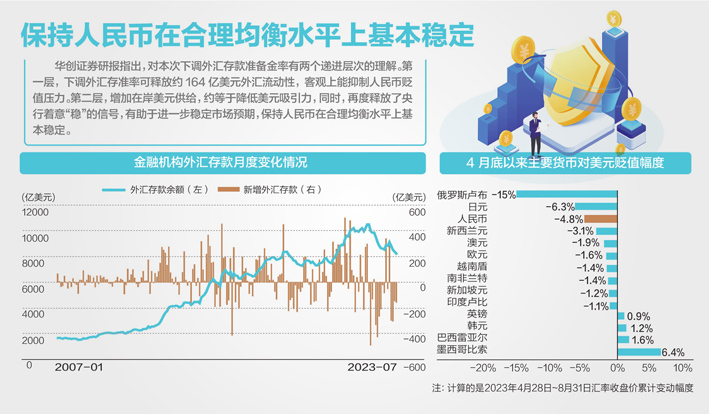

《每日经济新闻》记者注意到,今年以来,受美联储持续加息影响,美元指数不断走强,包括人民币在内的非美元货币均出现不同程度贬值。就在今年7月,央行、国家外汇局还将跨境融资宏观审慎调节参数上调至1.5。而央行上次动用外汇存款准备金率这一工具是在2022年9月,彼时央行将金融机构外汇存款准备金率下调2个百分点,即由8%下调至6%。

分析此次央行出手的原因,光大银行金融市场部宏观研究员周茂华指出,一方面,近期人民币有所贬值,主要是8月以来,受国内宏观经济、金融数据不及预期、季节性因素,以及美元反弹等因素影响,人民币对美元有所贬值,并且在岸人民币汇率与中间价利差有所扩大。另一方面,近日银行调降存款及房贷方面利率等,央行适时合理调节市场外汇流动性,满足市场需求,更好稳定市场预期。

资料来源:Wind(万得)、国金证券研究所、华创证券 于健制图、视觉中国图

释放超164亿美元流动性

据了解,外汇存款准备金是指金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款。外汇存款准备金率是指金融机构交存央行的外汇存款准备金与其吸收外汇存款的比率。

《每日经济新闻》记者注意到,央行上一次调整外汇存款准备金率是在2022年9月,当时金融机构外汇存款准备金率被下调了2个百分点,即由8%下调至6%。彼时,正逢人民币对美元的贬值期。

此次央行宣布将外汇存款准备金率由现行的6%下调至4%后,从市场反应看,人民币对美元汇率应声大涨。截至9月1日上午10点,离岸人民币对美元汇率从接近7.28直线拉升,接连升破7.27、7.26、7.25和7.24关口,盘中最高升至7.2391,日内反弹约400点,随后升幅有所收窄,截至收盘,离岸人民币对美元汇率报7.2680。

记者注意到,央行公布的7月金融统计数据显示,截至7月末,外币存款余额8218亿美元,将外汇存款准备金率由现行的6%下调至4%,意味着9月15日起金融机构存到央行的外汇存款准备金可以减少超164亿美元。

周茂华表示,央行通过调降外汇存款准备金率,一方面,通过释放银行体系的外汇流动性,增加市场外汇供给,促进市场平衡;另一方面,央行向市场释放稳的信号,有助于稳定市场预期,避免外汇市场非理性波动。

周茂华称,央行通过调降外汇存款准备金率释放外汇流动性,有助于平衡外汇市场供求,稳定外汇市场预期。

华创证券研报指出,过去两次下调外汇存款准备金率均在汇率贬值较快时期,且下调消息释放后,人民币即期汇率均有一定升值反应。事实上,可以发现,下调外汇存准率等政策信号并未强行改变汇率运行方向,而是有的放矢控制投机惯性之下,让汇率在影响因素中呈现比较市场化的合理均衡波动。合理均衡不是绝对汇率数字的稳定,也不是方向的固定,而是在没有单边情绪押注和过度投机性情况下、符合宏观因素影响、按照公式自然形成汇率价格的过程。

专家:仍有调降空间

记者注意到,自本轮人民币贬值以来,央行在7月首次动用外汇政策工具箱。7月20日,央行、国家外汇局将企业和金融机构的跨境融资宏观审慎调节参数从1.25上调至1.5。

周茂华指出,2022年以来,外汇存款准备金率下降较快,主要与美联储本轮激进加息“收水”,全球外汇市场异常波动有关。目前外汇存款准备金率由2021年底的9.0%高位降至4.0%,与2006年水平持平。国内仍有调降空间,同时,央行稳汇率的工具也较多。

周茂华表示,继续看多下半年人民币走势。近期人民币跟随宏观经济短期波动,但从内外环境趋势看,继续看多人民币汇率走势,下半年人民币汇率有望继续在合理均衡水平附近双向波动。

“近几个月由于宏观经济波动,人民币外汇市场波动,市场风险释放较为充分。下半年国内需求复苏动能有望增强,国内经济稳步复苏,国际收支保持基本平衡,人民币汇率稳定有稳固的基本面支撑。美联储加息进入尾声,市场已有较为充分预期,制约美元上行空间。国内外汇储备维持在3万亿美元上方,人民币经历多次内外严峻形势考验,市场加快成熟;另外央行稳定外汇市场工具较多,均为人民币汇率稳定提供支持。”周茂华称。

华创证券研报指出,外汇存准率调降后,短期人民币汇率波动弹性可能渐进打开,但关键整数位或存在反复拉扯降低投机盘的历史规律,整体汇率走势可控,弹性空间具体多大,重点是观察政策的意图和力度,预计7.5是界。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。