每经记者|张寿林 每经编辑|张益铭

8月30日,中国银行(601988.SH,股价3.75元,市值11039.54亿元)在北京举行2023年中期业绩发布会,该行高管回答现场提问。

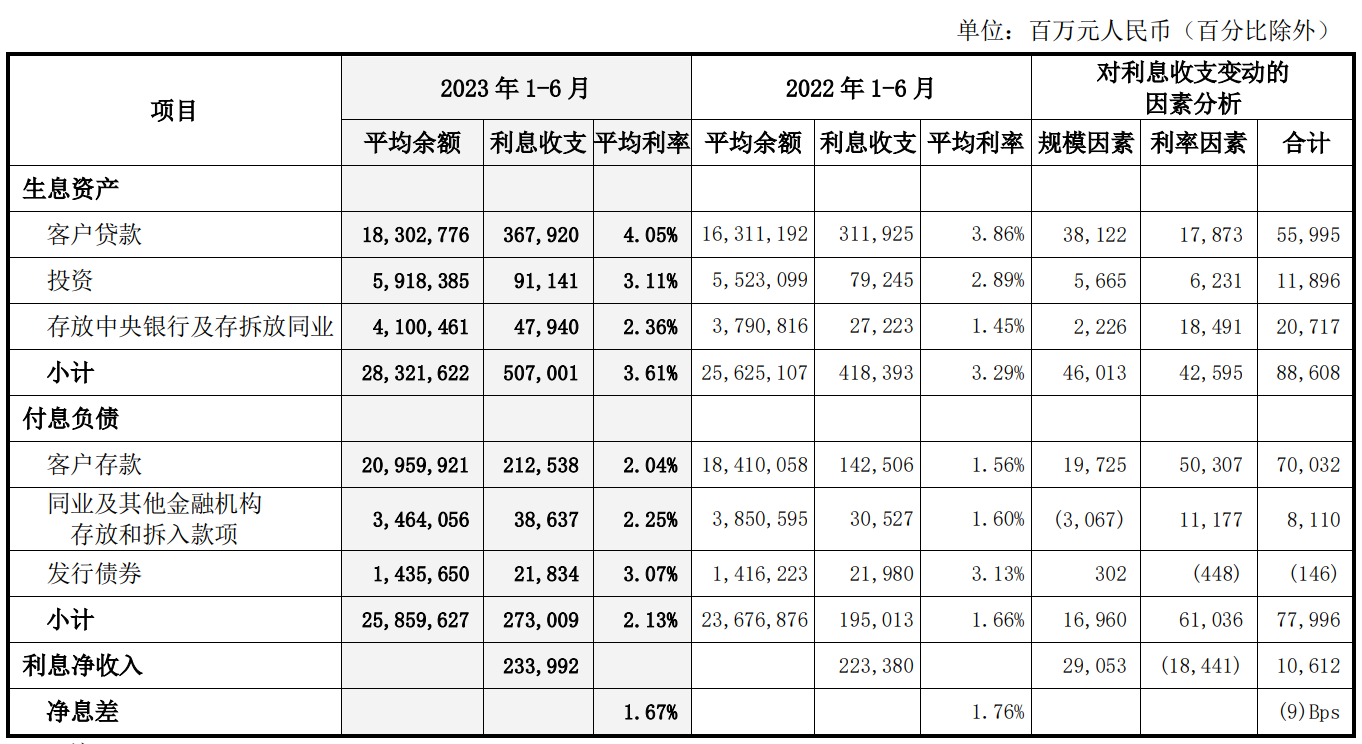

上半年,中行集团净息差为1.67%,同比下降9BP。针对息差问题,中国银行副行长张毅介绍,受贷款逐步重定价影响,人民币贷款收益率同比下降43BP。同时,受市场利率、国债收益率下行降等相关影响,债券投资收益率同比下降16BP。

张毅说,在存款端,接下来将加强高成本存款合理引导,加强存款精细化管理,持续改善存款付息率。

上半年,中行集团净息差有所缩窄。中国银行副行长张毅表示,该行非常重视息差管理。具体看,人民币收息率下行仍是息差收窄的主要原因。上半年,中行支持实体经济,贯彻落实国家关于减费让利要求,境内人民币资产收益率3.52%,同比下降34个BP。去年LPR下调3次,1年期LPR和5年期LPR分别下调15BP和35BP。今年受贷款逐步重定价的影响,人民币贷款收益率同比下降43BP。同时,受市场利率、国债收益率下行降等相关影响,债券投资收益率同比下降16BP。

利息收支受规模因素和利率因素变动而引起的变化 图片来源:中国银行2023半年报

张毅说,上述因素合计拉低集团净息差约25BP,是息差下降的主要因素。

他进一步分析,还有两个相对改善的因素。

一是资产负债结构改善和负债成本下降缓解了人民币收益率下降相关影响。人民币资产端,持续加大对实体经济有效信贷需求的支持,今年贷款新增创历史新高,所以贷款在生息资产中的占比提升0.8个百分点,达到了67.5%。人民币负债端,今年来强化量价协同管理,保持存款结构和存款付息率相对稳定,存款成本同比下降7个BP,目前人民币存款付息率1.84%。同时,市场利率下行,促进同业存拆成本下降21个BP。上述因素合计拉高集团净息差约8BP。

二是受益于美元加息,中行外币息差持续改善,进一步缓解人民币息差下行的影响。去年下半年以来,美联储连续7次加息累计350BP,中国银行外币资产负债结构总体仍呈现资产敏感特征,市场利率上升带动境内外币、境外机构息差同比分别上升47BP、26BP,合计拉高集团净息差约8BP。两个有利因素抬高16BP。

他补充,也关注到受境内大额美元存款利率持续走高影响,外币负债成本较快上升,导致境内外币息差较一季度小幅收窄,对集团整体净息差贡献边际减弱。

展望下半年趋势,张毅判断,息差下行压力依然较大。从国内看,今年6月、8月LPR两次下调,一年期和五年期LPR分别下调20BP和10BP。受此影响,贷款利率水平将进一步下降,带动人民币息差继续下行。从境外看,今年以来,美联储加息力度减弱,市场预计四季度将接近尾声,中国银行外币息差改善空间面临进一步的压力。

对此,张毅阐述,将坚持高质量发展策略,做好主动管理。

一是坚持量价协同策略,推动负债业务高质量发展。一方面,加强人民币负债成本管理。聚焦现金管理、供应链金融等重点产品服务能力的提升,促进结算类等稳定性高、价格敏感度低的资金增长,不断优化存款结构。另一方面,以重点机构为抓手,持续优化境外机构负债结构。加强重点客户拓展,聚焦“走出去”和“引进来”等重点客群,夯实优质存款基础,合理控制主动负债占比,提升负债结构多样性和资金稳定性。

二是优化资产结构,加大重点领域支持力度。一方面,继续大力支持实体经济,提升贷款在资产中比重,进一步强化科技创新、制造业、绿色贷款、民营经济和普惠小微的金融服务。另一方面,着力拓展外币资金运用渠道,充分发挥外汇业务传统优势,加大外币贷款投放和债券投资力度,提升外币资产收益水平。

负债端存款付息率是影响息差的重要方面,张毅阐述,今年上半年有两次存款利率下调,一方面有助于中国银行持续改善存款结构,压降存款成本,尤其是中长期存款成本,推动存款付息率平稳下降,增强持续经营能力;另一方面,也为中国银行发挥国有大行责任担当,加大信贷支持力度、推动实体经济融资成本稳中有降提供了空间。

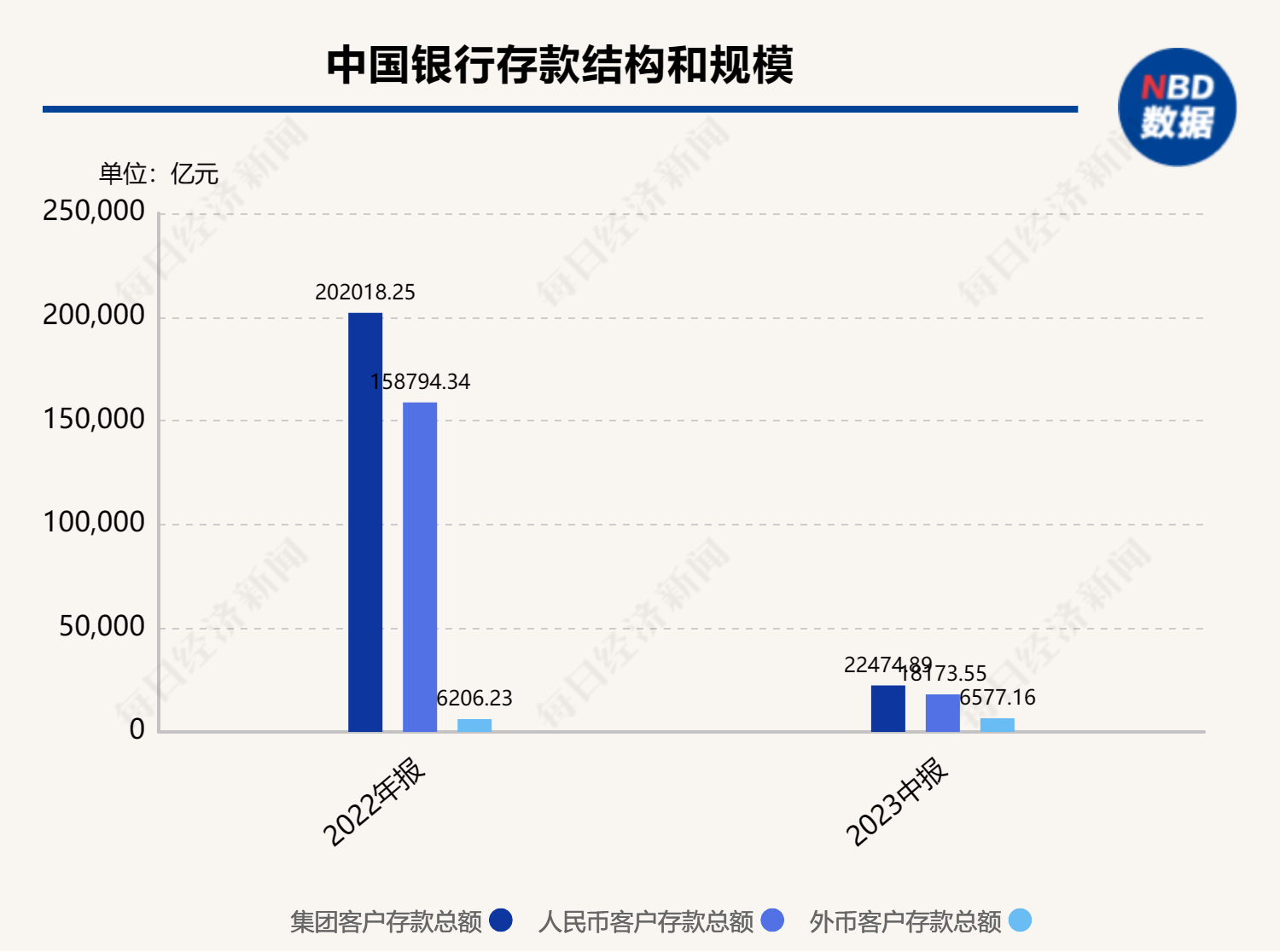

上半年,中国银行集团客户存款余额22.4万亿元,比年初新增2.24万亿元,增幅达到11%,高于贷款增幅1.3个百分点,在负债中占比也提升了2.3个百分点,负债的稳定性和结构都有所改善。今年上半年,本外币存款的付息率存款付息率相比上年有所下降。

上半年末,境内人民币客户存款规模为17.4万亿元,比年初新增1.8万亿元,增幅11.5%,高于M2和中行贷款增幅。人民币存款的付息率也有所收窄,张毅说,存款付息率在可比同业中下降最多,较好实现了今年年初定下的量价协同发展策略。

下半年,随着监管政策稳步推进,市场需求也在逐步恢复,张毅判断,经济运行有望持续好转,全社会存款会保持较快增长态势。中行存款增长预计也将高于往年,创造历史新高。

他重点分析了存款定期化问题,上半年我国经济总体回升向好,但是由于经济恢复是一个渐进性的过程,当前国内居民消费仍有待恢复,民间投资意愿有待进一步提升,工商企业生产资金和个人理财资金的存款化、定期化趋势还将保持一段时间。但预期下半年会比上半年有所好转,中国银行通过抓全量金融资产增加客户资金沉淀。一方面通过场景建设,促进资金闭环流动,拓展现金管理、代发薪、托管、快捷支付等重点产品,提升客户服务能力,做大流量,增加资金留存;另一方面,加强高成本存款合理引导,加强存款精细化管理,持续改善存款付息率。

封面图片来源:每日经济新闻 资料图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。