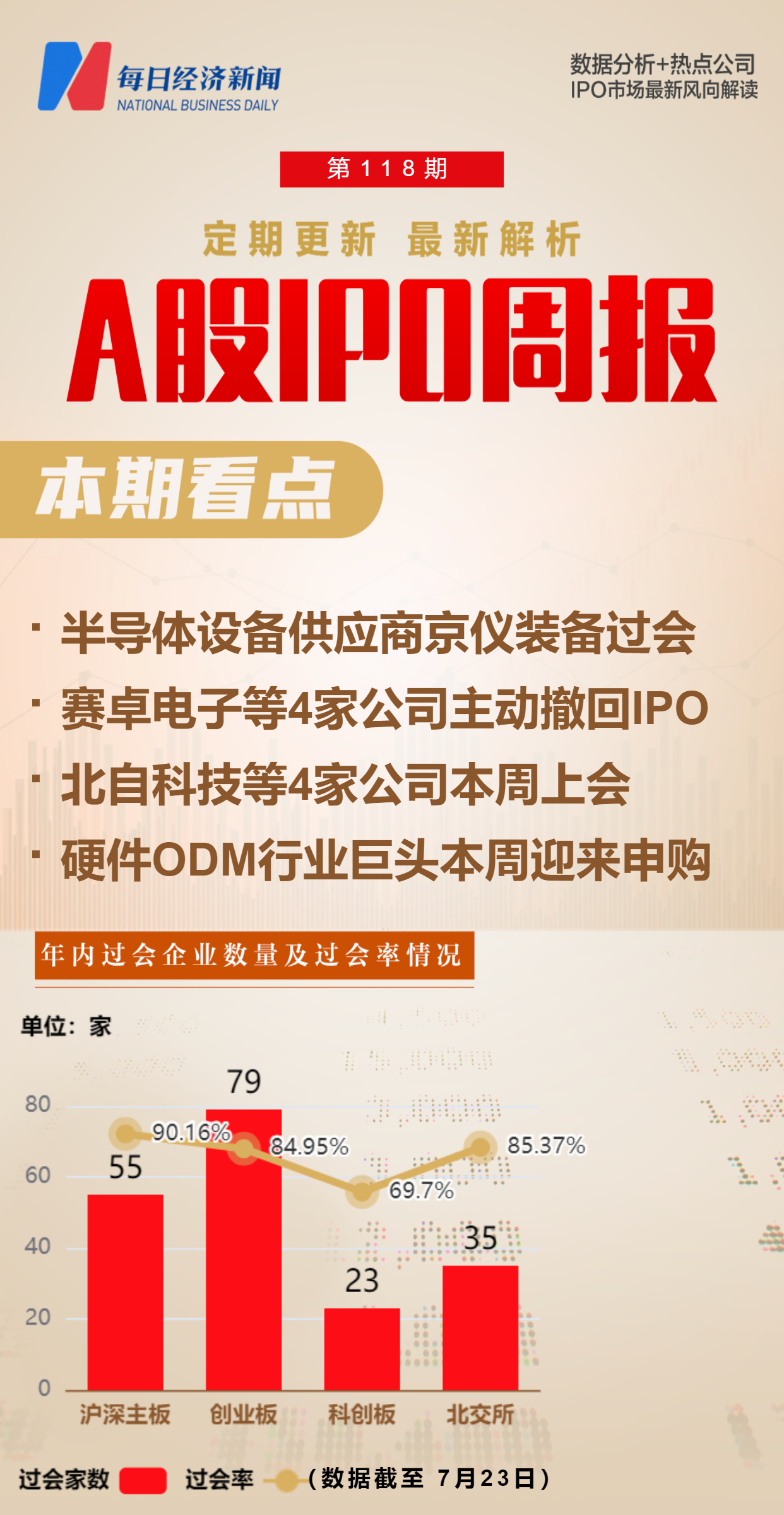

◎上周,A股市场总共有10家公司被安排首发上会,其中9家过会,拟上市创业板的诺康达被否,IPO周过会率为90%。

◎本周,A股市场将迎来7家公司首发上市申购,其中,华勤技术是硬件ODM行业的全球领先企业之一,同时拥有英特尔等多家明星股东,同样值得投资者关注。

每经记者|王琳 每经编辑|陈俊杰

全面注册制来临,更多企业拥有机会步入资本市场,与投资者共享发展机遇。而对许多公司而言,A股IPO的闯关之旅也并非都是坦途。《每日经济新闻》记者以周为单位,对上周IPO过会、被否及新增获受理企业进行梳理,对企业价值进行辨析,同时观瞻IPO市场节奏、政策动向等,以飨读者。

上周(7月17日至7月23日,下同),A股市场总共有10家公司被安排首发上会,其中9家过会,拟上市创业板的诺康达被否,IPO周过会率为90%。

上述9家过会企业中,京仪装备为一家半导体装备制造商,其是目前国内唯一一家实现半导体专用温控设备规模装机应用的设备制造商,且产品技术水平国际先进,值得投资者关注。

在经历了6月底企业IPO大规模受理后,上周IPO市场在受理方面暂时“休整”。

本周(7月24日至7月30日,下同),A股市场将迎来7家公司首发上市申购,其中,华勤技术是硬件ODM行业的全球领先企业之一,同时拥有英特尔等多家明星股东,同样值得投资者关注。

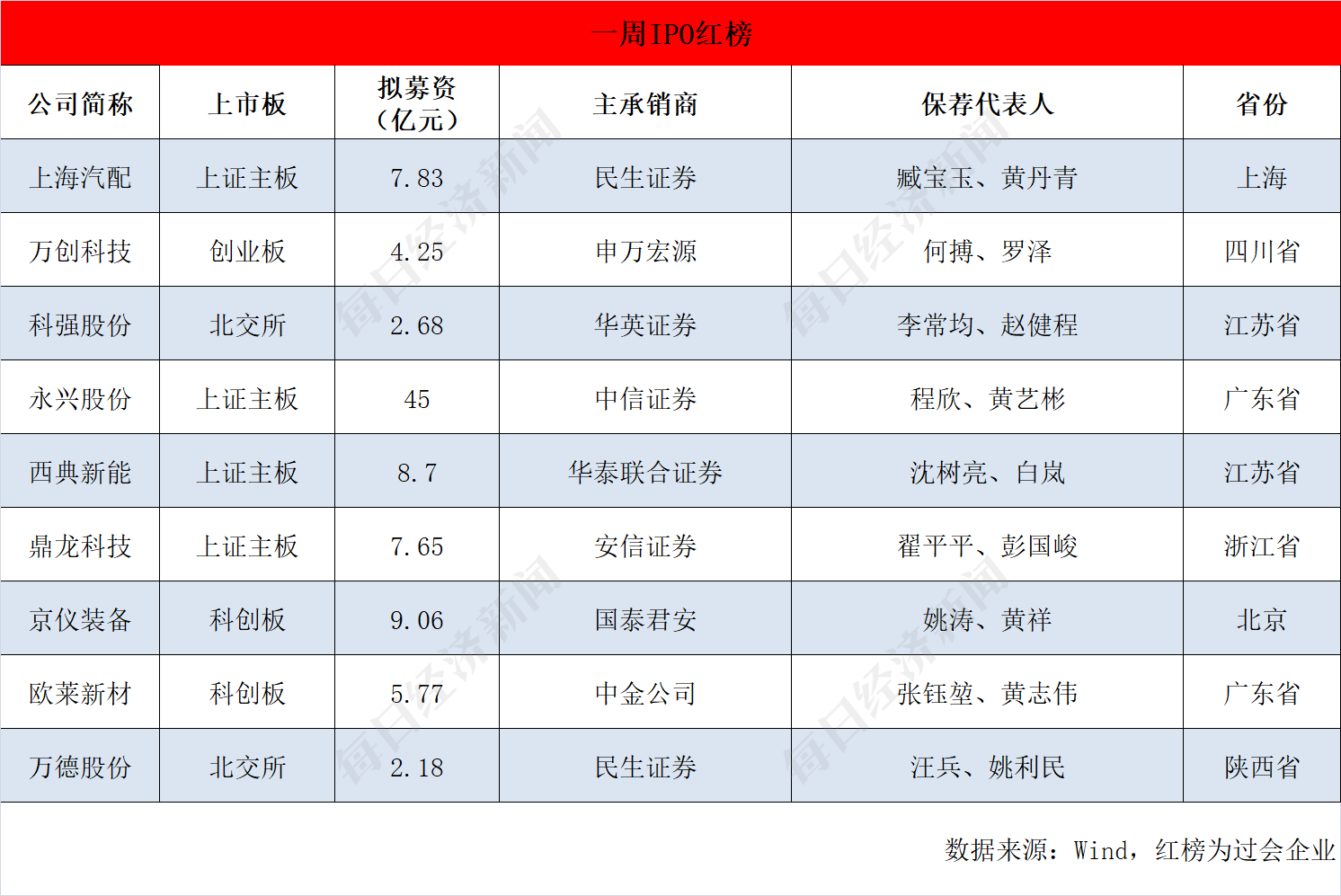

上周,A股有10家公司迎来上会,包括来自上证主板的上海汽配等4家公司,创业板的万创科技、诺康达2家公司,科创板的京仪装备和欧莱新材2家公司,以及北交所的科强股份和万德股份2家公司。其中诺康达被否,其余9家公司成功过会。

拟上市科创板的京仪装备,主要从事半导体专用设备的研发、生产和销售,主营产品包括半导体专用温控设备(Chiller)、半导体专用工艺废气处理设备(Local Scrubber)和晶圆传片设备(Sorter)。

从行业地位来看,京仪装备是目前国内唯一一家实现半导体专用温控设备规模装机应用的设备制造商,也是目前国内极少数实现半导体专用工艺废气处理设备规模装机应用的设备制造商,公司产品技术水平国内领先、国际先进。京仪装备的产品也已广泛用于长江存储、中芯国际、华虹集团、大连英特尔、广州粤芯、睿力集成等国内主流集成电路制造产线。

具体来说,京仪装备的半导体专用温控设备整体技术已达国际先进水平,其中宽温区温度控制精度处于国际领先水平。京仪装备在国内半导体专用温控设备的市占率在2022年已达到35.73%,位居第一。京仪装备的半导体专用工艺废气处理设备主要核心功能指标与主要竞争对手相比无明显差异,公司在国内半导体专用工艺废气处理设备的市占率在2022年也已达到15.57%,位居第四,打破了国外厂商垄断地位。京仪装备的晶圆传片设备与主流竞品在核心技术指标方面同样不存在重大差异。

从业绩情况来看,2020年至2022年各年度,京仪装备的营业收入分别为3.49亿元、5.01亿元和6.64亿元,扣非后归母净利润分别为94.99万元、5490.21万元和8202.21万元,增速较快。

上周,总共有10家公司入列“黄榜”,其中光远新材等4家公司主动撤回IPO项目,华光光电等6家公司中止审查。

上述10家公司中,拟上市创业板的光远新材主要从事电子级玻璃纤维产品研发、生产与销售,主要生产电子纱和电子布系列产品。

招股书显示,2020年至2022年各年度,光远新材的营业收入分别为8.66亿元、16.99亿元和13.52亿元,扣非后归母净利润分别为-3535.57万元、5.33亿元和8738.15万元,波动较大。光远新材还披露相关风险提示称,极端情况下,公司甚至面临上市当年营业利润较上一年度下滑50%以上或上市当年即亏损的风险。2023年一季度,受行业供需关系失衡影响,光远新材业绩就有所下滑。

此外,在光远新材在进行IPO辅导前后,有宁波中科等5家机构先后退出了光远新材的股东行列,具体可参考每日经济新闻报道《光远新材拟闯关创业板:IPO辅导前多名股东退出 最大募投项目“名不副实”?》。

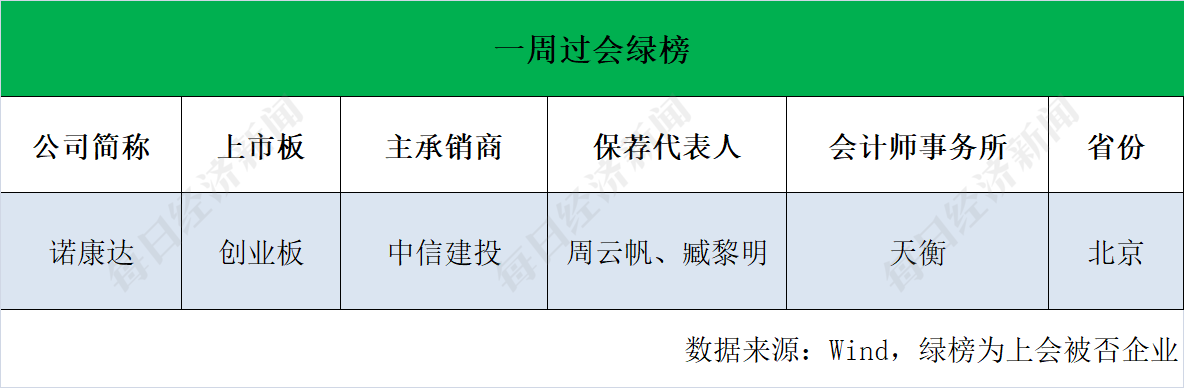

诺康达是上周唯一一家上会被否的企业,其是以药学研究为主、临床研究为辅的综合研发服务CRO企业。

在上会时,深交所上市委问及了多个重要问题。首先,诺康达在2016年至2018年净利润大幅增长,但是其在2019年却撤回了对科创板IPO的申请,随即在2019年遭遇了净利润大幅下滑,深交所上市委追问了其合理性。同时诺康达在2019年被抽中现场督导,但其在第二个月便撤回IPO申请,因此被上交所予以监管警示,诺康达随后也被查出其第二大客户实缴资本来自发行人实控人,深交所上市委追问诺康达对上述问题的整改情况以及公司内控制度有效性等。深交所上市委还注意到部分MAH客户仅委托发行人进行药品研发,要求说明相关研发项目是否具有真实商业背景和商业合理性。

本周,A股市场有4家公司迎来首发上会,分别为来自上证主板的北自科技,深证主板的通力股份,创业板的中航上大,以及北交所的开特股份。

上述4家公司中,开特股份是一家汽车热系统产品提供商,主要从事传感器类、控制器类和执行器类等产品的研发、生产和销售。记者注意到,截至2022年末,开特股份的应收账款为2.57亿元,占公司资产总额的36.40%。

与此同时,开特股份拟通过此次IPO募资约1.36亿元,其中5000万元拟用于补充流动资金。不过,开特股份在报告期内年年分红,总共分红金额刚好约5000万元。

北自科技主要从事以自动化立体仓库为核心的智能物流系统的研发、设计、制造与集成业务。招股书显示,2020年至2022年各年度,北自科技的营业收入分别为11.09亿元、13.36亿元和15.87亿元,净利润分别为0.79亿元、1.16亿元和1.31亿元。

值得一提的是,北自科技拥有较高的合同负债。2020年至2022年各年末,北自科技的合同负债分别为9.79亿元、15.31亿元和17.78亿元。不过,如此高的合同负债背景下,2020年至2022年各年度,北自科技的经营活动产生的现金流量净额分别为-7434.36万元、1.75亿元和8045.37万元,在2020年和2022年均大幅低于当年的净利润。

此外,根据招股书,北自科技在2020年和2021年对关联企业机科股份购买商品1264.54万元和359.04万元。而机科股份2021年年报则显示,其在2020年和2021年向北自科技销售商品1368.08万元和316.56万元,与前述北自科技招股书中披露的采购数据存在差异。

上周,新股市场有12家公司首发上市,包括来自创业板的C智信(SZ301512,股价88.09元,市值46.98亿元)等5家公司,来自科创板的C航材(SH688563,股价60.03元,市值270.14亿元)等4家公司,以及来自北交所的锦波生物(BJ832982,股价127.80元,市值86.06亿元)等3家公司。

值得一提的是,上述12家公司中,来自科创板的C航材和C埃科(SH688610,股价64.82元,市值44.08亿元)在首日破发,跌幅分别为19.43%和4.08%,而涨幅最高的锦波生物在上市首日收涨159.69%。

上周,A股市场没有新增IPO受理企业。

而在本周,A股市场有华勤技术、长华化学等7家公司将迎来申购。

拟上市上证主板的华勤技术,是从事智能硬件产品的研发设计、生产制造和运营服务的平台型公司,也是硬件ODM行业的全球领先企业之一。

招股书显示,根据Counterpoint数据及华勤技术销量数据,华勤技术“智能硬件三大件”(智能手机、笔记本电脑和平板电脑)在2021年整体出货量位居全球智能硬件ODM行业第一位。

与此同时,多家明星公司现身华勤技术股东行列。其中,英特尔、高通无线、中移基金分别持有华勤技术2.10%、1.23%和1.45%的股份。

从业绩表现来看,2020年至2022年各年度,华勤技术的营业收入分别为598.66亿元、837.59亿元和926.46亿元,扣非后归母净利润分别为16.95亿元、10.43亿元和18.68亿元,在报告期内整体处于增长态势。2023年一季度,华勤技术的营业收入同比下滑24.06%,扣非后归母净利润同比增长347.34%。

封面图片来源:视觉中国-VCG11465069986

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。