“贷款利率调降,倒逼存款降息,二者本就相生,而按揭贷款作为银行核心优质资产,若存量利率按照现行水平重定价,或许会引发银行新一轮的‘息差保卫自救’。”一位资深业内人士对记者分析道,从资产端来看,按揭贷款是各家银行都重视的优质资产,动了这块“奶酪”,那么负债端相应承压,高息存款对银行的成本压力更大,理论上银行对于存款降息的动机也就更大。

每经记者|刘嘉魁 每经编辑|廖丹

近日,市场对于存量房贷利率调降的热议不绝于耳。

日前,国新办召开2023年上半年金融统计数据情况新闻发布会,中国人民银行货币政策司司长邹澜提到:支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。

同时,邹澜表示,提前还款客观上对商业银行的收益有一定的影响。那么,若存量房贷利率得以重定价,会对银行的利息收入产生多大冲击?是否有可能掀起新一轮“息差保卫战”?

邹澜表示,今年上半年,个人住房贷款累计发放3.5万亿元,较去年同期多发放超过5100亿元,对住房销售支持力度明显加大。但统计数据显示个人住房贷款余额总体略微减少,这主要是因为理财收益率、房贷利率等价格关系已经发生了变化,居民使用存款或者减少其他投资提前偿还存量贷款的现象大幅增加。

邹澜提到,这种现象对住房需求并不构成影响,它是一个居民资产配置的调整。尽管贷款市场报价利率下行了0.45个百分点,但因为合同约定的加点幅度在合同期限内是固定不变的,前些年发放的存量房贷利率仍然处在相对较高的水平上,这与提前还款大幅增加有比较大的关系。

“提前还款客观上对商业银行的收益也有一定的影响。按照市场化、法治化原则,我们支持和鼓励商业银行与借款人自主协商变更合同约定,或者是新发放贷款置换原来的存量贷款。”邹澜如是说道。

过去几年间,房贷利率“水涨船高”,尤其是2015年至2019年之间购房者,有的甚至背负着6%以上的利率。虽然现行房贷利率降低了,但按照契约精神,按揭贷款合同是自愿签订的,那么高利率似乎只能“认栽”。存量房贷利率真的会调整吗?

回溯过往,实际上曾经还真有过存量房贷利率调整的先例。

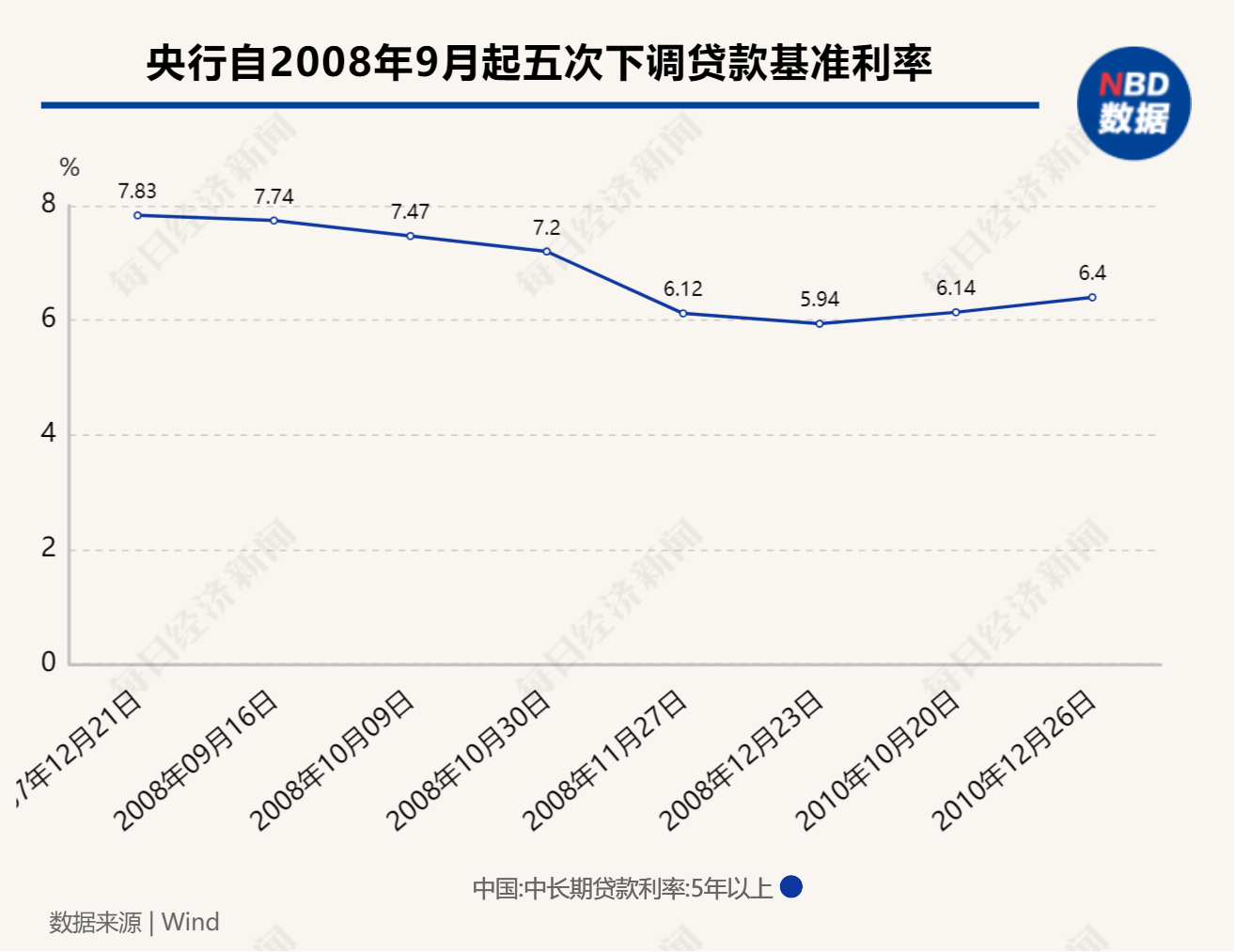

2008年,为发挥房地产改善民生、扩大内需的作用,国家出台相关政策,促进房地产市场健康发展。央行自2008年9月起五次下调贷款基准利率,并扩大房贷利率下浮幅度。

2008年10月22日,央行决定,自当年10月27日起,将商业性个人住房贷款利率下浮幅度由0.85倍下限扩大为贷款基准利率的0.7倍,最低首付款比例调整为20%。同时,个人住房公积金贷款利率也宣布下调27bp。

如何确定已发放商业性个人住房贷款的利率呢?彼时,央行表示,“金融机构应按原贷款合同约定条款,在综合评估风险的基础上,自主确定已发放商业性个人住房贷款尚未偿还部分的利率水平”。但无明确强制性对存量贷款利率调整的公开政策,2009年初部分银行在部分地区对存量房贷进行利率优惠。

随后,央行在2008年四季度《中国货币政策执行报告》中表示,住房贷款利率连续下调大大减轻了居民住房按揭贷款利息负担:以一笔50万元20年期按揭贷款为例,贷款利率下限在降息前为6.6555%(5年以上贷款基准利率7.83%,0.85倍),降息后为4.158%(5年以上贷款基准利率5.94%,0.7倍),按等额本息方式还款,降息前月供为3773.78元,降息后月供为3071.69元,减少702.09元,下降18.6%。

从房贷利率调整效果来看,2009年一季度,受扩大商业性个人住房贷款利率下浮幅度政策影响,降息以来个人住房贷款利率下降幅度大于非金融性公司及其他部门贷款利率,3月份个人住房贷款加权平均利率为4.45%。

中泰证券研究认为,2008-2009年享受存量房贷利率置换的比例预计小于6%。由于2008年贷款基准下调幅度189bp,而2009年上市银行个贷加权平均利率较2008年下降194bp,剔除基准下调冲击、也就是房贷新发价格下行+存量置换对个贷利率的拖累程度在5bp左右。2008年12月贷款基准利率为5.94%,房贷款利率下限幅度从85折到7折,调降约89bp,粗略看5bp/89bp=6%,约6%的客户享受了存量置换。考虑新发价格下行,实际存量调整比例预计低于6%。

“现在的利率好低呀,真是羡慕嫉妒恨!”随着LPR利率屡次调降,社交平台上,不少“利率站岗”的购房人表达着对现行房贷利率的羡慕。

根据央行数据,去年12月新发放住房贷款利率为4.26%,低于5年LPR利率4bp,2023年3月新发放住房贷款利率为4.14%,低于5年LPR利率16bp,且新发放购房贷款利率下限“放松”,部分城市的一手房贷利率甚至进入了“3”时代。

在测算房贷利率变化对银行息差收入的影响之前,我们首先要明确现行房贷利率的构成。

对背负贷款的购房人来讲,有两个值得关注的重要日子。一个是每月20号,这天公布的最新LPR报价,决定着未来的月供是升还是降。另一个则是每年的房贷利率重定价日,一般为1月1日或者贷款发放日。

在房贷利率由固定利率转为LPR浮动利率之后,按照央行现行政策,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成,也就是房贷利率=LPR+固定加点。

因此,房贷利率若重定价,其变化也就由LPR变化和加点变化两部分组成。即房贷利率变化=LPR变化+加点变化。

今年6月20日,五年期以上LPR下调至4.2%,下调10个基点。

LPR的上一次调降是在去年8月,之后一直按兵不动。2021年底至今,五年期以上LPR已累计下降45个点。

2019年买房的王先生,承担着高达5.72%的房贷利率,历经LPR数次调降,至今利率降为5.3%。虽有一定降幅,但仍比现行利率高出许多。

由此可见,虽然LPR的变化牵动人心,但提前还款的幕后推手,主要还是“固定加点”。

若银行制定存量贷款置换的相关政策,与购房人重新签订合同,从贷款合同约定的角度来看,LPR变化本就在原合同约定范围内,不需要更新条款,因此不在“新”合同的影响范畴内,那么,矛头对准的也就是“固定加点”了。

需要注意的是,房贷利率是签贷款合同时点的LPR和固定加点共同组成,根据前述公式,固定加点=房贷利率-LPR,那么“新旧”合同的加点变化,取决于不同时期房贷平均利率与当期LPR之间的浮动变化,即重签合同平均加点变化=(当期房贷平均利率-当期LPR)-(基期房贷平均利率-基期LPR)。

以王先生购房的时点为例,2019年四季度,个人住房贷款加权平均利率为5.62%。今年一季度,这一数据为4.14%。

根据央行数据,2019年12月,5年期以上LPR为4.80%;2023年3月,5年期以上LPR为4.30%。

由此可见,2019年末,存量房贷平均固定加点为82个BP(5.62%-4.8%),而今年一季度,新发放贷款利率已经低于LPR利率,下浮16个BP。

若不考虑其他因素,那么假设此时银行与购房人重新签订合同,则固定加点变化=-16BP-82BP=-98BP。

将近1%的利率差距,不可谓不大。

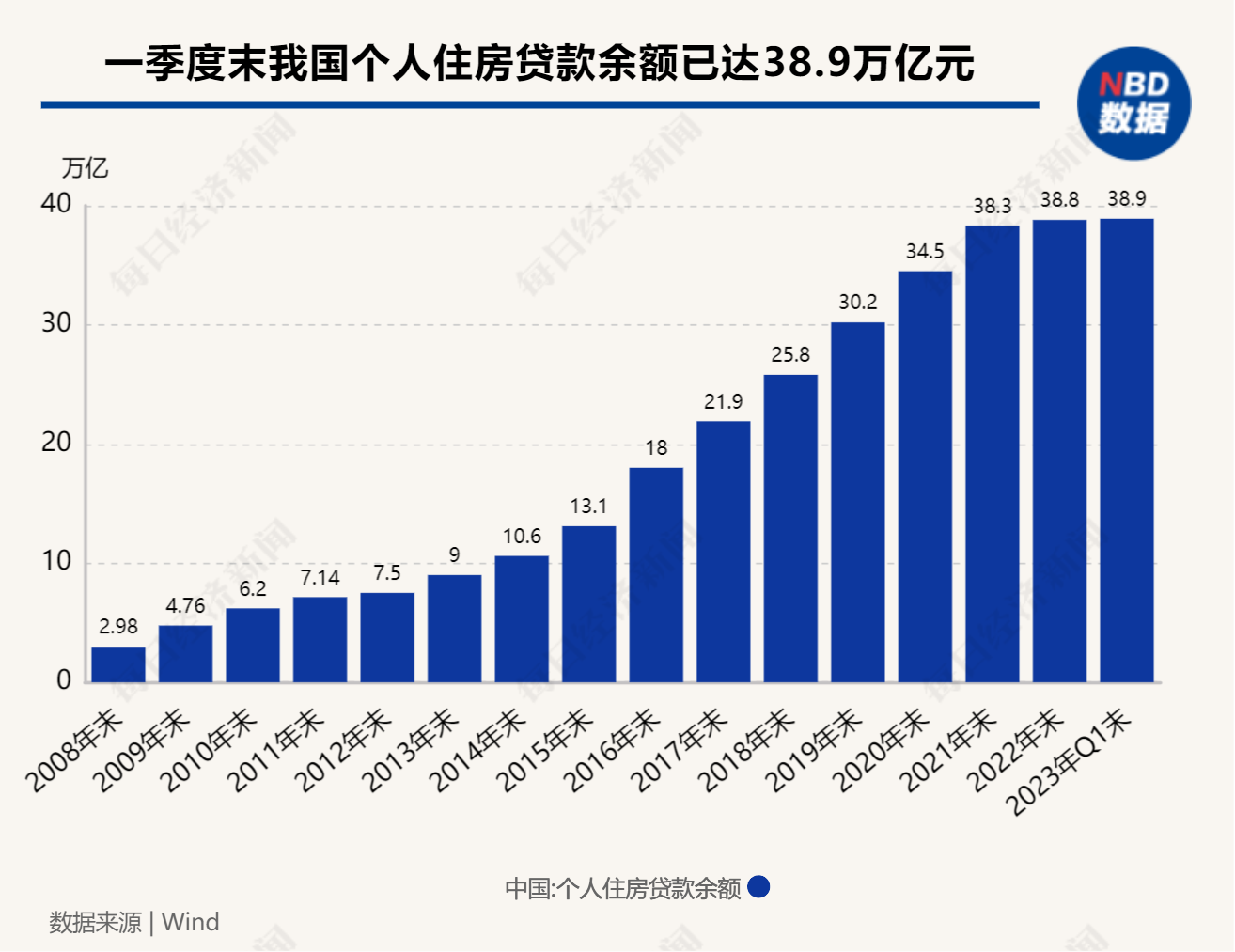

如前所述,“利率站岗”的情形多为2015年至2019年之间发放的贷款,根据央行披露,2019年末,个人住房贷款余额30.07万亿元。我们假设存量按揭贷款每年约有10%的本金被偿还,那么截至今年一季度末,粗略估计容易受到存量按揭重定价影响的贷款总额为21.37万亿元(30.07*0.9*0.9*0.9*0.975)。

以此为基数,我们来建立模型测算银行利息收入受到的影响。假定其中有10%、50%、80%的贷款能够重定价,固定加点下调幅度为98个BP,那么在三种情形下,对银行一年的利息收入影响如下表:

可见,三种情形下对应这部分存量贷款利息收入分别减少0.02万亿元、0.1万亿元、0.17万亿元。考虑到25%的企业所得税,会分别造成银行0.015万亿元、0.075万亿元、0.13万亿元的净利润减少。

根据原银保监会披露,2022年全年,我国商业银行累计实现净利润2.3万亿元。

在极端假设模型下,我们看到,不同比例的存量贷款重定价,会对银行业利息收入、净利润产生一定冲击。然而,结合实际情况来看,影响程度或许大打折扣。

据中泰证券分析,存量房贷利率下调虽然有其合理性支撑,但全面下调的可能性较低,具体还要等待政策落地。

具体来看,目前住房贷款规模体量与当年差距大,影响范围广。目前国内住房贷款规模是2008年的13倍,上市银行按揭占比总贷款提升10个点至25%,是银行资产稳固的基本盘。此外,“因城施策”到“一城一策”,统一调整的难度较大。

同时,央行首先说明了提前还款对银行经营带来的压力,然后再引出存量贷款调整思路,其目的之一是为了缓解提前还款而为银行提供了可行的路径。优质客户低风险相对应低收益的差异化定价,不具备提前还款能力的客户在博弈中不占优。

综上,中泰证券认为,预计存量全面下调的可能性较低,具体要等待监管或商业银行细则出台。

在存量房贷利率引起热议之前,银行业刚经历了一番“存款降息潮”。

6月初,六大行打响本轮银行存款降息潮的第一枪,股份行、地方性银行而后相继跟随,定存正式告别“3”时代。

在此前贷款利率持续调降的背景下,业内更多地把这轮存款降息看作是银行“息差保卫战”的一环。但降息之下,银行的揽存压力骤升,也成了新的难题。

“贷款利率调降,倒逼存款降息,二者本就相生,而按揭贷款作为银行核心优质资产,若存量利率按照现行水平重定价,或许会引发银行新一轮的‘息差保卫自救’。”一位资深业内人士对记者分析道,从资产端来看,按揭贷款是各家银行都重视的优质资产,动了这块“奶酪”,那么负债端相应承压,高息存款对银行的成本压力更大,理论上银行对于存款降息的动机也就更大。

该人士指出,不同于揽存,国有银行与中小银行呈现出松弛与紧张的不同姿态,按揭贷款是“兵家必争之地”。“往往在按揭楼盘准入这类业务上,国有银行会不惜放下身段,下场争夺,大多数楼盘都是几家银行共同‘分蛋糕’,而不是独家合作,因此国有银行虽然也占上风,但相对优势不像揽存那么明显。”

“不过,参照存款降息下的市场反应,在揽存压力下,许多银行的利率尚且在允许的范围内上浮一定BP,不会一降到底,因此负债端对资产端的联动影响还要看不同银行的业务结构和承压情况,不会一蹴而就,也不可一概而论。”该人士认为,不同银行的按揭贷款占比不同,因此传导至资产端的压力也不尽相同,存量房贷利率调降还处于理论阶段,倒逼新一轮“息差保卫战”尚无直接依据。

封面图片来源:视觉中国-VCG211221772591

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。