◎对于增持股份的目的,ST世茂坦言是为了提升投资者信心。目前ST世茂的股票收盘价格低于最近一期每股净资产,且连续20个交易日内收盘价格跌幅累计超过30%。截至6月27日午间收盘,ST世茂的股价继续下跌至仅1.17元/股,随时面临“1元”面值退市风险。

◎根据港交所的相关规定,停牌时间超过18个月将面临摘牌,而世茂集团已停牌近15个月。因此,留给世茂集团复牌的时间仅剩不到100天。

每经记者|刘颂辉 每经编辑|魏文艺

又是增持股份,又是发布独立调查结果,世茂系正在为“保壳”作着努力。

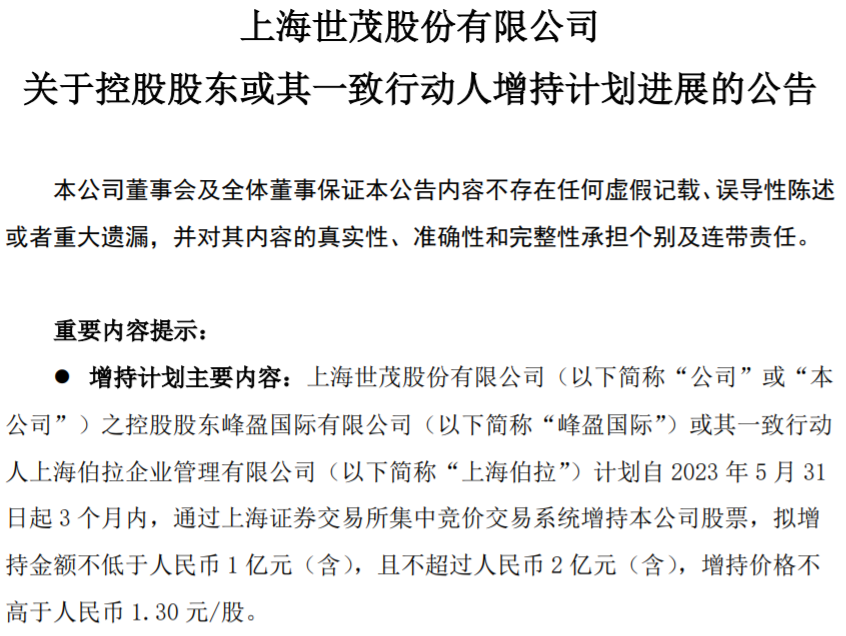

6月26日,ST世茂(SH600823,股价1.17元,市值43.89亿元)公告称,公司控股股东峰盈国际及其一致行动人上海伯拉,通过上交所竞价交易系统增持公司股份980万股,占公司总股本的0.26%,增持金额为1170.19万元。

对于增持股份的目的,ST世茂坦言是为了提升投资者信心。目前ST世茂的股票收盘价格低于最近一期每股净资产,且连续20个交易日内收盘价格跌幅累计超过30%。截至6月27日午间收盘,ST世茂的股价继续下跌至仅1.17元/股,随时面临“1元”面值退市风险。

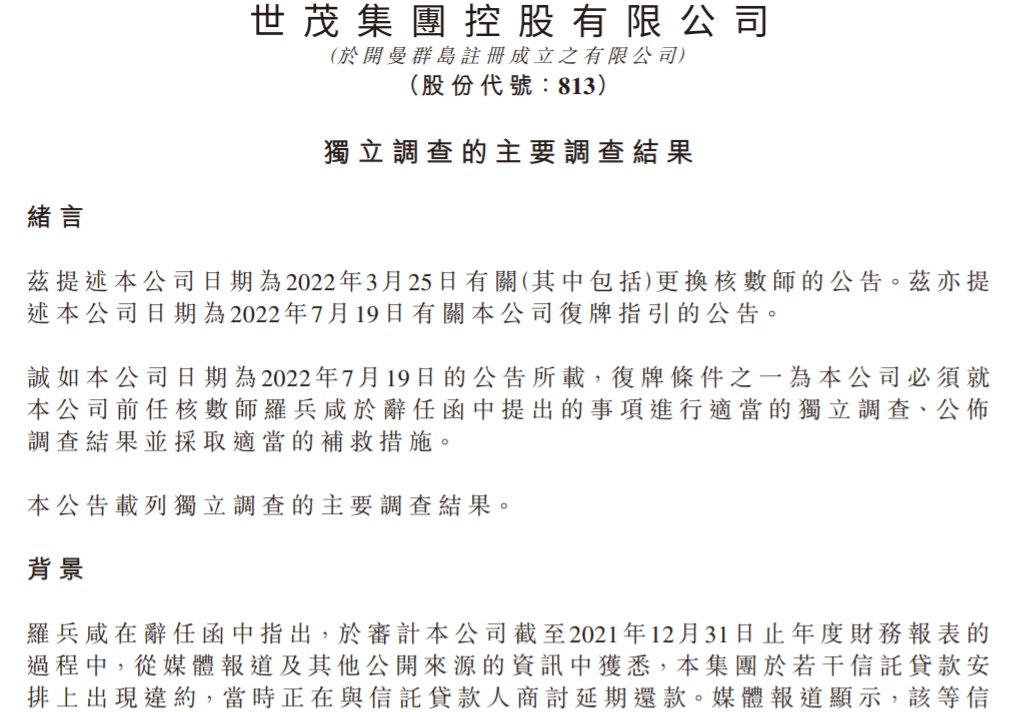

此前的6月23日,已停牌15个月的世茂集团(HK00813,股价4.420港元,市值167.86亿港元)也在为复牌“排雷”。当日,世茂集团发布了独立调查的主要调查结果,披露了前任核数师罗兵咸(即普华永道会计师事务所)在辞任时曝光的4笔未披露的信托贷款细节。

《每日经济新闻》记者注意到,按照港交所“停牌时间超过18个月将面临摘牌”的规定,留给世茂集团复牌的时间仅剩不到100天。

来源:世茂股份

独立调查事件还要从罗兵咸辞任世茂集团核数师说起。

2022年3月,罗兵咸在辞任函中称,要求世茂集团提供关于涉及世茂集团合营企业及联营公司的若干信托贷款安排的资料。

截至2021年12月31日止年度财务报表的过程中,世茂集团于若干信托贷款安排上出现违约,当时正在与信托贷款人商讨延期还款。该等信托贷款由合营企业/联营公司为集团融资而借入,并以集团资产质押以及公司及其若干附属公司担保的形式提供全部/部分抵押品。

罗兵咸注意到四项于2020年或之前订立的此类信托贷款安排,并指称该等信托贷款(包括集团提供的若干质押/担保)此前并无向其披露。

根据公告,世茂集团的复牌条件之一是必须就前任核数师罗兵咸于辞任函中提出的事项进行适当的独立调查、公布调查结果并采取适当的补救措施。

世茂集团方面解释称,由于当时爆发的COVID-19疫情及实施的各项疫情防控措施,公司未能及时向罗兵咸提供所要求的资料。公司已聘请罗申美(即罗申美国际会计师事务所)就罗兵咸于辞任函中提出的事项进行独立调查。

来源:世茂集团公告

主要调查结果共提及四项信托贷款安排,贷款总额约为39.08亿元,以及260亿元综合授信。

记者注意到,信托贷款之二的首笔授信,为2018年4月为参与开发集团于深圳的大型地产项目,信托公司向世茂集团一间附属公司提供了150亿元的综合授信。

根据首笔授信,世茂集团附属公司于2018年获得资金合共132亿元。于2020年,附属公司已向信托公司偿还45亿元。同时,自2020年5-7月,世茂集团的一间合营企业将87亿元划入信托公司的前述关联公司,但信托公司的关联公司则仍然保留其对集团附属公司的30%股权。

该笔信托贷款的第二笔授信,是2020年7月信托公司向前述附属项目公司授予一笔110亿元的综合授信,以延续于2018年授予的首笔授信,继而信托公司向世茂集团一间合营企业放款87亿元。

事实上,该笔信托贷款披露的细节,即围绕世茂在深圳的核心资产之一——深港国际中心。2017年底,世茂集团以近240亿元的天价拿下深圳深港国际中心项目,并计划投入500亿元将其建成一栋600米的超高层建筑。但此后该项目多次停工,并于去年彻底停工。

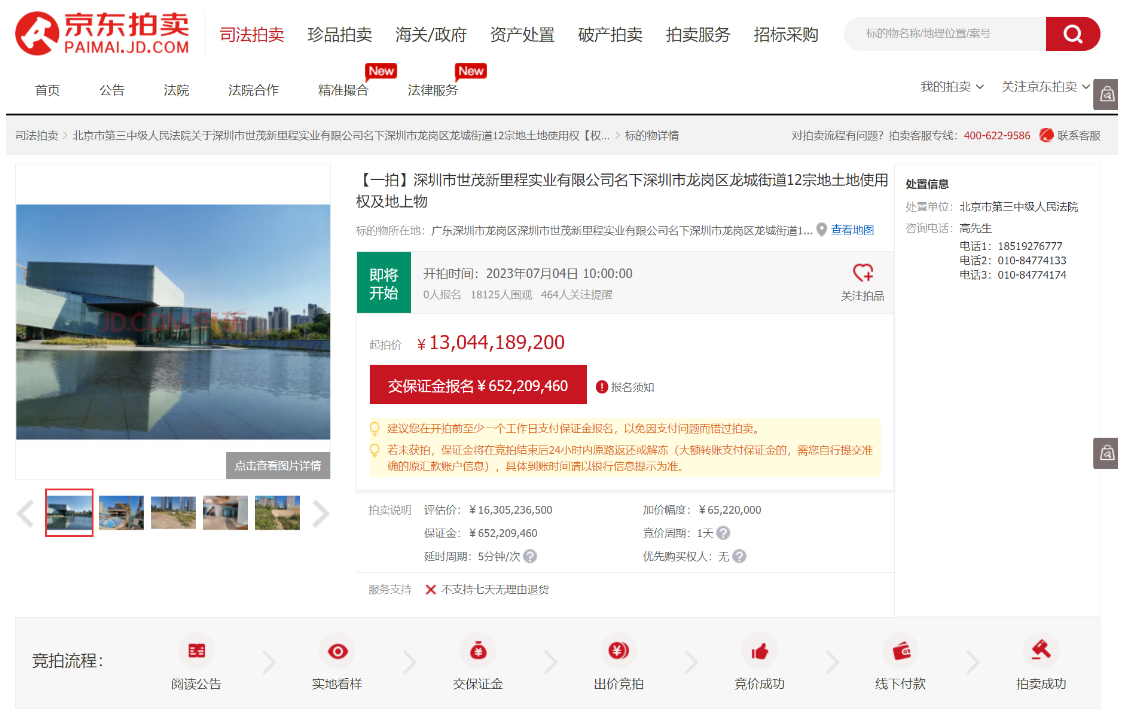

今年5月底,深港国际中心项目被债权人中信信托送上拍卖席,12宗地土地使用权及地上物起拍价约130.44亿元。据京东拍卖,该标的评估价超163亿元,是7年以来司法拍卖最大估值的资产。此次拍卖将于7月4日正式开拍,目前已吸引超过18000人围观。

来源:京东拍卖

世茂集团方面表示,对于罗兵咸于辞任函中提出的事项,罗申美透过审阅实物记录及电脑法证审阅程序,注意到该等信托贷款安排由发起至审批均有清晰记载。

该等信托贷款安排中,每笔实质均由相关项目公司财务人员发起,经世茂集团总部的法律、融资、风控及财务职能部门审批,最后经一名执行董事及集团财务管理中心负责人批准,公司从未试图向罗兵咸隐瞒该等信托贷款安排。

“鉴于自2022年以来内地房地产行业遭遇整体困难,不可避免地造成行业人员或主动或被动的离职,世茂集团人事安排亦是同样经过较大变动,包括财务管理人员在内的大量员工离职。”

管理层现时判断,此前未向罗兵咸披露该等信托贷款的增信措施的原因是,时任财务管理人员认为年报的财务报表附注仅要求披露为集团附属公司的借款提供的抵押及担保,因此并未包括向合营企业及联营公司所提供的抵押及担保。

此外,由于2020年或之前相关项目的开发及建设进度以及销售情况相对理想,故管理层现时判断是时任项目财务人员认为违约可能性甚微,以及触发履约担保的可能性较小,因而未作披露。

根据世茂集团于2020年及2021年中向罗兵咸提供的抵押及担保清单,当中并不包括与部分信托贷款相关的增信安排。由于当时对接罗兵咸审计工作的财务人员工已经离职,世茂集团目前并不能确认自2020年开始工作底稿已不见有关前述信托贷款的抵押质押记录的原因。

世茂集团董事会认为,上述独立调查属充分,原因是独立调查涵盖该等信托贷款项下所有合同;该等信托贷款的资金流可予清楚追踪,所有金额均可予解释;罗申美已对安排涉及的所有实体进行背景调查,概无实体为本公司的关联人士;及集团的其他信托贷款安排已获确定。

据中指研究院统计,截至目前,恒大、世茂集团等20余家港股内房股处于停牌状态。根据港交所的相关规定,停牌时间超过18个月将面临摘牌,而世茂集团已停牌近15个月。这意味着,内房股已进入完成复牌指引的冲刺期,这事关公司能否保住上市地位。

世茂集团最新公告显示,公司已聘请内部监控顾问对内部监控措施进行检讨,预期内部监控检讨于2023年7月完成。

【每经房产原创,喜欢请关注微信号Real-estate-Circle】

封面图片来源:视觉中国-VCG41155285322

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。