◎销售驱蚊、婴童护理等产品的润本股份20日迎来首发上会。公司此前把握住电商渠道迅速壮大,但目前面临渠道相对集中和单一品牌的问题,尚需破局。

◎2020年~2022年,公司销售费用率分为21.48%、23.09%、27.09%,销售费用中,推广费则占比超80%。

◎过去三年,公司驱蚊系列产品的收入、销量增速出现逐渐放缓的情况。

每经记者|张明双 每经编辑|文多

6月20日,主要通过电商渠道销售驱蚊、婴童护理等产品的润本生物技术股份有限公司(以下简称润本股份)即将迎来首发上会,公司拟通过上交所主板IPO募集资金约9.03亿元。

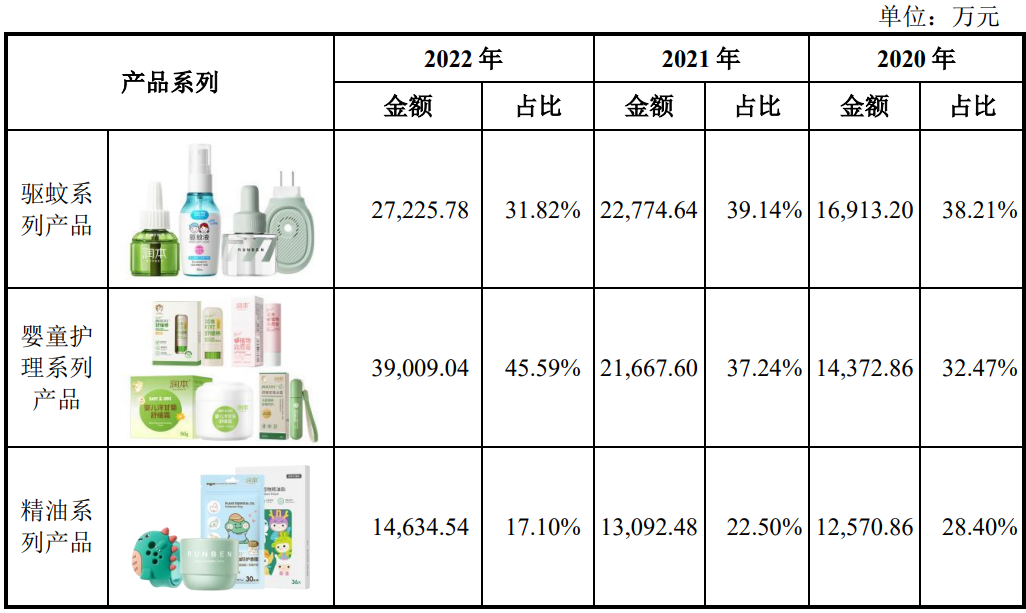

《每日经济新闻》记者注意到,作为电商驱蚊领域的头部品牌,目前润本股份主营产品已形成驱蚊、婴童护理、精油三大系列产品,但仅有“润本”这个单一品牌,而同行业竞争对手大多有更丰富的品牌矩阵,使得公司存在品牌单一的竞争劣势。

润本股份以线上销售为主,需要支付大量流量推广费用、平台佣金等,2020年~2022年,公司销售费用率分别达到21.48%、23.09%、27.09%,推广费和职工薪酬在其中占比最高。此外,润本股份还将投入3.44亿元募集资金用于“渠道建设与品牌推广项目”,继续加码渠道建设及“润本”品牌推广。

图片来源:公司招股书(上会稿)截图

2019年~2022年,润本股份实现营业收入分别为2.79亿元、4.43亿元、5.82亿元、8.56亿元,净利润分别为3567.18万元、9471.21万元、1.21亿元、1.60亿元,业绩处于持续增长中。

作为电商驱蚊品牌,驱蚊系列产品是公司的“基本盘”。不过该产品收入、销量增速均在放缓,主营收入占比已由2019年的40.88%下降至2022年的31.82%,2022年收入被婴童护理系列产品超越,退居第二大主营产品。

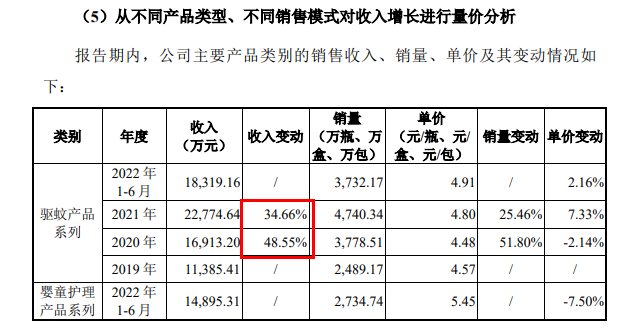

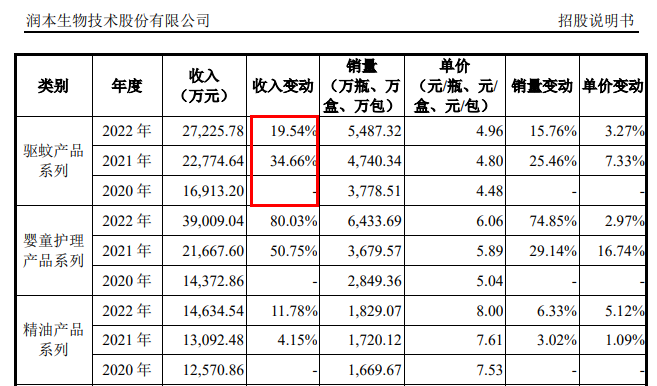

从收入、销量来看,驱蚊产品系列2020年~2022年收入分别为1.14亿元、1.69亿元、2.28亿元、2.72亿元,过去三年收入增幅分别为48.55%、34.66%、19.54%。

图片来源:公司招股书(送审稿)截图

图片来源:公司招股书(上会稿)截图

2019年~2022年,销量分别为2489.17万瓶(包、盒)、3778.51万瓶(包、盒)、4740.34万瓶(包、盒)、5487.32万瓶(包、盒),过去三年销量增幅分别为51.80%、25.46%、15.76%。

驱蚊系列产品收入增长主要系销量增长所致,公司在天猫、京东等线上平台驱蚊类目销售排名常年保持前列,销量持续保持较高增长。但也要看到,公司驱蚊系列产品在过去三年的销量增速逐渐放缓,收入增长未来能否持续下去?这还有待市场观察。

值得一提的是,润本股份的驱蚊系列产品存在大量成品外购,2020年~2022年,公司驱蚊系列产品自产产量分别为1895.36万瓶(包、盒)、2845.14万瓶(包、盒)、3161.09万瓶(包、盒),而成品外购数量为1978.45万瓶(包、盒)、2095.87万瓶(包、盒)、2362.61万瓶(包、盒),成品外购数量较大。

润本股份表示,公司外购的成品主要包括润唇膏、蚊香液、蚊香液加热器等,驱蚊产品的销售存在一定季节性,公司综合考虑仓储容量、费用以及生产周期等因素,选择通过成品采购的模式采购部分蚊香液,以满足旺季时激增的市场需求。

不过招股说明书(上会稿)也显示,为保证对产品品质的把控能力以及供应链的响应速度,润本股份亟需进一步扩大自产产能。

据润本股份所述,“润本”品牌由子公司创立于2006年,品牌成立之初,公司以线下经销模式为主。2010年,润本股份把握电子商务蓬勃发展的契机,开设首个线上直营店铺天猫“润本旗舰店”。

目前,电商已经成为润本股份最主要销售渠道,2020年~2022年,公司通过天猫、京东、抖音三大平台的电商渠道实现销售收入分别为3.22亿元、4.12亿元、5.92亿元,主营业务收入比例分别为72.75%、70.77%、69.14%。润本股份对此提示了“电商平台销售相对集中的风险”。

为拓展和维护电商渠道,润本股份需要投入大量流量推广等费用。2020年~2022年,公司销售费用分别为9512.21万元、1.34亿元、2.32亿元,远高于管理费用、研发费用等其他期间费用。销售费用中,推广费占比超过80%。推广费中包括线上、线下两部分,其中线上推广费为主,主要为在天猫、京东等电商平台内支付的流量推广费用、平台佣金以及技术服务费用等。

虽然公司收入高度集中于电商渠道,但润本股份认为,公司业绩增长受益于电商行业的增长,但电商行业增长并非公司业绩增长的决定性因素,公司持续的产品开发、较强的产品竞争力和品牌影响才是公司业绩持续增长的核心动力。

值得注意的是,“润本”品牌已创立十多年,但仍仅有“润本”这个单一品牌,而同行业竞争对手大多有更丰富的品牌矩阵。审核问询函回复中披露公司竞争劣势时提到,公司目前单一品牌现状也导致公司产品在与竞品竞争的过程中灵活性较低,产品的目标客户也较难转变。

记者注意到,润本股份也尝试过其他品牌,天猫、拼多多平台均开设了安适克旗舰店,不过审核问询函回复显示,安适克旗舰店原定位于“安适克”品牌产品运营,因公司战略调整,品牌停止运营,已关店。

从股权结构来看,目前赵贵钦与鲍松娟夫妇直接或间接控制润本股份85.38%的股份,是公司共同实际控制人,并分别在公司担任董事长兼总经理和董事兼副总经理。

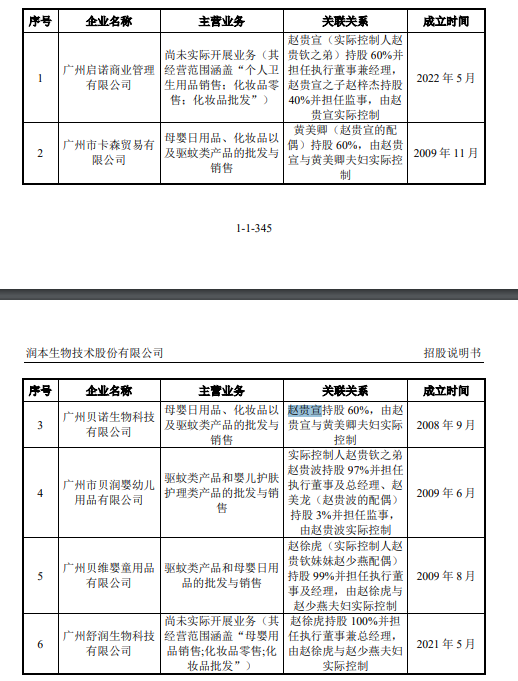

《每日经济新闻》记者注意到,赵贵钦有多位亲属实际控制的公司,存在从事与公司主营业务相似的情形。

其中赵贵宣(赵贵钦之弟)与黄美卿夫妇实际控制的广州市卡森贸易有限公司(以下简称广州卡森)、广州贝诺生物科技有限公司(以下简称广州贝诺),主要从事母婴日用品、化妆品以及驱蚊类产品的批发与销售。赵贵波(赵贵钦之弟)实际控制的广州市贝润婴幼儿用品有限公司(以下简称广州贝润),从事驱蚊类产品和婴儿护肤护理类产品的批发与销售。赵徐虎与赵少燕(赵贵钦妹妹)夫妇实际控制的广州贝维婴童用品有限公司从事驱蚊类产品和母婴日用品的批发与销售。

图片来源:公司招股书(上会稿)截图

此外,赵贵宣实际控制的广州启诺商业管理有限公司、赵徐虎与赵少燕夫妇实际控制的广州舒润生物科技有限公司,分别成立于2022年5月、2021年5月,尚未实际开展业务,但其经营范围与润本股份相似。

不过润本股份表示,上述企业现有业务规模较小或无实际经营,上述关联方与公司在资产、人员、业务、技术、财务等方面保持独立,不构成同业竞争。

除业务范围相似外,广州卡森、广州贝润、广州润妍生物科技有限公司(2022年6月以前黄美卿控股企业)、广州亦妆生物科技有限公司(赵徐虎参股)与润本股份还存在供应商重叠,2020年~2022年涉及7家供应商。润本股份称,关联方对重叠供应商采购金额较低,公司向重叠供应商采购的金额占总采购额的比例较低,交易定价公允,不存在利益输送的情形。

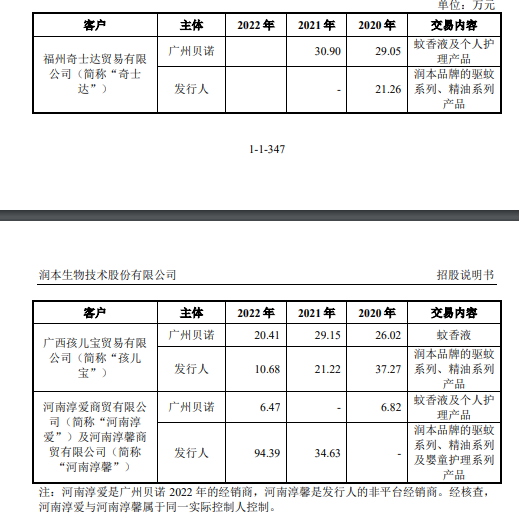

此外,广州贝诺与润本股份还存在客户重叠,2020年~2022年中涉及3家客户。润本股份向上述客户销售“润本”品牌的驱蚊系列、精油系列产品,广州贝诺向上述客户销售蚊香液、个人护理产品等。润本股份称,3家客户均为公司非平台经销客户,主营线下母婴店,此类客户重叠具有一定偶然性。

图片来源:公司招股书(上会稿)截图

对于成品外购是否会造成同质化竞争加剧、不构成同业竞争的理由是否充分等问题,6月16日,《每日经济新闻》记者致电润本股份并发送了采访邮件,但截至发稿未获回复。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。