《每日经济新闻》从业内获悉,继北京等首批地区于4月28日24时率先试点采用最新的商业车险自主定价系数之后,上海、重庆等多地将于5月26日24时完成系统升级工作,定于27日正式上线。

“二次综改”即将全面启动,车险保费会降吗?《每日经济新闻》记者多方采访业内人士了解到,部分高风险车主保费仍然面临涨价风险。

每经记者|涂颖浩 每经编辑|马子卿

《每日经济新闻》从业内获悉,继北京等首批地区于4月28日24时率先试点采用最新的商业车险自主定价系数之后,上海、重庆等多地将于5月26日24时完成系统升级工作,定于27日正式上线。

2022年12月30日,原银保监会发布《关于进一步扩大商业车险自主定价系数浮动范围等有关事项的通知》,商业车险自主定价系数浮动范围从[0.65-1.35]扩大为[0.5-1.5](即“二次综改”)。执行时间原则上不得晚于2023年6月1日。

“二次综改”即将全面启动,车险保费会降吗?《每日经济新闻》记者多方采访业内人士了解到,相对于前几年车险保费明显下降的情况,这一轮改革在保费端,消费者感受到的价格不会发生比较大的变动。“不会造成车主保费普降,只有部分优质车主能够享受到降价优惠,部分高风险车主保费仍然面临涨价风险。”业内如是称。

原银保监会数据显示,2022年,我国车险保费收入达8210亿元,占财险总收入55.23%,仍是财险市场第一大险种。

资料来源:原银保监会

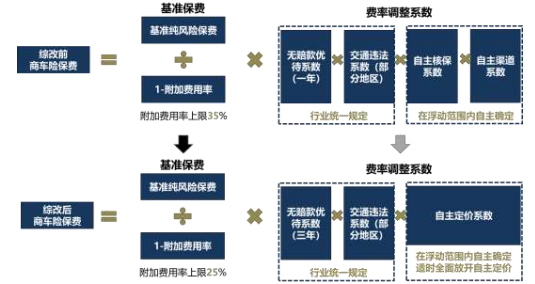

车险“二次综改”的核心内容为进一步扩大财产保险公司定价自主权。一般来说,影响商业车险保费的主要因子有三个,分别为无赔款优待系数(NCD)、交通违法系数、自主定价系数。此次改革除自主定价系数外,其他两个系数均未调整。因此自主定价系数高低决定了最终签单保费高低。

自2020年9月全面推行车险综改以来,数据显示,截至2022年6月底,消费者车均保费为2784元,较综改前大幅下降21%,87%的消费者保费支出下降,为车险消费者减少支出2500亿元以上。

不过,多位业内人士在受访时认为,此轮调整后,消费者感受到的价格不会发生比较大的变动。

评驾科技董事长李献坤在接受《每日经济新闻》记者采访时解释称,在此轮改革放开至[0.5-1.5]的过程中,监管层加强了对于保险公司的经营风险、赔付风险、行业手续费以及车险保费增速等方面的监管限制,因此在调整之后,会有部分低风险车主享受到0.5的折扣系数,但不会是所有的消费者都能明显感觉到保费的下降。

车车科技CEO张磊对《每日经济新闻》记者表示,自主定价系数浮动范围的调整,首先是带来客户分层,驾驶习惯好、出险次数少的优质客户保费会在现有基础上更低,出险次数多、赔付金额高的客户,在续保时可能会面临保费上涨。“但是,自主定价系数的调整不会造成车主保费普降,只有部分优质车主能够享受到降价优惠,部分高风险车主保费仍然面临涨价风险。”他称。

值得注意的是,在李献坤看来,在行业,尤其是大公司非车业务占比提升的背景下,未来,如果此轮车险定价放开没有出现保费规模大幅下滑,以及大量保险公司亏损的系统性风险,说明改革是成功的以后,就可以适度开放更多的创新产品,包括UBI车险,让市场定价更公平,低风险车主享受更加优惠的车险服务。

东吴证券在此前的研报中分析认为,本次调整将使车险定价更加精细化,对驾驶习惯良好的“好车主”保费会更低,但对于“高风险车主”保费面临上升压力。该券商分析师告诉记者,基于市场调研信息,考虑到当前仅不足1%签单接近定价系数“地板价”(0.65)、约5%签单接近“天花板”(1.35),预计行业自主定价系数平均值将保持稳定。

对于此次商业车险自主定价系数上限从1.35提高至1.5,张磊认为,此前营运车辆出险率较高,一度存在投保难问题,监管部门也高度重视这一情况,费率调整后有更大的自主权调价,可促进保险公司承保营运车辆的积极性。

“确实有一些高风险车险价格没有涨‘到位’。”瑞再中国原总裁陈东辉对《每日经济新闻》记者表示,“其中特别突出的包括营运车、网约车、货车,按照风险状况,费率应该远远不止天花板的水平,所以很多车辆只能打到天花板,可能还是处于亏损的状态。”

陈东辉建议,先打开定价“天花板”,能够让市场给出的价格能够跟风险的匹配度更高。他还建议监管部门引导行业建立一个剩余市场,让行业共同分担高风险的保险成本,以解决他们负担会加重的问题。

他认为,打开价格空间,而不采用费用的手段来争抢业务,正是整个商车费改逻辑的出发点。进一步打开定价范围,尽量能够把定价交给市场,才有可能真正解决车险市场乱象。

陈东辉表示,“在去年行业出险率低、准备金储备充足的情况下,今年开年以来车险市场竞争升温特别明显,表现为各地手续费上升的幅度较大,如果不做下一步的改革,险企迫于发展的压力又抬升手续费,叠加出险率的上升,可能大家对于今年市场的预期会比较悲观。”在其看来,当下正是车险改革的一个好时机。

张磊表示,“自主系数调整后,保险公司拥有了更大的定价权空间,可以根据经营目标灵活调整,导致同车不同价,价格差异化进一步扩大,对保险公司尤其是中小公司的风险定价能力和经营能力都是考验。”

他进一步称,随着价格差异化,市场竞争会更为激烈,优质客户可能继续向头部险企聚集,或形成“马太效应”。同时市场整体保费规模可能略有降低,保险公司去中介化的趋势更加迫切,中介市场或进一步出清。

在车险市场强者恒强格局延续的大趋势下,张磊建议,一方面,中小保险公司可以通过自身数字化系统和能力的建设,精准定位特殊市场,如新能源车、商用车等;另一方面,通过行业的数据平台,加强自身的风险定价能力。

对于保险业而言,新能源车险无疑是一块巨大的增量市场。根据中汽协数据显示,1-4月,汽车产销累计完成835.5万辆和823.5万辆,同比分别增长8.6%和7.1%。而新能源汽车1-4月产销累计完成229.1万辆和222.2万辆,同比均增长42.8%,市场占有率达到27%。

从头部险企数据来看,人保财险、太保产险去年新能源车险保费增长亮眼。中国太保在年报中指出,2022年新能源车保费增速超过90%,为280万辆新能源车提供保障超2万亿元。2022年人保财险承保467万辆新能源车,同比增长59.6%,保费收入206亿元,同比增长72.7%。

此前,中国人保集团副董事长、总裁王廷科在业绩发布会上表示,新能源车险以及智能网联车险正在成为拉动车险规模增长的主要动力。

中小险企如何才能分得新能源车险市场“蛋糕”?陈东辉认为,如果只做续保业务,中小公司很难切入新能源车险赛道,只能拿到市场上最差的业务。他建议,在源头上找到新能源车的厂商一起合作,比如采集数据做定价、一起做服务,不失为一个好的学习途径,可以逐步建立竞争优势。

此外,陈东辉认为,中小险企也可以考虑做下沉市场,包括厂家的服务触达不到的,或者是一些大公司本地服务没有做得那么精细化的市场。

封面图片来源:每经记者 张建 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。