◎通过核心高管大笔增持紧急“护盘”、稳定投资者信心,是美好置业做出的首要选择。但尽管有了高管的连续紧急增持,也未能抵挡投资者的出逃情绪,ST美置股价也未能拉升到1元以上,最终定格在了0.58元/股。

每经记者|陈利 每经编辑|魏文艺

又一家上市房企迎来退市大限。

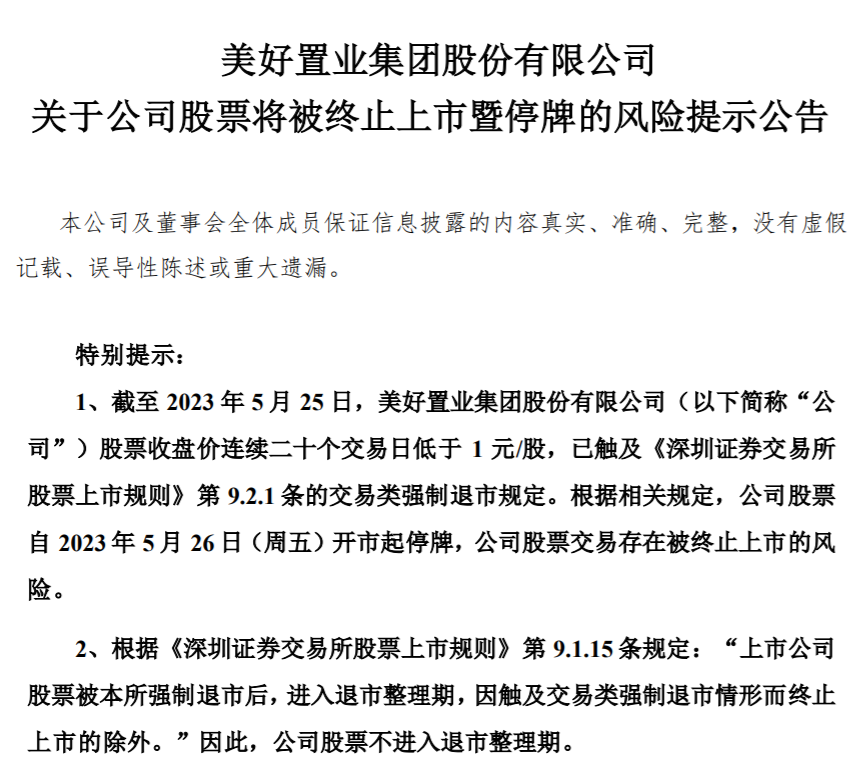

5月25日晚间,ST美置(SZ000667,股价0.58元,市值14.31亿元)发布公告称,截至2023年5月25日,公司股票收盘价已连续20个交易日低于1元,触及《深圳证券交易所股票上市规则(2023年修订)》(以下简称《股票上市规则》)的交易类强制退市规定,公司股票自2023年5月26日开市起停牌,公司股票交易存在被终止上市的风险。

据相关规定,ST美置目前还有申请听证的权利。深交所表示,若要申请听证,公司需在收到告知书之日起五个交易日内,以书面形式向深交所提出申请;提出陈述和申辩的,公司应在收到告知书之日起十个交易日内,提交相关书面陈述和申辩。逾期视为放弃听证、陈述和申辩权利。

若后续公司股票被深圳证券交易所决定终止上市,根据《股票上市规则》《关于退市公司进入退市板块挂牌转让的实施办法》等相关规定,ST美置股票将转入全国股转公司代为管理的退市板块挂牌转让。

来源:企业公告

时间拨回至4月25日,美好置业股价首次跌破1元,此后虽然有所上涨,但均未能突破1元。

而到了5月5日,因最近三个会计年度扣除非经常性损益前后净利润孰低者均为负值,美好置业被冠以“ST”,公司股票交易触及“其他风险警示”情形。

受此影响,大部分散户纷纷紧急抛售,美好置业股价一跌再跌,在5月5日、5月8日、5月9日以及5月16-18日连续三个交易日,收盘价格跌幅偏离值累计达到12%以上。

针对持续下行的股价,5月9日,美好置业在接待投资者调研时就表示,已充分意识到风险,会全力积极应对,以尽早化解风险。公司和控股股东自2021年以来一直积极与多家大型(国)央企等商洽,寻求有利于上市公司发展的合作伙伴,共同提升上市公司盈利能力,促进公司稳健、持续发展。

来源:同花顺

通过核心高管大笔增持紧急“护盘”、稳定投资者信心,是美好置业做出的首要选择。5月9日晚间,美好置业就发布公告称,公司部分董事、高级管理人员计划自5月10日起(含5月10日)3个月内通过二级市场集中竞价的方式增持公司股份,拟增持金额合计不超过(含)8000万元且不低于(含)5000万元,试图把股价拉升到1元警戒线之上。

就在增持计划公布的次日,美好置业总裁李俊锋、董事会秘书冯娴就以集中竞价方式合计以82万元,增持了公司100万股;5月12日,公司董秘冯娴再度增持50万股,耗资44万元。或是受此影响,公司股价连续在5月11日、5月12日收获两个涨停。

5月15日,美好置业5名核心高管又以集中竞价方式再度增持股份250万股,增持金额合计230万元;5月16日,董秘冯娴第四次出手以41.5万元增持公司股票50万股。然而,这两次的高管增持并未如此前一样为公司股价带来上涨,反而在增持次日一路跌停。

事实上,对于身处多重退市危机之下的美好置业而言,高管增持面临着一定的瓶颈。据相关规定,投资者当日通过竞价交易、大宗交易和盘后定价交易累计买入的单只风险警示股票,委托买入数量与当日已买入数量及已申报买入但尚未成交、也未撤销的数量之和,不得超过50万股,上市公司回购、5%以上股东根据已披露的增持计划增持股份等情形除外。

而在增持计划实施前,前述拟增持的5名董监高持有公司的股份均低于5%,每人每日增持存在50万股的限制。公司5月12日在回复投资人提问时就曾表示,公司高管在5月11日时曾委托买入但未能成交。

尽管有了高管的连续紧急增持,也未能抵挡投资者的出逃情绪,ST美置股价也未能拉升到1元以上,最终定格在了0.58元/股。

值得一提的是,尽管美好置业的业绩亏损、股价下行,公司控股股东曾在2022年11月份抛出了一份减持计划,计划在6个月内减持公司股票不超过6000万股,直到5月8日,公司股票已连续多日跌破1元、面临退市,该减持计划才宣布提前终止。

事实上,高管团队的持续增持未能换回市场的信任,与美好置业基本面未得到改善和经营的不规范、导致投资者信心缺失有着莫大的关系。

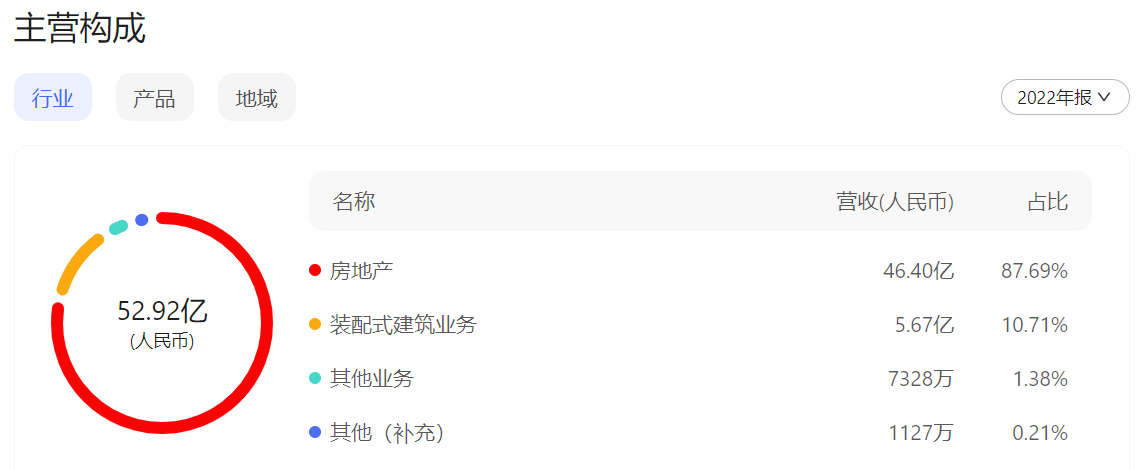

2022年报显示,报告期内美好置业实现营收52.92亿元,同比增长48.64%;净利润-19.70亿元,同比增长38.60%;实现归属于上市公司股东的净利润-15.67亿元,同比增长41.37%。这已是美好置业最近三个会计年度扣除非经常性损益前后净利润均为负值,且2022年度审计报告显示公司持续经营能力存在不确定性。

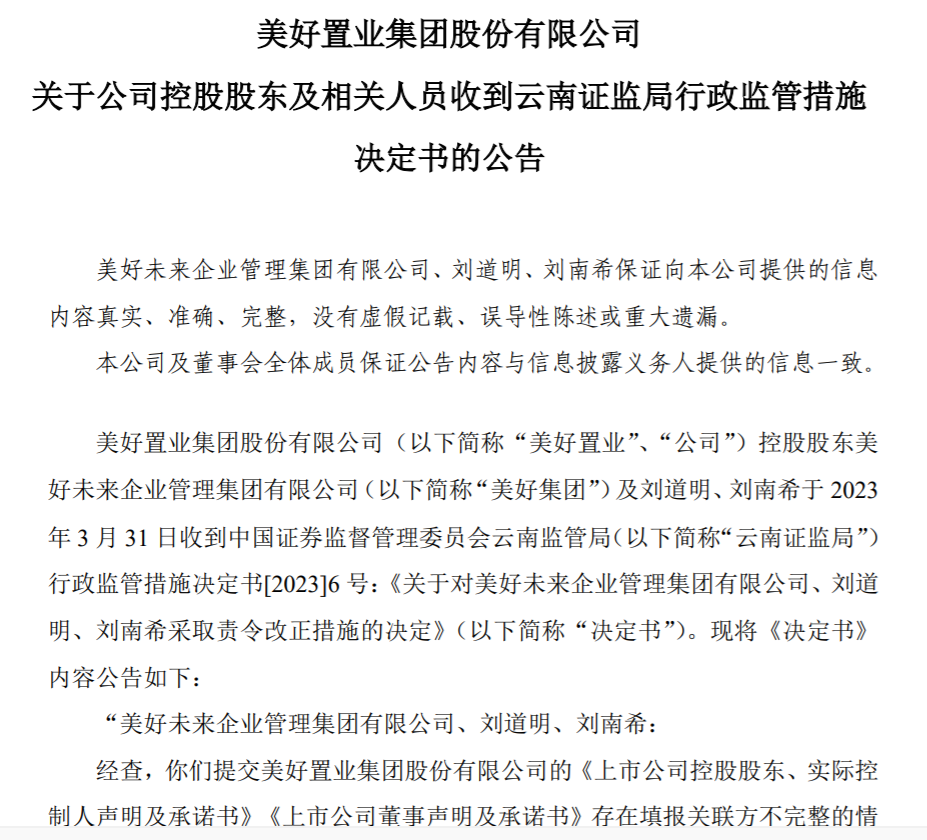

此外,美好置业在4月3日晚间发布的公告显示,由于存在公司关联方及关联交易披露不规范,存在关联方披露不完整、未按规定审议和披露关联交易、关联交易金额披露不准确等问题;重大诉讼信息披露不及时;对外担保信息披露不规范,存在多笔对外担保未进行披露、披露不及时、重大进展未披露等问题,公司收到了云南证监局的警示函、云南证监局行政监管措施决定书。

来源:公司公告

根据云南证监局的警示函,美好置业提供财务资助时,存在未建立相应内部控制制度、资助金额超过股东大会审批额度、对资助款项逾期的资助对象继续追加提供财务资助、未就其他股东不能等比例提供财务资助及资助对象资不抵债采取风险防范措施等不规范的问题,且相关事项信息披露不充分、不完整、不准确,违反了上市公司管理的相关规定。而公司时任董事长刘道明、时任副董事长刘南希、时任总裁李俊锋、时任财务总监刘怡祥、时任董事会秘书冯娴对公司相关违规行为负有主要责任。

需要注意的是,李俊锋、刘怡祥、冯娴均为此次增持主体的核心人员。

按照上述信息,美好置业对外的财务资助面临着资产减值的风险。记者注意到,年报显示,2022年美好置业净亏损15.67亿元,其中重要的原因便是资产减值,累计金额高达9.6亿元。以公司的装配式业务为例,受工厂折旧、资金成本等固定费用影响,产生经营亏损约 7亿元。同时,公司对固定资产及在建工程计提了资产减值损失约6.2亿元,上述事项累计影响上市公司净利润约亏损超6亿元。

由此来看,云南证监局的监管决定书及警示函无疑让投资者的信心更受打击,这也不难解释,就算高管团队一再增持公司股票也难换取投资者信任,美好置业的退市危机进一步扩大。

与其他谋划转型的房企一样,美好置业自2002年起一直从事房地产开发业务,直至2017年开始介入装配式建筑领域。而从2018年开始,美好置业便收缩地产开发业务,并逐步退出传统房地产业务。

不过从经营成果来看,美好置业近年来装配式建筑业务发展不仅不及预期,还在持续亏损。年报数据显示,2019年至2022年美好置业装配式建筑业务分别亏损5.98亿元、10.29亿元和9.94亿元、7亿元。

对此,美好置业分析称,主要原因是目前国内装配式建筑仍处于政策驱动型市场,由于各地政策推动力度不一,市场装配率要求低于预期,公司对于叠合剪力墙技术体系在装配式建筑市场的培育周期预估过于乐观,同时受近年疫情及房地产市场下行等因素影响,公司未能达成既定发展规划。

美好置业主营构成 来源:企业年报

不过,尽管连年亏损,也阻挡不了美好置业聚焦装配式建筑的决心。在今年年报中,美好置业直言:公司在2023年将进一步聚焦装配式建筑专项分包及装配式装修业务,利用现有工厂及设备,采取开放工厂股权或合作新建方式开拓市场。

更早之前的2022年12月30日,就算是在有部分股东坚决反对,并认为收购美好装配51%股权将进一步增加公司风险的情况下,美好置业在召开的2022年第三次临时股东大会仍通过了《关于拟受让关联方持有的美好装配全部股权的议案》,以0元价格收购美好装配51%股权。交易完成后,美好装配将成为美好置业的全资子公司。

来源:企业年报

需要注意的是,美好装配同样已连续多年亏损,并且明显资不抵债。2018年至2022年上半年,美好装配的净利润分别为-1.97亿元、-5.98亿元、-10.29亿元、-9.94亿元和-10.26亿元,期间累计亏损38.44亿元。截至2022年6月30日,美好装配总资产49.26亿元,总负债77.65亿元,净资产为-28.39 亿元。

装配式建筑只是美好置业转型的其中一个领域,近几年美好置业还布局了现代农业板块,同样以亏损收场。

2018年5月,美好置业公告称,公司将投资20亿元在湖北省监利县建设生态农业产业园项目。同年7月,美好置业宣布,与湖北洪湖市签署协议,计划3年流转100万亩稻田,总投资额达80亿元。

彼时,美好置业表示,坚持城乡建设服务者的定位,围绕“吃住两条线”,经过持续的业务转型与资源整合,已形成了房屋智造和现代农业两大业务板块的战略布局。然而,2018年,美好置业的现代农业板块利润总额亏损1172.44万元。2019年至2021年,则分别亏损1.53亿元、4.08亿元、7096.75万元。

由于持续亏损,美好置业于2020年10月宣布战略性退出现代农业,并在2020年年度报告中指出,公司已于年内完成洪湖土地6.4万亩的退租工作,报告期内,将已投入的农田改造费用,即长期待摊费用余额约1.8亿元一次性计入当期损益。

时至今日,美好置业转型尚未成功,留给资本市场的或将只有一声叹息,以及被定格的0.58元/股股价。

【每经房产原创,喜欢请关注微信号Real-estate-Circle】

封面图片来源:视觉中国-VCG211298090733

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。