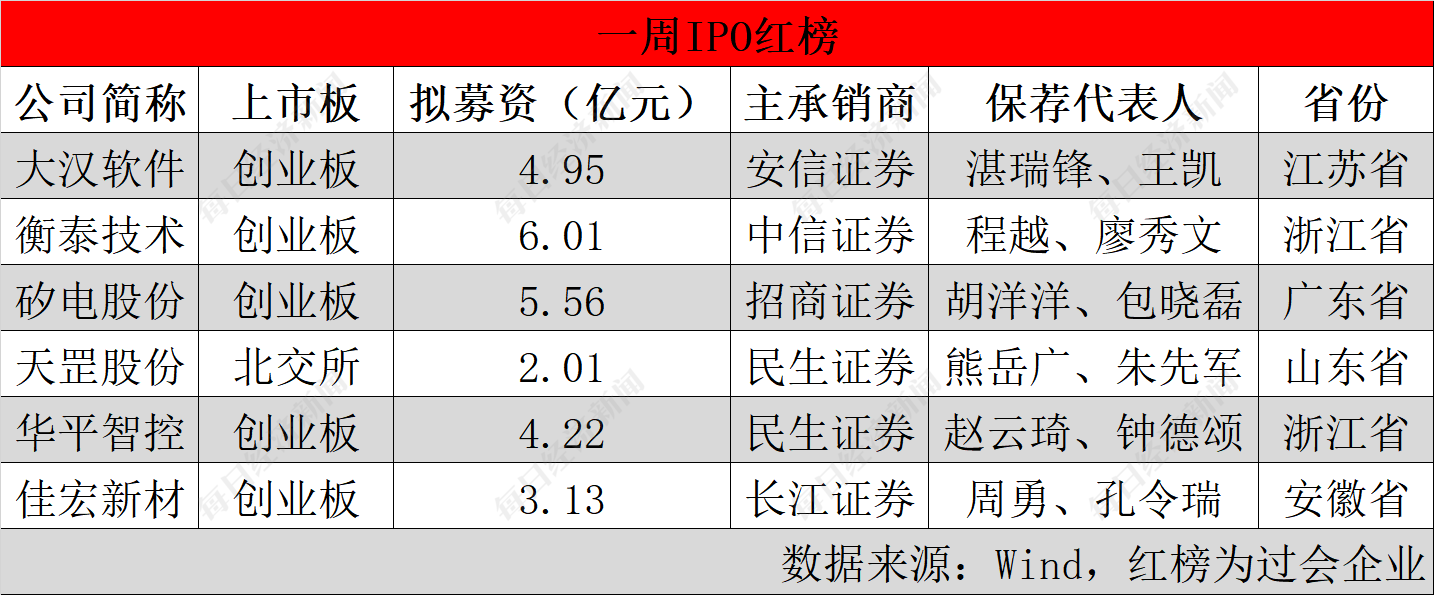

◎上周,A股有7家公司迎来上会,包括来自创业板的大汉软件、衡泰技术等6家公司,以及来自北交所的天罡股份1家公司。其中裕鸢航空上会被否,其余6家公司成功过会。

◎华为旗下的深圳哈勃科技投资合伙企业(有限合伙)还持有矽电股份4%的股份,三安光电和兆驰股份的关联方也入股了矽电股份。

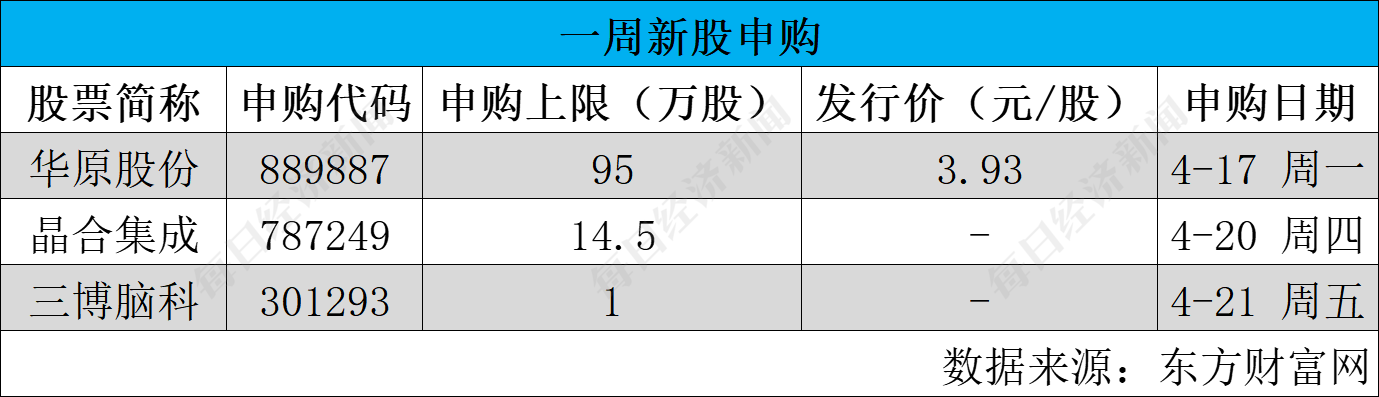

◎在本周,A股市场有华原股份(BJ838837)、晶合集成(SH688249)、三博脑科(SZ301293)3家公司将迎来申购。

每经记者|王琳 每经编辑|梁枭

全面注册制来临,更多企业拥有机会步入资本市场,与投资者共享发展机遇。而对许多公司而言,A股IPO的闯关之旅也并非都是坦途。《每日经济新闻》记者以周为单位,梳理上周IPO过会、被否及新增获受理企业,辨析企业价值,同时观瞻IPO市场节奏、政策动向等,以飨读者。

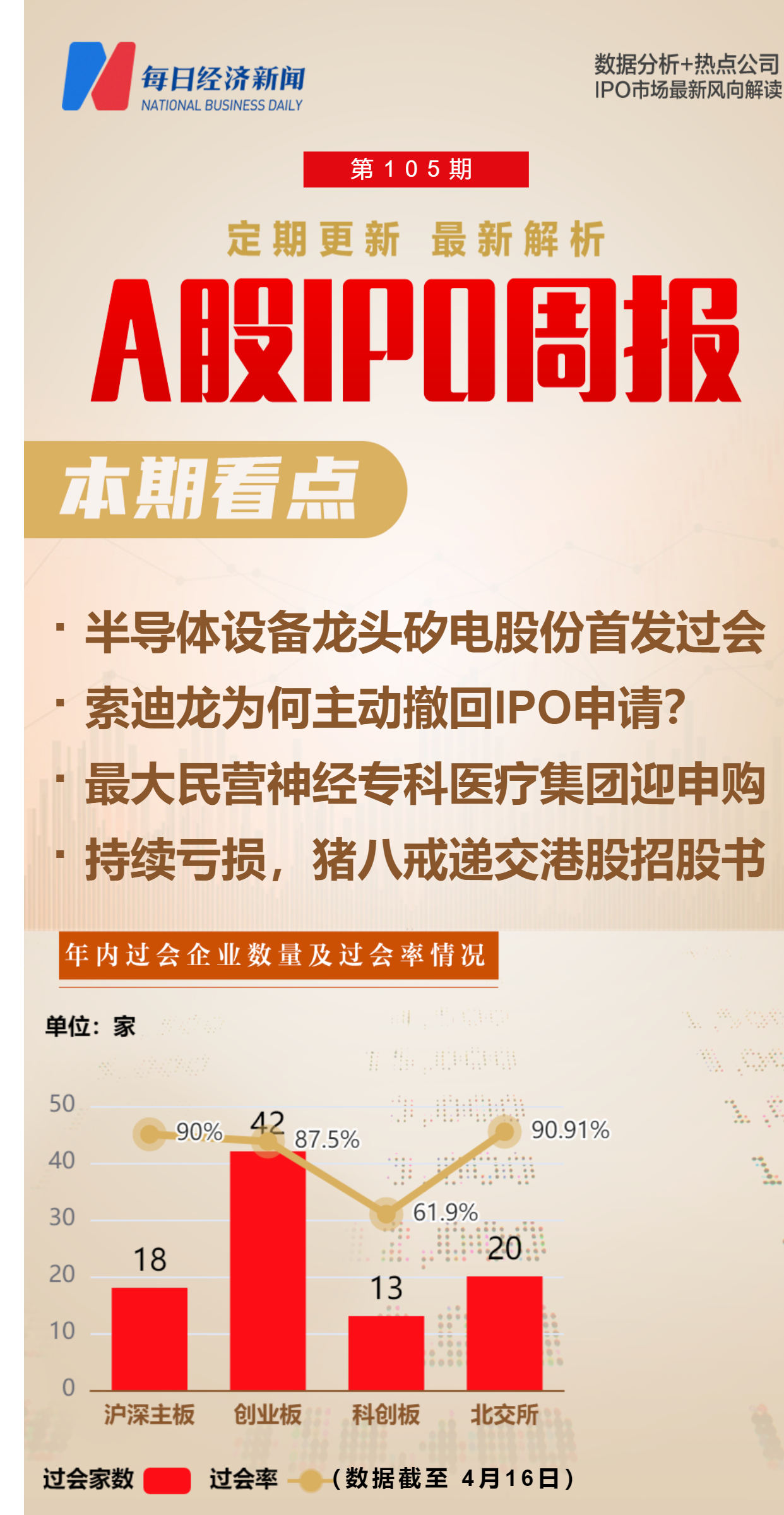

上周(4月10日至4月16日,下同),A股市场总共有7家公司被安排首发上会,其中6家过会,裕鸢航空1家被否。上周IPO周过会率也因此下降至85.71%。

6家过会企业中,矽电股份是中国大陆规模最大的探针台设备制造企业,华为旗下的深圳哈勃科技投资合伙企业(有限合伙)是其股东之一。在被境外企业垄断的探针台设备领域,矽电股份拥有较好的进口替代空间,值得投资者关注。

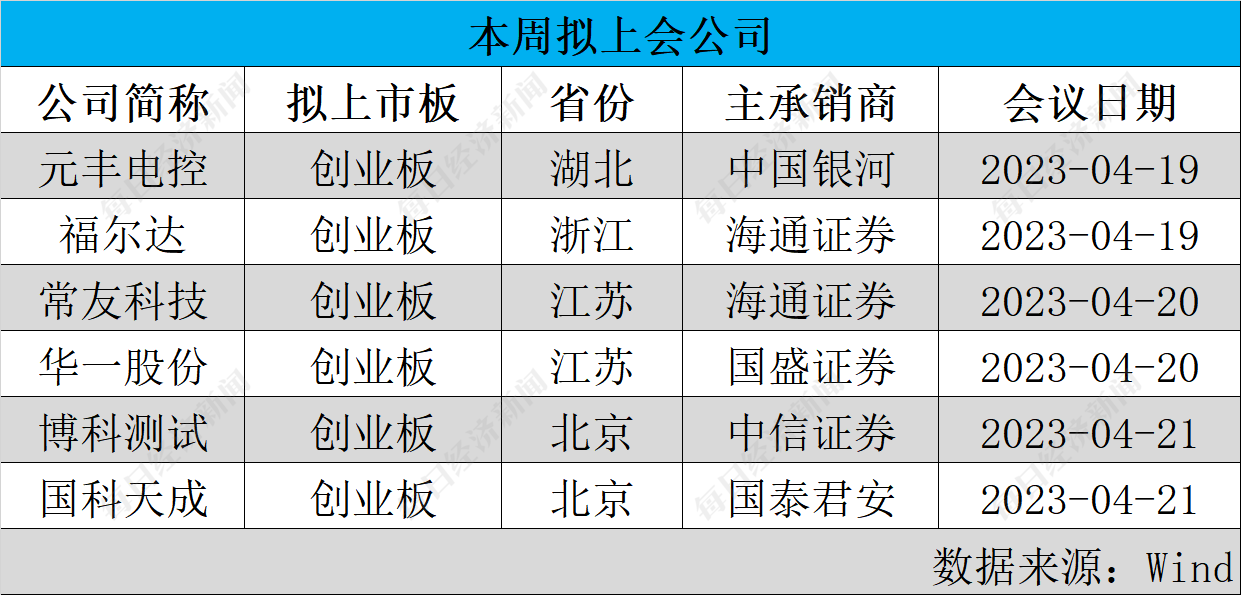

本周(4月17日至4月23日,下同),A股市场将有6家公司迎来首发上会。记者注意到,国科天成在报告期内的经营性现金流持续净流出,且其对供应商诺维北斗的预付款金额方面疑似存在数据“打架”现象。

A股市场本周还将迎来3家公司申购,其中,三博脑科是中国最大的集医疗、教学与科研为一体的民营神经专科医疗集团,虽然其在报告期内业绩表现存在波动性,但仍值得投资者关注。

在港股市场,过去的一周,来自中国内地的巨星传奇和猪八戒两家公司递交了上市申请,其中猪八戒在2020年至2022年期间累计亏损超8亿元。

上周,A股有7家公司迎来上会,包括来自创业板的大汉软件、衡泰技术等6家公司,以及来自北交所的天罡股份1家公司。其中裕鸢航空上会被否,其余6家公司成功过会。

来自创业板的矽电股份,主要从事半导体专用设备的研发、生产和销售,且专注于半导体探针测试领域。探针测试技术主要应用于半导体制造晶圆检测环节,也应用于设计验证和成品测试环节,是检测芯片性能与缺陷,保证芯片测试准确性,提高芯片测试效率的关键技术。

从技术水平和产品竞争力方面来看,矽电股份的探针测试核心技术打破了海外厂商垄断,公司也是中国大陆首家实现产业化应用的12英寸晶圆探针台设备厂商,产品应用于境内领先的封测厂商和12英寸芯片产线。与此同时,矽电股份搭载自主研发光电测试模块的晶粒探针台,性能参数已达到国际同类设备水平,产品已应用于境内多家领先的光电芯片制造厂商,满足新一代显示技术Mini/Micro LED芯片测试环节设备需求。此外,基于在探针测试技术领域的积累和半导体专用设备行业的经验,矽电股份还研发并量产了分选机、曝光机和AOI检测设备等其他半导体专用设备。

根据SEMI和CSA Research统计,2019年矽电股份占中国大陆探针台设备市场13%的市场份额,排名第四,为中国大陆设备厂商第一名。矽电股份表示,公司已成为中国大陆规模最大的探针台设备制造企业。

值得一提的是,华为旗下的深圳哈勃科技投资合伙企业(有限合伙)还持有矽电股份4%的股份,三安光电(SH600703,股价21.34元,市值1065亿元)和兆驰股份(SZ002429,股价4.83元,市值218.65亿元)的关联方也入股了矽电股份。

从业绩表现来看,2020年至2022年各年度,矽电股份的营业收入分别为1.88亿元、3.99亿元和4.42亿元,扣非后归母净利润分别为2316.91万元、9393.05万元和1.03亿元。

目前,探针台设备呈现高度垄断的竞争格局。从全球市场上看,东京精密、东京电子两家公司占据全球约七成的市场份额。从中国大陆市场来看,2019年东京电子、东京精密、惠特科技、旺矽科技4家境外企业占据了74%的市场份额,进口替代空间巨大。

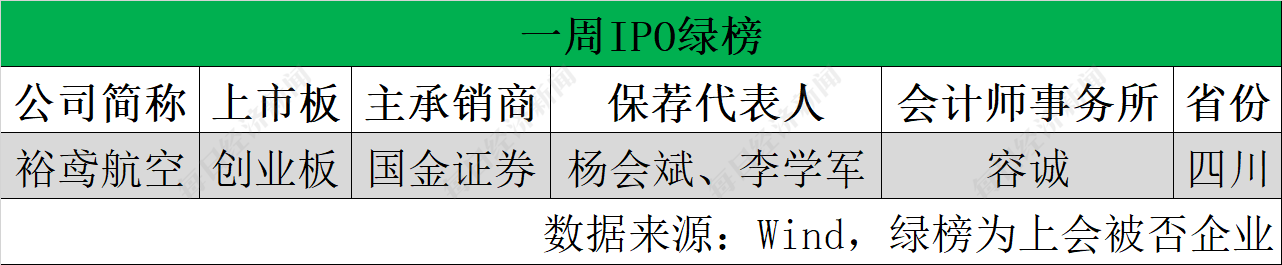

在上周7家上会企业中,拟上市创业板的裕鸢航空是唯一一家被否的企业。招股书显示,裕鸢航空主要从事航空零部件加工制造业务,产品包括军民用飞机零部件、军民用航空发动机零部件,公司同时还从事燃气轮机零部件的加工制造业务。

根据深交所上市委会议结果,裕鸢航空被质疑的问题主要包括三个方面,一个是成长性问题,即公司主营业务是否具有成长性,是否符合创业板定位;二是客户重大依赖问题,裕鸢航空被要求说明对中航工业旗下A01单位是否存在重大依赖及其合理性;三是研发能力问题,裕鸢航空被要求说明公司研发费用率和研发人员占比偏低的原因和合理性,公司是否具有较强创新能力,以及公司科研件收入占比逐年下降的原因,是否具有成长空间。

上周,总共有2家公司入列“黄榜”,即主动撤回IPO项目的索迪龙和兰宝传感。

上述2家公司中,来自创业板的索迪龙主要从事工业传感器的研发、生产及销售,主要产品包括光电传感器、接近传感器、安全传感器及状态监测系统等。

招股书显示,2020年至2022年各年度,索迪龙的营业收入分别为1.36亿元、2.32亿元和2.17亿元,扣非后归母净利润分别为3169.19万元、5386.24万元和5219.33万元。

在上述业绩别后,索迪龙以贴牌模式和受托加工模式进入竞争对手欧姆龙集团的全球生产体系。具体来说,欧姆龙为报告期内索迪龙的第一大客户。2020年至2022年各年度,索迪龙对欧姆龙的销售收入占公司整体营收的比例分别为38.26%、36.75%和29.23%。在此前对交易所问询函的回复中,索迪龙坦承,公司与欧姆龙之间的受托加工业务模式非行业惯例。

与此同时,杭州海康智慧产业股权投资基金合伙企业(有限合伙)(以下简称海康智慧投资)于2021年5月入股索迪龙,持股比例为3%。海康威视(SZ002415,股价44.56元,市值4173亿元)担任海康智慧投资的有限合伙人并持有其60%份额。而在2021年和2022年,海康威视分别成为索迪龙的第三大和第二大客户,索迪龙对其的销售收入占公司整体营收的比例分别为7.67%和11.57%。

此外,记者还注意到,2022年7月15日由中国证券业协会举行的2022年第三批首发申请企业现场检查抽签名单中,索迪龙位列其中。

本周,A股市场有6家公司迎来首发上会,分别为元丰电控、福尔达、常友科技、华一股份、博科测试和国科天成,6家公司全部来自创业板。

上述6家公司中,元丰电控主要从事汽车、摩托车等机动车辆主动安全系统的研发、

生产及销售。记者注意到,元丰电控在招股书中披露,公司与武汉元丰汽车零部件有限公司(以下简称元丰零部件)因历史原因各自在公司名称中使用了“元丰”字号,并分别取得了在核定使用的商品类别中“元丰”相关商标的使用权,双方已针对“元丰”字号及商标的相关权利义务事宜进行了约定并签署了协议。元丰电控与元丰零部件虽未曾在独立使用“元丰”字号、商标的过程中产生任何争议、纠纷或潜在纠纷,但仍存在一方不当使用而对对方商誉或品牌形象造成损害的风险。

与此同时,在报告期内,元丰电控向汉拿科锐动电子(苏州)有限公司(以下简称汉拿科锐动)采购ECU总成及组件的金额占各期采购材料总额的比例分别为43.54%、38.36%以及37.30%。元丰电控表示,如果公司与汉拿科锐动合作事项发生不利变化,在短期内可能会导致公司产品成本上升而影响盈利能力。

常友科技主要从事高分子复合材料制品、轻量化夹芯材料制品的研发、生产与销售,产品应用下游主要包括风力发电、轨道交通、环保设施等领域。招股书显示,2020年至2022年各年度,常友科技通过第三方回款的金额占当年营业收入的比例分别为12.20%、19.57%和21.25%。常友科技解释称,上述情况主要是客户远景能源所属集团指定相关公司对外付款,远景能源依据集团内部公司资金充裕情形,向公司支付款项,具有合理性。

博科测试主要从事伺服液压测试设备和汽车测试试验设备的研发、设计、制造、销售、系统集成等。招股书显示,自原公司实控人之一仝占民去世及股份继承后,李景列、张延伸、仝雷于2023年3月2日签署了新的《一致行动协议》,TONG LI(仝莉)、TONG YAN(仝焱)则出具了承诺函,承诺其本人及本人控制的企业不会以任何方式直接或间接、单独或联合谋求博科测试的实际控制人地位。但若未来上述三人无法继续保持一致行动或出现其他不可控的因素,可能也会影响博科测试控制权的稳定性,进而可能对博科测试未来经营造成不利影响。

国科天成主要从事红外热成像等光电领域的研发、生产、销售与服务,下游客户以军工配套企业、民用整机或系统制造商为主。招股书显示,2020年至2022年,国科天成的经营活动产生的现金流量分别净流出9507.21万元、1.19亿元和2.03亿元。

记者还注意到,北京泰德动力科技有限公司成立于2019年10月24日,在2020年便成为国科天成第二大供应商。国科天成通过其进口制冷型镜头,当年对其采购金额为1729.03万元。此外,国科天成招股书还显示,其在2020年末对陕西诺维北斗信息科技股份有限公司(以下简称诺维北斗)存在884.96万元的预付金额。但据诺维北斗年报披露,其在2020年末并没有预收款项。

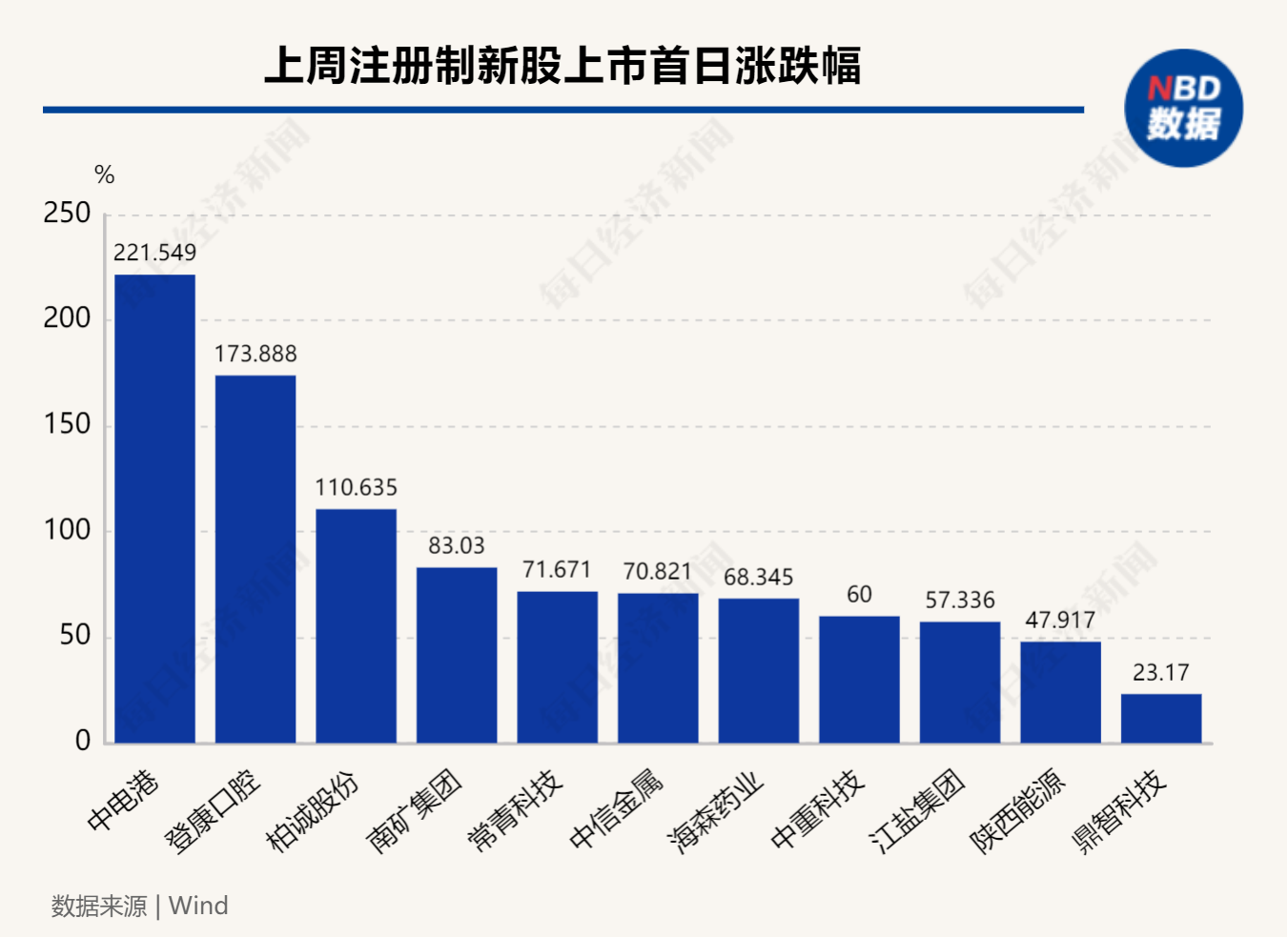

上周,新股市场颇为热闹,有11家公司迎来首发上市,包括4月10日沪深主板市场首批10家注册制新股上市。上述11家公司中,来自深证主板市场的中电港(SZ001287,股价30.88元,市值234.66亿元)录得了上市首日最高涨幅,收涨221.55%。

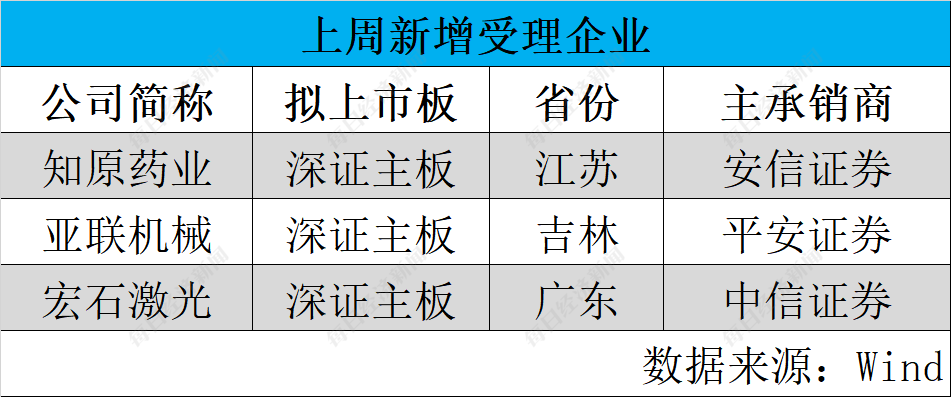

与此同时,上周还有知原药业、亚联机械、宏石激光3家公司IPO被受理。其中,宏石激光是国内领先的激光切割设备供应商,美的集团(SZ000333,股价53.94元,市值3774亿元)旗下的广东美的智能科技产业投资基金管理中心(有限合伙)持有其7%的股份。

而在本周,A股市场有华原股份(BJ838837)、晶合集成(SH688249)、三博脑科(SZ301293)3家公司将迎来申购。

拟上市创业板的三博脑科是以神经专科为特色的医疗服务集团,成立于2003年,由国内知名神经医学专家栾国明、于春江、石祥恩及资深医院管理专家张阳等人创立。

具体来看,三博脑科目前运营医院6家,在建医院2家,开放床位约1500余张,年门诊量近50万人次,住院患者超4万人次,年手术量超过1万台,其中神经外科手术超5000台,主要病种包括颅脑肿瘤、脑血管疾病、功能神经外科疾病、癫痫、脊髓疾病、小儿颅脑疾病等。按照三博脑科说法,其已成为中国最大的集医疗、教学与科研为一体的民营神经专科医疗集团。

上述8家医院中,旗舰院区北京三博脑科医院是以神经外科为特色的三级医保定点专科医院,是首都医科大学附属医院。昆明三博脑科医院于2014年成立,为云南省首家三级神经专科医院,目前也是云南省抗癫痫协会专家会诊中心。

值得一提的是,三博脑科的实控人也都是业内“大拿”。其中,实控人之一张阳目前担任中国非公立医疗机构协会副会长、中国医院协会民营医院管理分会副会长、北京市非公立医疗机构协会终身名誉会长;栾国明是中国抗癫痫协会副会长、中国医师协会神经调控专业委员会主任委员、国际神经修复学会第一届理事会理事、世界神经调控学会中国分会主席;于春江是中国抗癌协会神经肿瘤专业委员会第一届、第二届副主任委员;石祥恩则担任《中华神经外科杂志》常务编辑委员。

从业绩表现来看,2019年至2022年前三季度三年一期,三博脑科的营业收入分别为10.19亿元、9.87亿元、11.37亿元和8.30亿元,其扣非后归母净利润分别为7309.24万元、6771.28万元、7435.96万元和5651.76万元,业绩存在一定波动。三博脑科解释称,这主要是受新院区筹建费用、疫情反弹等因素影响。

上周,港股主板市场总共迎来3家公司递交上市申请,除了来自中国香港的怡俊集团外,另有来自中国内地的两家公司巨星传奇和猪八戒。

记者注意到,巨星传奇成立于2017年,主营业务为新零售、IP创造及运营,主要围绕周杰伦IP来打造产品。

从业绩情况来看,2019年至2022年各年度,巨星传奇分别实现收入8658.5万元、4.57亿元、3.65亿元、3.44亿元;归母净利润分别2355.9万元、7806.4万元、4364.9万元、6038.9万元。分业务来看,IP创造及运营业务的营收占比分别为6.7%、20.1%、17.5%、30.2%,新零售业务的营收占比分别为93.3%、79.9%、82.5%、69.8%。

巨星传奇的新零售业务主要是销售魔胴咖啡。据招股书介绍,魔胴咖啡是一种体重管理饮料,专为魔胴低碳水化合物饮食计划设计。

来自重庆的猪八戒成立于2006年,是一家综合型数字化企业服务平台,旗下拥有企业服务平台、智慧企业服务、产业服务三大业务板块。根据招股书,2020年至2022年各年度,猪八戒网的成交额(GMV)分别为54.82亿元、84.05亿元和113.89亿元,客单价也从2020年的2.11万元上升至2022年的4.43万元。

从业绩情况来看,2020年至2022年各年度,猪八戒的营收分别为7.57亿元、7.68亿元、5.41亿元,不过同期却分别净亏损2.68亿元、3.66亿元和2.28亿元。

4月17日即将进行申购的华原股份,公司主营业务为车用滤清器和工业过滤设备的研发、制造与销售。华原股份最近三年实现营业收入分别为4.18亿元、5.14亿元、5.05亿元,营业收入复合增长率为11.46%;同时期净利润分别为2016万元、4274万元、3844万元,净利润复合增长率为48.97%。

华原股份发行价为3.93元/股,中一签需缴款393元。新股雷达独家数据显示,该股动态市盈率为15.22倍,要比可比公司的估值高。新股雷达研究员认为,华原股份没有估值优势,业绩有所下滑,所在板块打新情绪较差,其上市首日破发风险分区为中性偏弱区。

想要了解更多新股是否值得申购,欢迎关注每经投研院新股雷达团队,研发的【新股雷达】量化工具,从行业、估值、业绩、发行价和市场情绪五大维度,对即将上市的新股进行全方位综合透视,并按照破发风险划定分区,助力投资者理性打新。扫描下方二维码了解详情~

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。