每经记者|李蕾 每经编辑|彭水萍

4月11日,民生加银基金发布了一则高级管理人员变更公告,该公司副总经理于善辉因个人原因离任,离任日期为4月10日。

公开资料显示,于善辉离任前在民生加银基金共管理了6只产品(份额合并计算,下同),而这些产品去年的业绩全部告负。其中,民生加银康宁平衡养老(FOF)和民生加银卓越配置6个月的2022年业绩几乎垫底,分别排在同类114只基金中的第111位和108位。

图片来源:每日经济新闻 刘国梅 摄

根据民生银行近日发布的2022年财报,其控股的民生加银基金去年公募管理规模为1235.87亿元,同比下滑超200亿元,净利润更是近乎“腰斩”,下降近45%。业绩下滑、规模缩水,还有多只产品触及清盘线,民生加银基金当前的状况也引起了行业和投资者的关注。

公开资料显示,于善辉是一名拥有21年证券从业经历的资管老将。

在加入民生加银基金之前,他曾任职于天相投顾,担任分析师、金融创新部经理、总裁助理、副总经理等职。2012年,他转战公募赛道,第一站就是民生加银基金,一待就是十年。离职前,他的职务包括该公司副总经理、基金经理、公司投资决策委员会成员、权益资产条线投资决策委员会成员、固收资产条线投资决策委员会成员、大类资产配置条线投资决策委员会成员、基金投资顾问投资决策委员会成员。

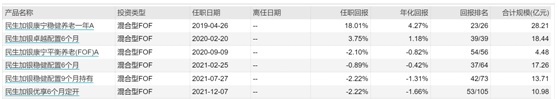

2019年4月起,于善辉开始管理公募基金,第一只产品就是民生加银康宁稳健养老一年。此后,他又陆续管理了5只产品,全部都是混合型FOF,截至去年年底的在管基金总规模为93.06亿元。

不过客观来说,作为FOF产品,这些基金的回报排名在同类产品中都处于中下游,部分产品甚至处于垫底的位置。

尤其是在震荡的2022年,于善辉管理的6只产品年度回报全线告负,其中民生加银康宁平衡养老(FOF)A和民生加银卓越配置6个月分别以-12.35%和-10.92%的收益排在全市场114只同类FOF中的第111位和108位。

事实上,于善辉的离职似乎也是有迹可循。去年8月,民生加银康宁平衡养老和民生加银康宁稳健养老双双增聘苏辛为基金经理;9月,于善辉管理的其他4只基金也一口气增聘了孔思伟为基金经理,也就是说他管理的6只基金都成为了双基金经理模式。如今于善辉离任,这些基金也都由增聘的基金经理来单独管理了。

从业超过20年、在公司任职超过10年的老将离职,在目前人才流动加剧的公募基金行业本不是罕事。但如果结合该公司近年的整体表现来看,难免让人心生疑问:民生加银基金到底怎么了?

首先,从基金收益上来看,Wind数据显示,民生加银旗下2022年有全年业绩的87只基金中,有59只在去年的回报都告负,占到了总数的近七成。

其中,跌幅最大的两只基金单年度净值跌幅甚至超过了40%,分别是下跌了40.45%的民生加银创新成长A和40.22%的民生加银新兴成长,此外跌幅超过20%的产品也达到了31只。

与业绩下滑相对应的是规模的缩水。根据民生银行发布的2022年财报,截至去年年底,该公司旗下民生加银基金管理规模1235.87亿元,其中非货币理财基金规模1022.65亿元,分别同比下降了216.32亿元和152.32亿元;全年实现净利润1.49亿元,相比2021年的2.67亿元更是近乎腰斩、下滑了45%。

事实上,从2009年民生加银基金旗下的首只公募产品——民生加银品牌蓝筹成立以来,该公司管理规模就一路攀升,从百亿级别到2017年三季度一举突破千亿大关,再到2020年底达到成立后的“峰顶”1718.37亿元。但此后,虽然整个公募基金行业还在发展的快车道上行驶,整体规模也一再创下新高,但民生加银基金的管理规模却在持续缩水,到了去年年底已经回到了2018年的水平。

更值得注意的是,截至2022年年底,该公司旗下共有19只产品的基金规模已不足5000万元,在清盘的边缘徘徊;规模不足1亿元的小微基金则共有26只,并且其中绝大多数都是主动权益类基金。作为一家银行系的公募基金公司,民生加银基金的表现和其他银行系公募相比显然是暗淡的。

去年年底,该公司任命郑智军为新任公司总经理,这也是民生加银基金的第五任总经理。彼时曾有业内人士对此表示,郑智军在民生银行有超过20年的工作经历,履新民生加银基金总经理后,有望在投研团队建设、渠道建设等领域做出新的探索。而新总经理为该公司带来的变化,或许还需要一定时日才能展现。

封面图片来源:每日经济新闻 刘国梅 摄

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。