◎与2021年营收、净利润均创下历史新高的成绩相比,去年南侨食品主要产品销量同比表现略有下滑,上游成本也有大幅上升。

◎“今年,我们预计成长最快的还是冷冻面团。”公司董秘向书贤表示。

每经记者|张韵 每经编辑|张海妮

图片来源:每日经济新闻(资料图)

3月14日,烘焙原料龙头南侨食品(SH605339,股价23.57元,市值100.87亿元)年报出炉,公司2022年实现营业收入28.61亿元,同比下滑0.40%;实现归母净利润1.61亿元,同比下滑56.41%,拟向全体股东每10股派发现金红利3元(含税)。

与2021年营收、净利润均创下历史新高的成绩相比,去年南侨食品主要产品销量同比表现略有下滑,上游成本也有大幅上升。对此公司在2022年年报中表示,在各种不利因素面前,成本端对烘焙油脂、淡奶油、乳制品等产品进行适度调价,市场端根据市场变化调整业务战术,从而维持了业务平稳。

《每日经济新闻》记者注意到,投资者普遍关注棕榈油等大宗商品价格波动对公司利润的影响。对此,南侨食品董秘向书贤在接受记者电话采访时表示,去年公司二季度为保供拉高库存,至6月下旬棕榈油价格急跌时,前期购买库存成本有一定滞后性,因此下半年公司的利润受损明显,至年底才将高价的棕榈油基本消化。

2021年,南侨食品敲响了上交所主板的上市锣,烘焙油脂和冷冻面团的发展从此进入了资本助力的新阶段。

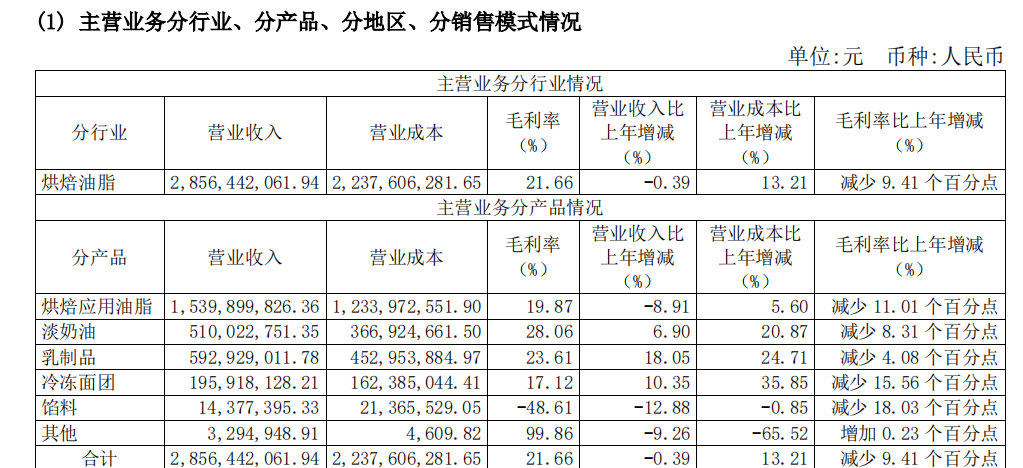

上市后,棕榈油等原料价格的大幅上涨吞噬了利润,2021年公司整体毛利率为31.08%,同比减少7.68个百分点,2022年公司毛利率再度下滑9.41个百分点至21.66%。

2022年,南侨食品的净利润出现腰斩。网聚资本副总裁陈小龙通过微信向记者表示,2022年棕榈油等主要原材料价格上涨迅猛,使得对应企业成本上升较快,直接影响相关企业的毛利、净利水平,南侨食品有很多原料以进口为主,国际航运运输成本也出现大幅度上升,这些因素造成了相关企业净利润下滑。

从产品销售结构来看,烘焙应用油脂、淡奶油、乳制品、冷冻面团及馅料五大业务毛利率分别减少11.01个、8.31个、4.08个、15.56个和18.03个百分点,主要因国际环境、主要原材料产地的缺工和出口政策变动、国际航运物流不畅等多种因素叠加,公司主要原材料价格出现大幅波动,成本对比上年同期大幅上升。

图片来源:公告截图

在互动平台上,投资者屡次与公司交流原材料采购情况。董秘向书贤回应称,2021年一季度至2022年一季度,主要原材料棕榈油成本上升40%左右。2021年,公司完成三次产品提价;2022年,公司已于第一季度及第二季度分别对烘焙油脂、淡奶油及进口品进行了调价以降低影响。

为应对原料上涨压力,南侨食品采取了多次调价措施,但在2022年年报中公司却表示:“主要产品成本上涨压力未足额向下游客户传导,导致毛利率较上年同期下降。”

对此,向书贤向记者表示,2021年的提价效果还是不错的,获利在正常的水准,前三次提价都有传导到客户端,但2022年上半年因整体环境受疫情影响较为明显,下游消费市场受到冲击,部分客户所在地的实体门店客流大幅减少,导致后两次提价没有全数传导至下游,公司吸收了一半。

而针对去年原材料价格的波动,也有投资者对公司备货情况提出疑问。事实上,尽管2022年一季度国内棕榈油市场价格仍水涨船高,从年初的10000元/吨上涨至年中的16000元/吨,但到了第三、四季度,棕榈油市场价格跌到8500~10000元/吨区间。

而年报显示,分单季度来看,南侨食品2022年第三季度的净利润环比下滑明显,一般而言,第二、三季度均为淡季,但在营收差距不大的情况下,净利润却从二季度的7268.07万元下跌至三季度的713.14万元,缩水约90%,至旺季的第四季度,净利润仍止步于2774.29万元。

这是什么原因?对此,向书贤向《每日经济新闻》记者解释称,去年3月印尼曾禁止棕榈油出口,导致市面出现原料短缺及抢货的状况,因此公司为保供在第二季度提高了一些库存,到6月下旬短短两周内原料价格急跌时,由于公司棕榈油从下单到进料需要2~3个月,所以造成下半年获利受损特别明显,原料价格的下跌也导致公司没有办法再提价了。

“去年下半年我们的棕榈油成本还是在高档,因为中秋销售也不旺,下半年的销售状况不如预期,所以10000~14000元/吨区间的高价原料去化相对慢一些,到年底才消耗掉。”向书贤进一步表示,由于上半年提价无法传导至下游、下半年产品定价甚至还有所下跌,加上使用的原料成本还在往上升,导致成本的最高峰在去年10~11月份,因此第三、四季度的利润表现出现滑坡。

“不过最新的棕榈油价格比较稳定,在8500元/吨的位置徘徊,所以我们目前的成本价也回到了8500元/吨左右,和现在行情价差异不大了。”向书贤向《每日经济新闻》记者透露。

南侨食品在年报中表示,从产品销售地区分布来看,公司五大系列产品在境内各地区均有销售,且以华东、华中、华南地区为主。报告期内,下游消费方面,国内环境的变化对线下消费市场造成了不可避免的冲击。

“我们三个区域因为疫情的关系影响比较大,包括东北、江浙沪、北京和天津,本来占我们销售量的比例都不低,去年影响特别明显,比如消费者不太愿意出门购物导致线下客流减少。”向书贤告诉记者,由于公司客户中能提供线上销售或参与团购的面包店占较小,街边店、商场店等商业形态的客户占比较大,加上需要现场制作的面包师傅无法到岗,因此无法参与线上销售,多因素导致了销售额的同比微降。

记者注意到,以销售模式划分,南侨食品2022年的直营收入同比增长了11.02%,经销收入则同比下滑8.01%,而去年,公司的经销商数量为360家,报告期内新增的90家经销商销售收入合计6535.09万元,减少的35家经销商对应上年销售收入1034.82万元。

对此,陈小龙向《每日经济新闻》记者表示,2022年,南侨食品经销商数量增加18%,但是销售收入却下滑,原因是经销商渠道主要面向中小型客户,而这部分客户在疫情之中受损严重,大部分中小型客户在疫情中受影响较大。而企业也应该尽可能多开发新经销商,以便覆盖足够多的中小型客户,但也由此可能带来成本上涨。

“因为我们这几年都在主攻三四线城市,需要开发新的、规模小的经销商,去年疫情导致竞争力不够、规模小的客户可能有所影响,但都不是我们的直营,都是通过经销商销售,所以经销商渠道的整个业绩影响会比较明显。”向书贤也同样表示。

从主营占比来看,近两年,烘焙应用油脂在销售结构的占比逐渐收窄,淡奶油、乳制品(进口品)两大业务占比则呈上升趋势。值得一提的是,公司利润部分也受到了进口品提价的影响,向书贤表示:“进口品的占比越来越大,成长很快,欧洲乳源从去年下半年起一直在提价,因此进口品的毛利有所减少对整个利润影响较大”。

“今年,我们预计成长最快的还是冷冻面团。”向书贤表示。据2021年年报,冷冻面团业务规模在公司中增速较快,实现收入1.78亿元,营收同比增长55.01%,销量同比增长38.17%。至2022年,冷冻面团业务的营业收入达到1.96亿元,同时上海南侨新建冷冻面团生产线投产,产能翻番,另有重庆新增产线计划。

“因为冷冻面团在去年下半年有一个结构性的改变,公司与山姆合作推了一个预烤焙的产品,虽然毛利率比其他很多产品低,但单一产品的量大也会影响到整体的毛利。”向书贤补充道。

从行业来看,目前国内冷冻面团渗透率仅为10%左右,距离欧洲40%、美国70%左右的渗透率仍有较大的提升空间。冷冻面团能大幅优化烘焙门店的场地利用、节约制作时间、降低人工成本,可以帮助下游烘焙业参与者更加注重提高效率、压缩成本。

为了加大对预烤焙品类的布局,公司将对组织架构进行完善和优化,将冷冻面团事业发展部调整为预制烘焙事业部。“现在商超、便利店没有很好的面包师,他们倾向于购买预烤焙的产品。”向书贤表示:“公司现在的冷冻面团产品会更靠近客户做预烤焙的产品,我们认为这对于今年拓展超商和量贩店这两大通路会有很大作用。”(每经记者舒冬妮对本文亦有贡献)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。