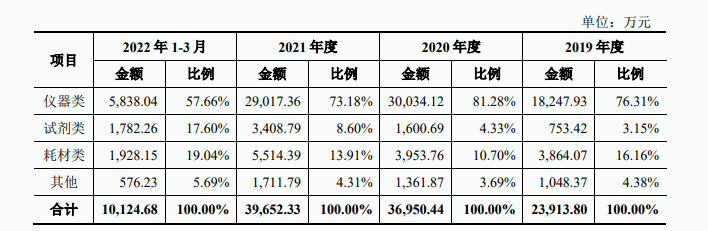

◎仪器类产品是爱康生物的主要收入来源,2019年~2021年,其仪器类收入分别是1.82亿元、3.0亿元以及2.9亿元,收入占比分别是76.31%、81.28%以及73.18%。爱康生物在招股书中披露,公司的全自动酶免仪、全自动血型分析仪在国内医疗机构及其他端口、血站的市场占有率均排名靠前。

◎爱康生物相关人士向记者介绍称,公司主要产品仍具有较大国产替代空间,此外,公司逐步拓展了新的业务和产品,如全实验室自动化流水线业务、与设备配套的试剂业务、基于微升级精密液体处理技术平台开发的CDMO类产品(核酸提取仪、开盖分杯系统)等,“报告期内上述产品的收入增长,预计未来能持续为公司带来业绩。”

每经记者|吴泽鹏 每经编辑|魏官红

在IPO申请获得受理的一个月后,深圳市爱康生物科技股份有限公司(以下简称爱康生物)的IPO事项有了新进展。据科创板官网披露,10月28日,该企业上市进程更新为“已问询”状态。

爱康生物是一家体外诊断设备企业,主营产品分为体外诊断仪器、体外诊断试剂、耗材三大类,其中,仪器类主要有全自动酶免仪、全自动血型分析仪等;试剂类主要为血型检测、胶体金等系列产品;耗材类则主要为吸头、微孔板等。2019年~2021年,爱康生物营收分别是2.39亿元、3.7亿元以及3.97亿元,仪器类产品收入占比在7成以上。

营收规模不算大,但爱康生物的主要产品市场占有率颇高,例如,2021年,其全自动酶免仪在国内血站端的市占率达到27%,在医疗机构及其他端口的市占率达到29%。而在这背后,该产品国内市场规模仅4.74亿元,如此看来,天花板似乎触手可及。与此同时,爱康生物另一拳头产品血型仪,2021年的国内市场规模也仅3.66亿元。

10月29日,爱康生物通过邮件方式回复了《每日经济新闻》记者采访,对公司如何应对上述风险等问题进行了解答。

体外诊断,是指根据血液、体液、组织等生物样本的检测结果进行疾病或机体功能判断的诊断方法。专业术语也许不好理解,但你对它不会陌生——体检项目中的血检、尿检,新冠疫情下的核酸检测等,这些常见的检测都属于体外诊断范畴。

爱康生物的生意就是围绕体外诊断所需要的产品进行,具体包括诊断仪器、诊断试剂以及诊断耗材。其中,仪器类产品是爱康生物的主要收入来源,2019年~2021年,其仪器类收入分别是1.82亿元、3.0亿元以及2.9亿元,收入占比分别是76.31%、81.28%以及73.18%。

图片来源:招股书截图

爱康生物在招股说明书(申报稿)(以下简称招股书)中表示,自己是国内最早推出自主品牌全自动酶免仪、全自动血型分析仪的企业之一,拥有多款国内首家取得医疗器械注册证的产品,例如血型仪(2005年)、全自动酶免仪(2006年)等,这些产品被广泛应用于国内医院、血站、生物制品公司、卫生检疫中心、第三方医学实验室等各类机构。

具有上述先发优势,全自动酶免仪产品也成了爱康生物最为核心的产品,2019年~2021年,产品收入分别为1.01亿元、1.51亿元及1.27亿元,占主营业务收入比重分别为42.34%、40.97%、31.92%。

《每日经济新闻》记者注意到,与2020年相比,爱康生物全自动酶免仪产品在2021年遭遇收入下滑,爱康生物相关负责人在给记者的回复邮件中表示,酶免仪产品在2021年出现收入下滑的原因,主要系疫情影响所致。

此外,爱康生物的另一核心产品是血型分析仪,2019年~2021年产品收入分别是3747.86万元、3118.37万元以及4154.63万元,收入占比分别是20.54%、10.38%以及14.32%,对应销售数量是174台、118台以及81台。从招股书披露的内容来看,该产品销售数量下降是由于爱康生物将单价较低的部分产品由销售转为免费投放,以带动相关试剂的销售。

爱康生物援引弗若斯特沙利文数据称,公司的全自动酶免仪、全自动血型分析仪在国内医疗机构及其他端口、血站的市场占有率均排名靠前。

《每日经济新闻》记者研究发现,爱康生物的核心产品对应的市场规模也面临两大窘境。

一是,全国范围内的市场规模并不大。爱康生物招股书援引弗若斯特沙利文数据称,2021年我国全自动酶免仪市场规模为4.74亿元,2021年至2025年预测复合增长率为9.6%。据此计算,到2025年全国市场规模也不过6.84亿元。2021年,爱康生物全自动酶免仪整体市场份额约为26.8%,若维持该市场占有率不变,到2025年公司产品对应的国内市场规模也不过1.83亿元。

图片来源:公司招股书截图

同样,根据弗若斯特沙利文数据,2021年我国全自动血型分析仪市场规模为3.66亿元,2021年至2025年预测复合增长率为6.1%,由此估算,至2025年也不过4.6亿元。2021年,爱康生物全自动血型分析仪收入4154.63万元,整体的市场占有率超过11%。

二是,与酶联免疫法相比,化学发光法在检测灵敏度、探测范围上更具优势,近年来在免疫诊断市场的份额高速增长,已超过酶联免疫法成为免疫诊断领域第一大检测方法。因此,酶联免疫法产品的未来市场份额需要应对来自化学发光法产品的挑战。对此,爱康生物在招股书中表示,由于目前市场上尚无化学发光试剂在国内取得药品注册证,血站、血液制品公司在血源筛查等检测领域仍主要采用酶联免疫法。

“酶联免疫方法与化学发光方法仍将长期共存,未来随着医保控费深化,市场规模存在增长空间。”在回复邮件中,爱康生物相关人士还介绍称,公司主要产品仍具有较大国产替代空间,此外,公司逐步拓展了新的业务和产品,如全实验室自动化流水线业务、与设备配套的试剂业务、基于微升级精密液体处理技术平台开发的CDMO类产品(核酸提取仪、开盖分杯系统)等,“报告期内上述产品的收入增长,预计未来能持续为公司带来业绩。”

根据招股书,爱康生物的全实验室自动化流水线板块2019年~2021年收入分别是1243.80万元、1159.82万元以及3576.92万元,其中2021年的收入占比达到12.33%。

图片来源:招股书截图

据了解,全实验室自动化流水线一般由全自动酶免仪、全自动血型分析仪、全自动生化分析仪、全自动样品处理系统、标本转移系统、标本冷藏库组成。

核心仪器类产品的市场“天花板”明显,因此,爱康生物也有意进行横向拓展。本次IPO,爱康生物最核心的募投项目便是产业基地建设项目,该项目计划投资总额2.56亿元,全部来源于IPO募集资金。

图片来源:招股书截图

爱康生物介绍称,未来公司将积极把握体外诊断行业的市场发展机遇,紧密围绕体外诊断仪器及配套试剂、耗材的产品线提升生产自动化水平,不断横向扩展产品应用领域,实现“仪器+试剂+耗材”三类产品的协同发展,提升公司产品覆盖面。

爱康生物IPO计划募资总额6亿元,《每日经济新闻》记者注意到,除了上述产业基地项目外,爱康生物还提出将募集1.66亿元补充流动资金。

不过,需要说明的是,与提出募资超亿元资金“补血”相比,爱康生物的实际现金流较为宽裕。

首先,是爱康生物账上现金较为充沛。2019年~2021年,爱康生物各年度末货币资金分别达到3889.04万元、1.07亿元以及7831.05万元,其中大部分是银行存款及现金,二者合计占货币资金比例在99%以上。

此外,2019年~2021年,公司负债总额分别是1.24亿元、2.28亿元以及2.4亿元,资产负债率(合并)分别是46.62%、53.03%以及45.71%。资产负债率虽高于可比同行,但进一步分析可以发现,其负债总额主要是应付账款、合同负债、应交税费以及租赁负债,短期借款及长期借款占比均不高。

其中,短期借款项目在2019年底达到1522.53万元,但2020年底仅剩340.45万元,截至2021年底、2022年3月底则不存在短期借款,“自2020年开始,公司日常经营产生良好的货币资金流入,公司营运资金相对充裕,2021年末开始不存在短期借款”,爱康生物在招股书中如是说明。

在此背景下,爱康生物IPO募投项目中补充流动资金数额达到1.66亿元,是否必要、合理?

“公司近年来经营活动和投资活动的现金需求不断增长,且募投项目需投入的资金量较大,公司客观上存在融资需求,募集资金部分用于补充流动资金将为核心业务增长与业务战略布局提供长期资金支持,从而提升公司的核心竞争能力和持续盈利能力。”前述爱康生物相关人士在回复《每日经济新闻》记者的邮件中分析称。

封面图片来源:摄图网-500327248

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。