◎2019年~2021年,樱桃谷鸭祖代雏鸭毛利率分别为96%、95.73%和96.18%;由于下游客户会采购祖代雏鸭自行养殖,樱桃谷父母代雏鸭的毛利率则明显下降且波动较大,分别为63.7%、23.72%、28.36%。

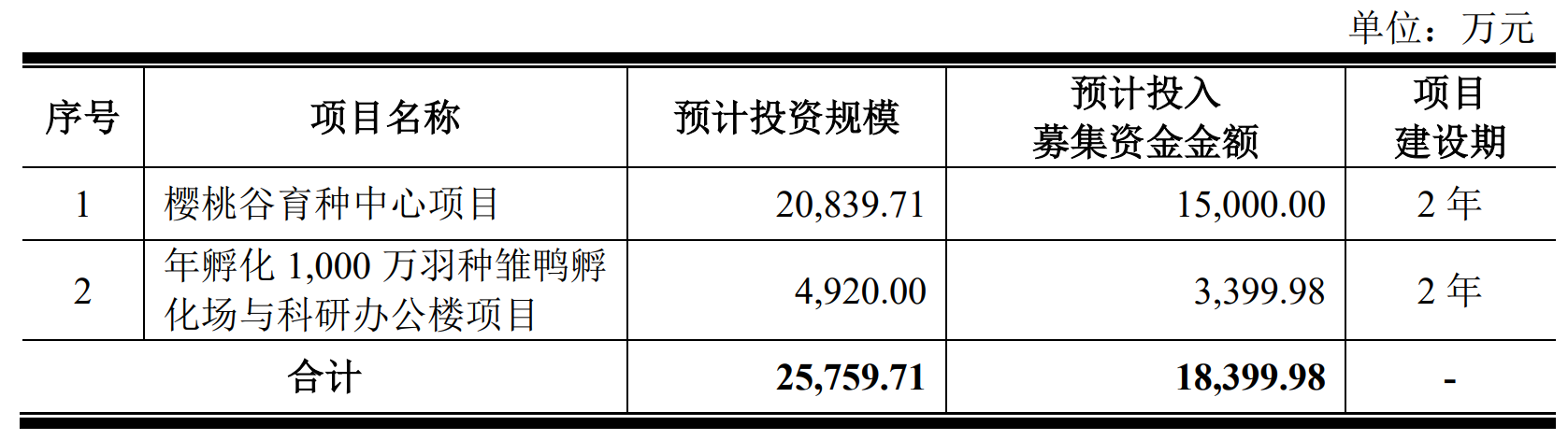

◎由于产能不足,樱桃谷还委托其他企业代孵。2020年代孵数量为200.64万枚,2021年代孵数量为835万枚。此次IPO,樱桃谷拟使用募集资金3400万元用于年孵化1000万羽种雏鸭孵化场与科研办公楼项目,扩充产能。

每经记者|范芊芊 每经编辑|梁枭

畜禽良种是畜牧业发展的基础,是畜牧业的“芯片”。

樱桃谷育种科技股份有限公司(以下简称樱桃谷)正在冲刺上交所主板IPO,这家公司掌握着被称为“鸭芯片”的种鸭,即樱桃谷鸭核心种质资源及育种技术。

据公司披露,樱桃谷鸭的优点兼顾了肉鸭生产产业各个生产环节,适合在国内外大规模商品化养殖。

《每日经济新闻》记者注意到,由于樱桃谷是樱桃谷鸭祖代雏鸭的唯一供应商,祖代雏鸭毛利率超95%。但由于受到行业周期波动的影响,樱桃谷近三年的业绩也波动较大。同时樱桃谷客户中还存在自然人客户采购量超过已上市公司的情况。

樱桃谷主营业务为纯系鸭选育、新品种培育、曾祖代和祖代种鸭扩繁及祖代和父母代种鸭销售,是专业从事白羽肉鸭遗传育种、为肉鸭产业提供种鸭和服务一体化的科技型育种企业。公司主要产品为樱桃谷鸭、南口1号和京典北京鸭,其中樱桃谷鸭属于进口配套系,南口1号和京典北京鸭属于培育配套系。

据悉,由于生长快、饲料转化率和瘦肉率高、抗病力强等特点,樱桃谷鸭在我国每年出栏量超过20亿只,在全球种鸭市场占有主导地位。

樱桃谷鸭实际上是北京鸭的后裔。19世纪70年代,北京鸭被漂洋过海带去了美国,随后又传入欧洲各国。在英国樱桃谷农场英系北京鸭诞生,因此得名樱桃谷鸭。国外其他肉鸭品种,如枫叶鸭、法系北京鸭配套系南特鸭、法系北京鸭配套系奥白星鸭也均以北京鸭品种资源为基础。

根据微笑曲线理论,价值最丰厚的区域集中在价值链的两端,即知识产权和品牌/服务。这一理论在传统的畜牧养殖业领域同样适用,养殖业的知识产权则是源头的育种,被称为养殖业的“芯片”。

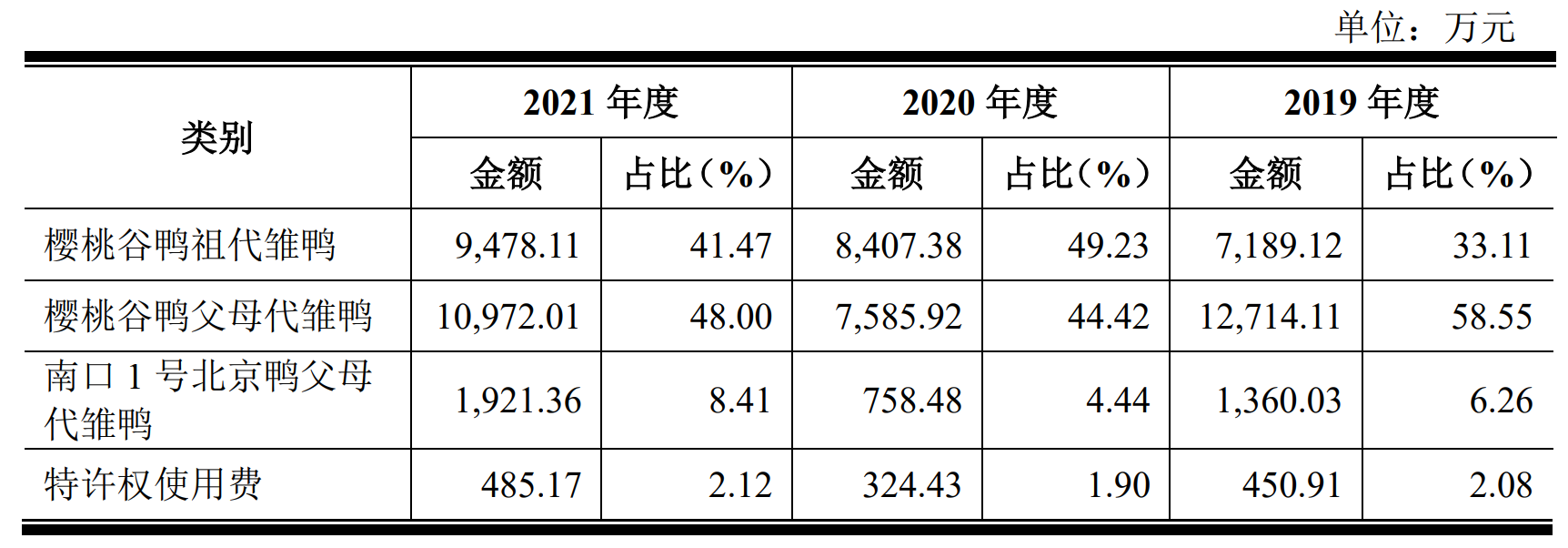

正是由于上述原因,位于育种产业链顶端的樱桃谷鸭祖代雏鸭的毛利率超过95%。2019年~2021年(以下简称报告期),樱桃谷鸭祖代雏鸭毛利率分别为96%、95.73%和96.18%。由于下游客户会采购祖代雏鸭自行养殖,樱桃谷父母代雏鸭的毛利率则明显下降且波动较大,报告期内分别为63.7%、23.72%、28.36%。

图片来源:樱桃谷招股说明书(申报稿)截图

从产业链源头到终端的价格来看,报告期内,樱桃谷鸭祖代雏鸭的平均销售价格在385元/羽上下波动。祖代雏鸭历经父母代鸭苗、商品代鸭苗、屠宰加工等步骤最后成为餐桌上的一盘菜。根据京东平台数据,冷冻樱桃谷鸭每只价格在35元~70元左右不等。从祖代雏鸭到最终售卖的樱桃谷商品鸭,差价最高或超10倍。

除了根据雏鸭销售数量收取费用,由于掌握了源头的知识产权,樱桃谷还会向境外客户收取特许权使用费,即公司向客户销售种鸭,并约定按客户后续实际销售父母代鸭种雏情况收取的费用。报告期内,樱桃谷收取的特许权使用费分别为450.91万元、324.43万元、485.17万元。

樱桃谷主营业务销售情况

图片来源:樱桃谷招股说明书(申报稿)截图

除了樱桃谷鸭,樱桃谷自主培育的品种还包括“南口1号北京鸭”配套系和“京典北京鸭”配套系,均属于北京鸭。不过,报告期内,北京鸭产品仅占到樱桃谷营收的不到10%,超70%收入来自樱桃谷鸭祖代雏鸭和父母代雏鸭。

手握樱桃谷鸭核心种质资源及育种技术壁垒,樱桃谷就无忧虑了吗?

从业内竞争对手来看,近些年国内不少企业也培育出了新品种种鸭。例如新希望(SZ000876,股价14.76元,市值670亿元)与中国农业科学院北京畜牧兽医研究所合作培育出“中新白羽肉鸭”。新希望曾在2018年年报中提及,“中新瘦肉型北京鸭”综合性能全面超过了“英系北京鸭-樱桃谷鸭”。不过,后来新希望也表示,2019年中新白羽肉鸭仅有5500万只,规模相对较小。

对此,樱桃谷在招股书中提及,种禽良种的遗传生产优势建立后,新品种需要具有明显提升的性能来与已有优势品种竞争。由于生物性和遗传选择的法则,同一物种的新品种迅速替代以获得广泛应用的优势品种极为困难。

樱桃谷所处的畜禽养殖行业具有周期波动的特点,禽肉价格在近些年波动不小,目前我国肉类消费市场三大品类分别为猪肉、鸡肉和鸭肉,涨跌极快、波动剧烈的“超级猪周期”令不少猪企上一年还赚得盆满钵满,下一年就亏损严重。而鸡肉、鸭肉价格也会跟随猪肉价格波动。

这就导致樱桃谷近三年的业绩同样波动明显。报告期内,樱桃谷的营业收入分别为2.57亿元、2亿元、2.7亿元,归母净利润分别为1.16亿元、4875.58万元、8074.31万元。

对于业绩波动的原因,樱桃谷称,2019年受到非洲猪瘟的影响,猪肉价格上涨,国内鸭肉销售价格随之上涨,2020年受新冠疫情及行业整体环境影响,养殖及终端消费需求疲软,2021年随着国内新冠肺炎疫情形势得到有效的控制,养殖及终端消费市场行情回暖。

记者注意到,由于产能不足,樱桃谷还委托其他企业代孵。2020年代孵数量为200.64万枚,2021年代孵数量为835万枚。此次IPO,樱桃谷拟使用募集资金3400万元用于年孵化1000万羽种雏鸭孵化场与科研办公楼项目,扩充产能。

樱桃谷募集资金拟投资项目概况

图片来源:樱桃谷招股说明书(申报稿)截图

不过,在行业供需关系波动较为明显的情况下,如果行业处于下行周期,扩产后是否会出现产能闲置的情况?

对此,今日(10月14日),樱桃谷方面书面回复《每日经济新闻》记者称,报告期内公司存在孵化产能缺口,本次募投项目建成投产后,将有望弥补公司孵化产能缺口,加强自身产业保障能力,弥补公司的短板,提高孵化效率,并不会导致公司产能大幅上升,同时降低公司委外孵化比例。

此外,农业企业大多存在客户为自然人的情况,自然人客户相较于企业而言不确定性较大。记者注意到,2019年自然人葛立英位列第三大客户,采购金额超过了上市公司益客食品(SZ301116,股价15.94元,市值71.57亿元)和ST华英(SZ002321,股价2.51元,市值53.54亿元)。

对于自然人客户问题,樱桃谷方面对记者表示,葛立英2019年采购的主要为樱桃谷鸭副品苗,主要为未用于配种的父系鸭苗中的母鸭、母系中的公鸭以及其他种鸭配套产品所不需要的其他鸭苗等,非公司主营业务。公司属于农业企业,行业特性导致公司的客户中存在自然人客户,报告期内自然人客户收入占公司营业收入比例较小,公司自然人客户主要采用预收货款的形式,风险较小。

封面图片来源:摄图网-500850476

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。