◎“从我个人感受来看,货量的确下降了,船东不满舱,所以会降海运费来收货。”一名中远海运下属的货代经理在微信上告诉《每日经济新闻》记者,相比高峰时期,欧美航线的海运价格已经少了五分之二。

◎经过长期调查,记者发现,海运价格下跌主要受货代报价走低影响,国内货代主动调低运价为行业回血提供了时间窗口。与此同时,释放有关“现价击穿长协”的“叫卖声”,进一步扩大了市场的悲观情绪,这其中存在着隐秘的价格链博弈。

每经记者 张韵 每经编辑 董兴生

往年三季度,集运市场已进入繁忙的圣诞备货期。但今年,时至8月底,欧美海上运价仍跌跌不休。这似乎透着一些不寻常的信号。

“从我个人感受来看,货量的确下降了,船东不满舱,所以会降海运费来收货。”一名中远海运下属的货代经理在微信上告诉《每日经济新闻》记者,相比高峰时期,欧美航线的海运价格已经少了五分之二。

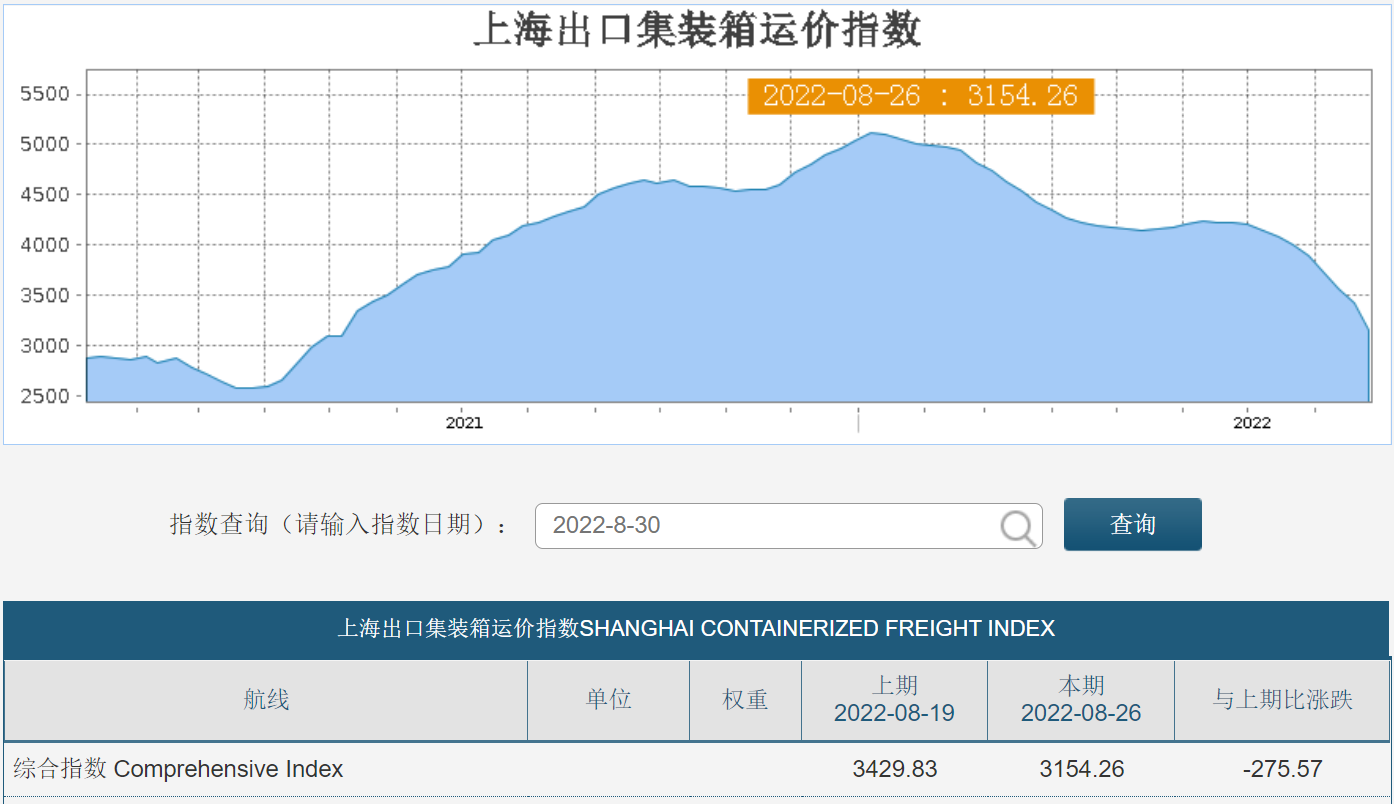

截至8月25日,德鲁里(Drewry)世界集装箱指数(WCI)连续第26周出现下降,最新一周综合指数较前一周下降4%至5985.53美元/FEU,比2021年9月的峰值低了42%。最新一期的上海集装箱运价指数(SCFI)较前一周下跌8.03%,创下疫情以来最大单周跌幅。

图片来源:网页截图

市场上船舶供不应求的现象有所改善,或许是运价从高位回落的主要原因。但在船公司看来,这种说法并不准确。

“货运量其实一直是比较平稳的,没有出现非常大的滑坡。今年公司的运价还是相对稳定,也没有出现大起大落的情况,更何况今年的长协价同比翻了2~3倍。”在中远海控(SH601919,股价14.41元,市值2318.79亿元)2021年年度股东大会上,记者听到了另一种声音。

这样的分歧从何而来?经过长期调查,记者发现,海运价格下跌主要受货代报价走低影响,国内货代主动调低运价为行业回血提供了时间窗口。与此同时,释放有关“现价击穿长协”的“叫卖声”,进一步扩大了市场的悲观情绪,这其中存在着隐秘的价格链博弈。

7月的上海外高桥码头酷热难耐,穿梭于集装箱码头与堆场间的货车,来来回回,发出隆隆的铁架碰撞声。

上海外高桥码头 图片来源:每经记者 张韵 摄

有“集卡小镇”之称的高桥镇,每天有数万集装箱来自全球的货物流通。港城路沿线的十余家大型物流堆场和集装箱仓库里,层层叠叠的重箱等待进港,货车一过,扬起的尘埃许久未散。

“收款240元。”张扬堆场办单处的收款机每隔几分钟便会发出一次语音提示,收款金额意味着这些暂落柜的停放天数大约在一周以内。

办单员告诉记者:“4、5月的时候,箱子动不动就放一两个月,现在滞留箱都已经出去了,6月后的货量流动挺平稳的,每天有上百个集装箱进出。”

8月30日,上港集团(SH600018,股价5.39元,市值1255.02亿元)在2022年半年报中谈到,受三月开始的新冠疫情影响,上海港的生产经营遭遇了前所未有的挑战。1-6月,公司母港集装箱吞吐量完成2254.5万标准箱,同比下降1.7%。

随着长三角企业复工复产的全面推进,上海港已逐渐补上了因疫情而落下的课。7月,上港集团母港集装箱吞吐量完成430.3万标准箱,创历史同期新高,同比增长16.2%,环比增长13.5%,日均吞吐量接近14万标准箱。1-7月,全港累计完成集装箱吞吐量同比实现正增长。

另一方面,8月2日,上海航运交易所在最新的“中国出口集装箱运输市场分析报告”中指出,从航线来看,7月,中国出口至美西、美东航线运价指数平均值较6月均出现下跌。

上海外高桥码头 图片来源:每经记者 张韵 摄

上海航运交易所就近期运价下跌现象向《每日经济新闻》记者作了书面解读:“近期,市场(船舶)供不应求的现象有所改善,市场运价高位回落。”其主要原因在于,一方面,班轮公司继续加大运力投放,而境外港口严重拥堵现象部分时段略有缓解,释放了些许有效运力;另一方面,俄乌冲突造成的大宗商品及能源价格上涨,推高了欧美等主要国家通胀水平,货运消费需求低于市场预期。

不过,航运巨头马士基在最新的市场报告中指出,亚太到北美7月下旬和8月的出口量预计将呈现上升趋势。在8月10日的一场线上直播中,马士基亚洲市场部负责人Norlyn表示,进入7月,大多数亚太出口贸易迎来到了夏季高峰期,工厂生产正在恢复,需求正在反弹,为运价稳定创造了有利条件。

据海关总署发布的数据,今年前7个月,我国商品贸易进出口总值23.60万亿元,同比增长10.4%。其中,出口总值13.37万亿元,同比增长14.7%,机电产品和劳动密集型产品出口总值均同比增长超10%。单月来看,7月我国进出口总值同比增长16.6%,延续了5月份以来的外贸增速持续回升态势。

中远海控副总经理陈帅此前也在2021年年度股东大会上表示,运价方面,市场供需关系整体稳定,装载率仍保持较高水平,市场运价依然坚挺。随着疫情得到控制,国内出口恢复叠加跨太平洋航线新年度合约开启,预计后续运价将逐步回升。

再看上海航运交易所上月披露的完整数据,7月,反映即期运输市场水平的上海出口集装箱运价指数(SCFI)平均值为4061.29点,较上月平均下跌3.8%。反映总体运输市场(含即期协议和长期协议)的中国出口集装箱运价指数(CCFI)平均值为3239.69点,较上月平均上涨0.4%。

从上述数据可以看出,长协价格为当期市场运价下跌起到了兜底作用。

不过,中远海控口中的“需求稳定”、“运价坚挺”似乎与上海航运交易所反映的数据并不相符。记者向双方了解原因,得到的答复是:SCFI编制所需运价信息采自中国出口集装箱运价指数编委会成员公司,有22家班轮公司委员和26家货主货代委员提供运价信息。CCFI则由22家商誉卓著、航线市场份额大的中外船公司提供编制所需的运价信息。

这意味着,7月向下浮动的运价主要来自货主货代的报价。上海航运交易所提到,航运市场存在着一定的牛鞭效应,相对而言,船东运价比较稳定,货代运价波动更为剧烈。

最新数据显示,8月26日,SCFI为3154.26点,较上周下跌8.03%,CCFI为2904.00点,较上周下跌3%。船公司对高运价的坚守似乎正在节节败退?

“我听到的说法是,船东用撤船来控制运价,让货主签订长约,这样可以延长他们的增长期。”在一家光学设备企业负责进出口事业部工作的沈姓负责人说,他在2016年做过关务,那个时候船期超准,后来换了一个同事做,运价天天涨,船期老不准。“我当时不能理解,去年再次接手关务后才发现,海运市场已今时不同往日。”

图片来源:摄图网_501676515

8月26日,Drewry披露的最新空白航次报告显示,在今年第35周~39周期间,747个预定航班中将有65个航次被取消,占比达9%,有55%的空白航次将发生在跨太平洋东行航线上。其中,2M、THE Alliance、Ocean Alliance三大联盟将分别取消22个、23个、8个航次。

有船东背景的海运公司高管黄海达在接受记者电话采访时,希望能消除一些外界的误解:“这不是撤船,业内叫空班,因为班期乱了,索性在港口多停几天对准下一个班期,以保证集运相关业务的正常开展。”

“若是2018年,大多数头部班轮公司的准班率都可以在90%以上,到今年,准班率达30%的班轮公司已经算是行业中的佼佼者了。”黄海达补充说,所以各个公司对班期调度在所难免,这并非完全意味着市场供求关系已经发生变化,“若是通过船东这种常规行为进行市场解读未必准确”。

不过,也有一些货主认为,由于北美地区通胀率高涨、失业率飙升,该市场货运需求不得不开始降温。随着有效运力不断释放,供需将逐步平衡,运价将面临越来越大的下行压力,“船东们一定会采取行动”。

黄海达向记者表示,船东端的供求关系和航线设置是根据长年以来的贸易流向决定的,如果单看欧美通胀影响,的确对全球总体运输需求有一定的抑制作用,但是集装箱运输是欧美人日常所需,库存总有一天会消耗殆尽,运输需求便会止跌回升。

有欧地线(欧洲-地中海)专家在接受记者采访时认为,船公司现在属于“家丑不外扬”,货量下滑有目共睹,前期是因为上海疫情,后期是因为欧美市场需求放缓,现在运价下跌就是最好的证明。

近日,沃尔玛宣布取消数十亿美元订单,沃尔玛CFO约翰雷尼在第二季度电话会议中表示,还需要几个月的时间来处理积压的库存。

有船东方则直言,从货代供求关系的视角,可以感知到的是订舱量与揽货量,一旦手中的货运订单变少,就会向市场传递“货少箱多”的信号,并开始大幅降价。这相当于告诉船公司,“你们提供的舱位多了”,从而倒逼船公司降价。

这是船东与货代长期存在价格博弈的底层逻辑。

按照前述沈姓负责人的说法,“7月的船期基本稳定了,运费也有可以谈的空间”。记者咨询了多位货代专员及高管,他们都一口咬定:“报价是随着船公司涨而涨,跌而跌,实际上就是船公司效益差了。”

但船东不服:“实际情况是,由于货代市场的价格下滑过快,货代与船东之间的价差被无限缩小,导致出现运价下跌的情况。”

记者翻阅了各大国际航运公司2022年第二季度财报发现,报告期内,马士基、ONE创下业绩历史新纪录,分别实现净利润86.21亿美元与54.99亿美元,同比分别增长130.1%、115%。马士基上调了全年盈利预期,公司首席执行官施索仁在财报中表示,受海运长约合同运价强劲、物流业务利润快速增长以及码头业务持续稳健表现的推动,第二季度取得了不俗业绩。

有关长约,中远海控副总经理陈帅在股东大会上表示,今年供应链持续受到冲击,使得货主更看重未来供应链的稳固,而非以前只看签约价高低。选择签长约的客户,认可船公司的服务和价格,也理解船公司成本在明显上涨。公司总经理杨志坚则表示,2022年长约价格为2021年的2至3倍。

图片来源:摄图网-500711835

以记者从一线了解到的真实情况为例,去年,每标箱2万美元的天价海运费其实是终端货代的报价,而船公司同期给大客户的运价为2000美元~5000美元不等。到今年,船公司将美线长协价从2000美元提高到了5000美元,欧线长协价从4000美元提到了8000美元。而货代的美线报价却从1.5万美元拦腰砍到7000美元,欧线报价从2万美元跌到1万美元,导致市场上出现“即期运价击穿长协”的热议声。

黄海达向记者说明了其中的门道:“中远海控的长协价是之前的2倍至3倍,这个数据涉及两种客户,对于长期合作且保证双向物流的大客户而言,长协价是之前的2倍;对于初期合作且货量较小的客户,可能给到的长协价就是之前的3倍,所以翻3倍的长协价更接近于即期运价,而大客户的签约价其实还远远低于现价。”

尽管各执一词,但现实是,运价可以大涨,但似乎不会大跌,因为市场化竞争早已教会企业如何让赚钱变得可持续。

6月23日,《每日经济新闻》记者在参加华贸物流(SH603128,股价9.22元,市值120.73亿元)股东大会时,曾与公司董秘于永乾有交谈,他的观点是:“我一直认为签长约是个伪命题。”

“你觉得协议之所以能够履行,是咱俩讲诚信还是什么原因?”于永乾问。

“运价太高才签的。”

“不是,是因为双方都有履约的能力。”于永乾说,价格是根据货量供需关系来定的,“要是运价降到2000美元还会有公司履约吗?”

于是,运价一跌,市场上就出现了“大量客户开始考虑重新谈判合同,甚至不惜违约”的声音。

一位航运上市企业投关代表在电话中向《每日经济新闻》记者表示,实际上客户不太会毁约。“非常多的客户与我们有十几二十年的合作历史了,不会纠结于一年的约价要求毁约,而且现在撕毁合同,到了圣诞前的运输旺季时,舱位谁给他?运价怎么批?”

上述人士表示,对于与船公司紧密合作的大客户,双方合作建立在互惠互利、互相谅解的基础上。在上海疫情期间,公司也尽可能帮助货主免去了滞留箱的堆存费,所以商业中也有友谊,不是冷冰冰的一纸合约。

如今,全球客户都对供应链的稳定性和韧性提出了更高的要求。8月11日,安永大中华区数字化供应链与智能制造咨询服务合伙人陈啸风在视频会议中接受记者采访时表示,供应链的韧性强调的是企业应对突发事件的敏捷度和柔性。货代和航运是离不开的,行业中的领军者已经在推动货代行业的数字化标准和行业生态平台的建设。

退一步说,航运界网副主编马晖告诉记者,其实大客户不在乎是否击穿,他们更看重船公司服务的可靠性,因为现在的准班率很差。“比如去美西,还是要选择大公司,跨太平洋航线的新玩家、小船公司靠泊都费劲,只能排队,而大公司,在不同的码头都有持股,相对等待周期会小一些。

如此说来,中远海控是否被市场错估?

今年上半年,中远海控实现净利润约647.16亿元,其中二季度再创单季度盈利峰值,与之相背的是,其股价表现自年初起持续疲软,跌去了约30%。

或许是海运景气度将要见顶的预期,让中海远控的股价同比表现疲软。“如果我们将运价的观察时间拉长,节节创新高的运价的确不可持续,现在海运价格也不是按照成本来定价,各大公司处于全球范围内的市场竞争之中。归根到底,问题的核心是运价回归正常需要多久。”黄海达表示。

现阶段,通胀与罢工,更像海运市场的两个“定时炸弹”。

就在美国总统拜登6月指责船公司是美国通胀刷新40年纪录的元凶时,总部在丹麦的马士基立刻就美国港口拥堵问题隔空“回怼”。

8月1日,达飞向法国所有客户降费750欧元/FEU,原因是他们也受到了法国政府施压,被要求利用部分利润帮助法国消费者应对通胀。黄海达表示,

其实达飞这一做法的背后原因是避免被征收暴利税,法国政府为了降低人们的生活成本,只能让货运的中间环节降价。

陈啸风预测,2022年下半年,供应链的压力会比前几个月更加持久,供应链的复杂度在增加,地缘政治的影响似乎在进一步放大这些压力。

根据克拉克森研究公司的最新数据,7月集装箱船的港口拥挤指数创下新高,全球集装箱船队约有37.9%在港,相当于37.9%的集装箱船运力滞留在港口。“这一现象与欧美港口的罢工潮是有关系的。”陈啸风认为,7月,洛杉矶、奥克兰、长滩的美西三大港口连续爆发了客卡车司机大规模罢工抗议事件,“这增加了集装箱在港口的停滞时间,使拥堵情况日益恶化”。

在8月10日的直播中,马士基亚洲市场部负责人Norlyn也提到,在跨太平洋地区,北美港口拥堵状况仍在恶化,导致一些航次错班,预计这将使有效的运力继续受损。

对于后市的判断,上海航运交易所也表示,境外港口的严重拥堵现象并未得到解决,集装箱运力损耗仍将是影响航运市场供求关系与市场运价波动的主要因素之一。此外,新冠疫情形势复杂多变、俄乌冲突的地缘政治,能源、粮食供应格局调整下的通货膨胀压力等,都对外贸货运需求造成较大的不确定性。

上海外高桥码头 图片来源:每经记者 张韵 摄

另一方面,下半年,在传统圣诞货运旺季期间,我国外贸出口集装箱运输量有望继续保持增长态势,对航运市场运价起到一定的支撑作用。

“下半年,在班轮公司继续增加运力投入的情况下,主要航线市场运价较大可能出现高位震荡回落的现象,但不排除突发事件影响对市场造成异常波动。”上海航运交易所指出。

在这样的复杂环境下,陈啸风做了一个并不乐观的预期。他以海运物流为例,这种外部环境对国际贸易甚至全球供应链带来的影响在短期内难以平复,“会延长到2022年底,甚至到2023年”。陈啸风人物,企业需要密切关注外部环境变化的蛛丝马迹,全面审视国际因素带来的影响,以及相应的次生影响,从新市场、新客户、新产品、新资源等角度寻找一些突围机会。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。