西安经发集团此前仅有唯一股东西安经发控股,这是西安经发集团成立20多年以来,首次有新股东入场,有意思的是,建信投资是国内首家市场化债转股的专业机构。

这背后或与西安经发集团日益高企的债务有关,由于其有息债务和短期债务攀升,其面临较大的偿债压力,公司亦发新债还旧债,或暗含风险和隐忧。

每经记者|张静 每经编辑|贺娟娟

地方城投平台的经营和债务问题一向是大众关注的焦点。

粉巷财经(ID:nbdfxcj)注意到一则股权变动,西安经济技术开发区管理委员会(以下简称“西安经开区”)下属城投公司西安经发集团有限责任公司(以下简称西安经发集团)近期发生股权变动,建信金融资产投资有限公司(简称“建信投资”)以非公开协议方式向公司增资,最终持股4.76%。

西安经发集团此前仅有唯一股东西安经发控股,这是西安经发集团成立20多年以来,首次有新股东入场,有意思的是,建信投资是国内首家市场化债转股的专业机构。

我们发现,这背后或与西安经发集团日益高企的债务有关,由于其有息债务和短期债务攀升,其面临较大的偿债压力,公司亦发新债还旧债,或暗含风险和隐忧。

根据西安经发集团的发债相关信息披露,去年底同意建信投资以非公开协议方式向公司增资,增资后,公司注册资本由80亿元增加至83.9995595328亿元。

也就是说,建信投资近4亿元给西安经发集团注入注册资本金,从而获得4.76%的股权。值得注意的是,此番西安经发集团股权变化前公司唯一股东为西安经发控股(集团)有限责任公司。

工商资料显示,西安经发集团成立于2001年9月5日,20多年来为国有独资企业,为何会于近期发生股权变动,并引进建信投资?

这里有必要介绍下建信投资的背景,公开资料显示,其在供给侧结构性改革背景下顺势而生,是中国建行全资设立的一级子公司,注册资本金270亿元,于2017年7月获批成立,8月2日在北京正式揭牌,是全国首家获批筹建和开业的金融资产投资公司,主要从事市场化债权转股权及配套支持业务。

图片来源:西安经发集团官网

而债权转股权,是指债权人以其依法享有的对在中国境内设立的有限责任公司或者股份有限公司的债权,转为公司股权,增加公司注册资本的行为。

据此,业内金融人士表示,西安经发集团的这次股权变更,或为建信投资对西安经发集团的债权转股权。如果是一则股权变更的消息,倒也平常,但作为地方城投这样较为特殊且关注敏感的平台,以上的变动,引起了粉巷财经的关注。

粉巷财经注意到,近期西安经发集团还披露过如是公告,根据未经审计的财务数据,截至2021年末,公司借款余额为147.22亿元,本年度累计新增借款52.69亿元,占公司2020年末净资产的55.16%,超过20%。

这则披露意味着,债券发行人(西安经发集团)当年累计新增借款或对外提供担保超过上年末净资产的20%,依据《公司债券发行与交易管理办法》第四十五条规定,属于发行人应当及时披露债券存续期内发生可能影响其偿债能力或债券价格的重大事项。

而中诚信国际亦在评级报告中提醒,近年来西经发集团财务杠杆水平持续高企,且短期债务规模有所上升,公司面临较大的偿债压力,2021年新增借款将进一步加重公司债务负担。

值得注意的是,粉巷财经查询发现,多家引入建信投资的公司披露原因称,引入投资者对公司子公司进行增资,有利于降低公司资产负债率、优化资本结构。减少公司财务费用、不会形成资金占用和新增对外担保。

西安经发集团股权的变动,发债期间的公告披露,背后均透露着一个信号,即公司的债务问题。我们发现,作为西安经开区的城市建设运营平台,西安经发集团近年内负债水平持续高企,并通过发行新债来偿还旧债。

我们都知道,城投公司属高杠杆经营,负债规模往往较大,滚债压力加大将拖累信用资质并隐含各种风险。粉巷财经以有息债务,短期债务,短期债务/总债务,负债率,现金流,货币资金等指标来分析西安经发集团的债务情况。

近几年,西安经发集团的有息债务持续攀升,2018年为70.73亿元 ,2019年61.16 亿元,2020年为102.91 亿元 ,到了2021年3月末达到130.11 亿元。

分析债务规模,中诚信国际2021年度跟踪评级报告指出,公司总债务主要来自长期借款(要为保证借款、抵押借款等)、长期应付款(主要为债权融资计划、政府专项债)等长期债务的增加,同时随着部分债务陆续到期,一年内到期的非流动负债规模亦有所上升。

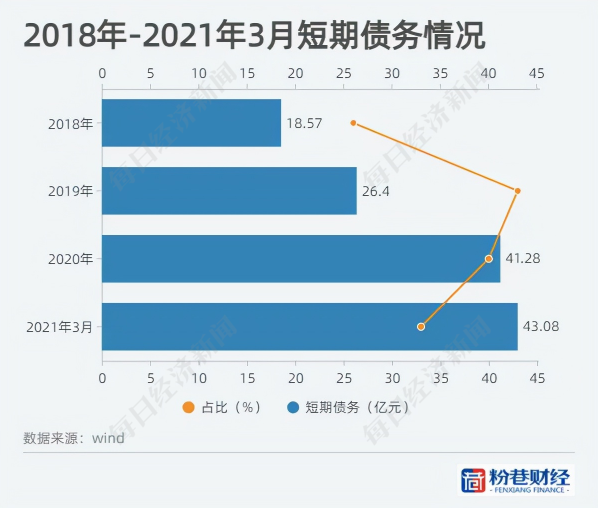

短期债务方面,西安经发集团2018年-2020年短期债务分别为18.57亿元、26.40亿元、 41.28 亿元,2021年3月末则为43.08亿元,短期债务规模呈现非常明显的持续上升趋势,而其占总债务的比重2018年-2020年分别为0.26、 0.43 、0.40,2021年3月末为0.33,处于较高水平,公司面临的较大短期偿债压力。

负债率来看,公司2018年为86.97 % ,2019年77.24 %,2020年为65.13 % ,2021年3月为65.37 %,财务杠杆水平同比有所降低,粉巷财经注意到,此得益于权益规模的上升,即增加注册资本,比如2019年公司注册资本从14亿元增加到31亿元,2020年,则从31亿元增资到80亿元。

同时,随着公司在市政、景观绿化等工程及房地产板块投资力度加大,导致公司的现金缺口进一步扩大,2018年西安经发集团经营活动净现金流为21.58亿元,2019年为-4.52 亿元,2020 年公司经营活动净现金流仍然为负,扩大至25.41 亿元。

关于债务高企情况,中诚信国际评级报告分析称,从偿债指标来看,随着利润总额的稳步上升,2020年公司 EBITDA 小幅增至6.14亿元,依然可以有效覆盖利息支出,但由于债务规模攀升,其对债务本金的保障能力大幅弱化;同期,经营活动金流仍呈净流出,依然无法覆盖债务本息。

此外,公司短期债务规模持续上升影响,2020年末货币 资金对其覆盖倍数降至0.61 倍;2021年3月末随 着货币资金的增加,该指标回升至0.97倍,但货币资金依然无法对短期债务形成足额保障。

而根据最新的数据统计,截至2021年9月末,公司总负债规模增长35.28%至241.42亿元,其中短期借款、应付票据和一年内到期的非流动负债合计达 56.06 亿元,较上年末增长 35.78%,货币资金仍不能完全覆盖短期债务规模,公司短期偿债压力较大。同期末,公司资产负债率为 69.28%,较上年末增加了 4.15 个百分点,财务杠杆水平较高。

2021 年1~9月,公司营业收入为37.35亿元,较上年同期增长27.95%,同期营业利润为1.61亿元,较上年同期增长37.67%,公司盈利能力有所增强。

中诚信国际关注称,近年来西经发财务杠杆水平持续高企,且短期债务规模有所上升,公司面临较大的偿债压力,2021年新增借款将进一步加重公司债务负担。

值得注意的是,西安经发集团发行的债券“20 西经发 MTN001”,募集资金2.00亿元,用途是用于偿还公司有息债务。

城投企业具有特殊性,其经营状况和自身的盈利情况有关,也和背后平台,即政府影响有关。

政府影响一般体现在来自地方政府的应收账款/总应收账款和营业外收入(政府补助)两个方面,前面的指标衡量平台在当地多大程度参与地方建设,政府收入是否具有可持续性,后者衡量政府对平台的投入和支持力度。

西安经发集团是国家级开发区西安经开区的下属重要城投平台,政府对平台的影响,则与开发区的经济与财政实力密不可分。

值得注意的是,据媒体报道,日前商务部公布国家级经开区综合发展评价榜单,西安经开区位列第21位,比2020年下降6个名次,比2019年下降10个名次,连续两年排名下滑。被指发展速度明显变慢,在西安同城开发区竞争中“掉队”明显。

图片来源〡西安市经开区官网

西安经开区定位于引领建设大西安“万亿级工业大走廊”,主要规划布局汽车、高端装备制造、军民融合、总部经济和现代金融业、消费品制造、战略性新兴产业、现代服务业、能源加工业等“千亿级”产业集群。

分析西安经开区的经济实力,2020 年,其实现地区生产总值 894.67 亿元,同比增长 3.0%, 增速略有放缓。2019年,全区生产总值(GDP)864.19亿元,同比增长5.5%。如果以近两年GDP平均增速来衡量,其发展速度确实谈不上快。

再看西安经开区的发展潜力,以固定资产投资增速来衡量,其下降趋势更为明显。2017年西安经开区固定资产投资744.36亿元,增长13.1%;2018年固定资产投资增长率仅为0.1%;2019年全社会固定资产投资429.52亿元,固定资产投资增长率降到-19.9%,比西安市的平均水平(1.1%)低了20个百分点,在西安市8个开发区中排名最后。

定位于工业大走廊的西安经开区,近几年在工业发展速度上表现欠佳。2017年西安经开区工业总产值4427亿元,其中规模以上工业总产值1760.1亿元,增长23.8%;而2020年规上工业总产值为1636亿元,比2017年减少124.1亿元,下降7.1%。

财政实力上,西安经开区2019年一般公共预算收入41.1亿元;2020 年,经开区实现一般公共财政预算收入 41.43 亿元, 同比增长 0.8%;税收占比为 86.27%, 同比下降 3.32 个百分点。

据西安经发集团的财务数据,与政府业务相关的公共服务行业收入是公司的主营收入之一,2018年-2020年收入分别为11.59亿元, 14.00 亿元,15.66亿元,可以看出增长幅度明显收窄。

每日经济新闻.粉巷财经就以上债务问题向西安经发集团发去采访提纲,但截至发稿前未收到对方回复。

粉巷财经原创内容,未经授权,禁止转载!

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。