以经纪业务为例,近年来,传统经纪业务逐渐向财富管理转型成为行业的一大趋势。相比有着明显周期属性的传统经纪业务,财富管理业务业绩相对稳定,有望帮助券商摆脱以往主要收入与市场表现一起“冷暖交替”的状况。

每经记者 王海慜 每经编辑 吴永久

2021年以来,尽管市场的整体涨幅有限,但A股市场的交投热度相较过去两年却有增无减,大周期、光伏、新能源车等热点行业年内的赚钱效应较为显著,电力、建筑央企等板块年内也在“沉默中爆发”,此外,科技、军工板块等赛道股还时不时有抢眼的表现。

在结构性行情向纵深演绎的背景下,2021年7月21日至9月29日,沪深两市单日成交额连续49个交易日突破万亿元,创下了A股有史以来的最高纪录。有分析认为,随着A股整体规模的不断扩大、各路增量资金的积极涌入,单日成交额近万亿的水平在未来可能会成为一种常态。

虽然单日万亿左右水平的成交额有望稳住券商传统经纪业务基本盘,不过行业的转型仍然势在必行。2019年以来,随着资本市场全面深改推进,券商行业进行了结构性调整,各项传统业务实现了转型增效,收入结构发生变化。以经纪业务为例,近年来,传统经纪业务逐渐向财富管理转型成为行业的一大趋势。相比有着明显周期属性的传统经纪业务,财富管理业务业绩相对稳定,有望帮助券商摆脱以往主要收入与市场表现一起“冷暖交替”的状况。

2021年以来,A股日均成交量再创新高,两融余额也持续提升。

据海通证券非银团队统计,2021年9月单月日均股基交易额创历史新高,达15102亿元。而截至10月中旬,2021年以来日均成交额11024亿元,相对于2020年的8921亿元增长了24%。

自2013年部分券商通过互联网手段打响佣金战以来,境内券商传统经纪业务的佣金率持续下滑。据海通证券非银团队统计,2008年行业平均佣金率为 0.166%,2012年下降到0.081%,2021年上半年下降至0.025%。

经纪收入占比亦随之大幅下滑,由2008年的71%下降至2021年的25%。然而,不可否认的是,目前经纪业务仍然是证券公司维系经营的基本盘。

以2021年以来日均股基成交额11024亿元,行业平均0.025%的佣金率计算,券商行业每天单向的经纪业务佣金收入为2.76亿元,双向的经纪业务佣金收入可达5.52亿元。

值得一提的是,2021年7月21日至9月29日,沪深两市单日成交额连续49个交易日突破万亿,而这也创下了A股有史以来的最高纪录。

而此前,A股历史上单日成交额连续破万亿持续时间最长的纪录诞生在2015年,2015年5月8日至7月8日,A股曾有连续43个交易日单日成交额破万亿。

进入10月份后,虽然两市单日成交额连续破万亿的步伐有所停歇,不过截至10月22日,整个10月除了两个交易日单日成交额跌破9000亿之外,其余的交易日单日成交额都在万亿上下,市场交投的活跃度仍然在历史高位。

与此同时,另外一个反映市场热度的指标——两融余额,今年来也不断刷出新高。据Choice数据统计,今年9月以来,沪深两市单日平均的两融余额接近1.9万亿,逼近2015年6月创下的单日平均两融余额2.2万亿的历史最高水平,而去年一季度两市单日平均两融余额仅为1.1万亿元。

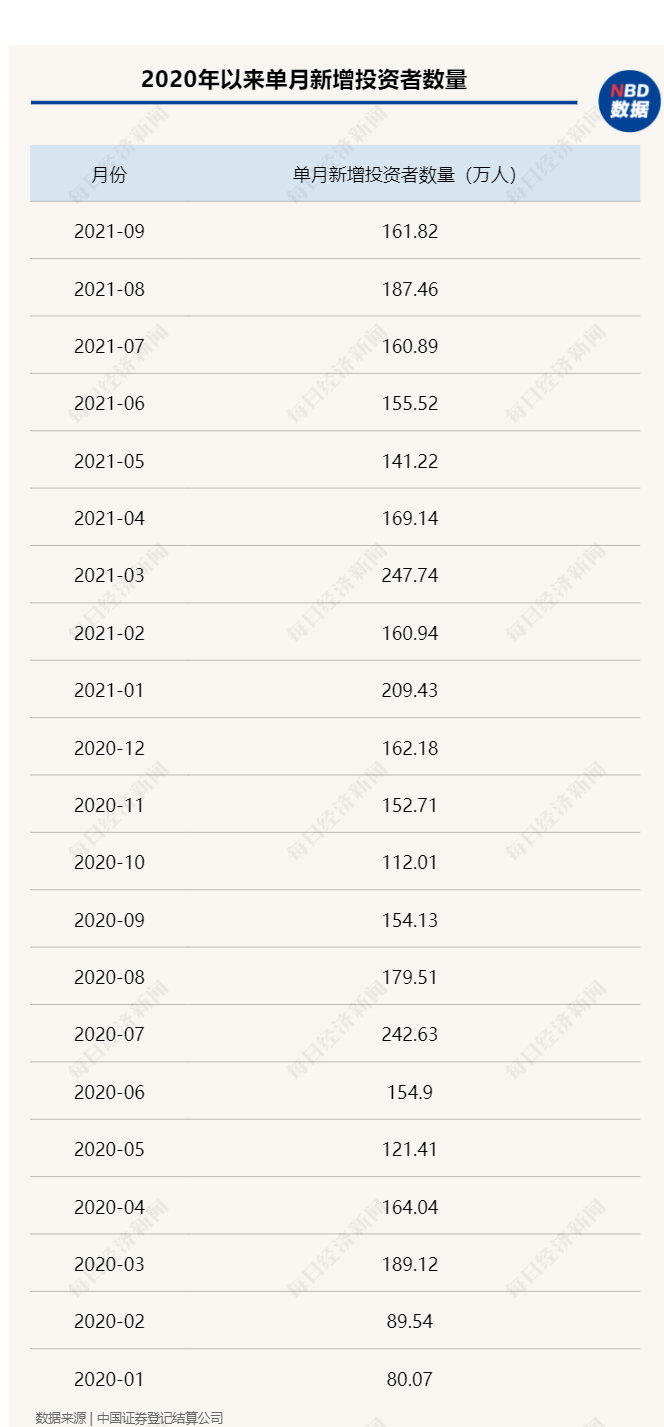

在市场交投持续活跃的背后,是“源头活水”的不断涌入。来自中国证券登记结算公司的数据显示,自2020年3月以来,新增投资者数量已经连续19个月破百万。其中今年1~9月,市场累计新增投资者数量达1594.2万人,同比增长15.9%。

而另一方面,据国盛证券非银团队统计,今年上半年绝大部分上市券商经纪业务的机构客户占比呈现提升趋势。从过往来看,东方证券、中信证券、兴业证券等经纪业务机构客户占比排名行业前列的券商在熊市中抵御风险的能力更强。

虽然持续活跃的成交量仍然能为券商行业带来可观的佣金收入,不过行业也清醒地认识到,业务模式“去通道化”已成为不可逆转的大趋势。

就券商传统经纪业务而言,自2002年实行佣金费率浮动制以来,证券行业佣金率不断下滑,2021年上半年经纪业务佣金率已下滑至 0.025%。由于佣金率持续维持在底部(且仍有下行的可能),券商经纪业务收入占比不断降低,转型成为每家券商都不可回避的问题。

据统计,2020年,券商行业净利润同比增长28%,同期市场交易量增长63.4%,两市融资融券余额增长58.84%,券商业绩表现不及市场整体交易量的增长。对此,有机构分析认为,背后的原因在于,传统业务的转型升级使券商业绩对市场环境的敏感度降低。

海通证券非银团队近日在研报中指出,从券商的业务分类来看, 主要分为5个大类别:经纪、投行、自营、资管、资本中介业务。2019年以来,随着资本市场全面深改推进,券商行业进行了结构性调整,各项传统业务实现了转型增效,收入结构发生变化,经纪业务逐渐向财富管理转型(收入由以交易量为基础的佣金制转变为代理销售金融产品、证券投资咨询业务和服务客户交易),投行业务专业化程度提升(业务重心由定价发行转移至全产业链服务),资管业务“去通道化”(收入由通道业务为主转变为以主动管理为核心)。

2017年起,国内券商开始发力财富管理业务。当前,券商行业的财富管理业务的主要形态是向客户提供金融产品代销、投顾等综合金融服务。

经过这些年的财富管理转型,目前行业内已经跑出了一些打着“财富管理”烙印的券商。相比有着明显周期波动的传统经纪业务,财富管理业务收入主要来源于金融产品的代销收入、投顾咨询费和资产管理费,业绩相对稳定,可以帮助券商逐步走出主要收入与市场表现一起“冷暖交替”的尴尬境地。

据国盛证券非银团队统计,2021年上半年41家上市券商代销金融产品净收入共计80.17亿元,同比大幅增长130%。上半年代销金融产品业务在总收入中的占比提升至2.6%,在经纪业务收入中的占比提升至13%。

而在业内人士看来,随着券商行业传统业务结构转型的不断深化,行业有望在未来逐渐摆脱过去“靠天吃饭”的市场印象。海通证券非银团队分析认为,随着券商各项传统业务升级调整,包括经纪业务向财富管理转型,投行专业性加强,资管通道业务被逐渐剔除,自营非方向性业务增加(当前券商自营的投资方向以固收为主)等,券商“靠天吃饭”的被动局面出现扭转。首先,由于不论市场如何变化,投资者都保有财富管理需求,存量稳定,经纪业务收入确定性将大大增强;此外,因券商资管逐渐向主动管理转型,对资产的投资管理能力也将显著增强。因此在市场行情波动下,券商业绩表现更加平稳,对市场环境的敏感度会有所降低。

与此同时,近年来,行业内的多家券商还纷纷通过再融资的方式提升用资产负债表服务机构客户的能力。

Choice数据统计显示,2020年以来,总共有国海证券、天风证券、山西证券、国元证券、东吴证券、招商证券、华安证券、红塔证券8家券商完成配股,这些券商的配股募资金额合计487.56亿元。今年以来,还有多家券商发布了配股计划,包括中信证券、兴业证券、东方证券、财通证券、东吴证券等。

据统计,2020年以来,国联证券、湘财股份、浙商证券、天风证券、西部证券、中信建投、南京证券、中信证券等13家券商完成了定增计划,合计募资939.5亿元。而从这些券商发布的再融资计划来看,其募集资金投向大多是以资本中介、投资交易等为代表的客需类业务。

另外,值得注意的是,2019年来,券商利润集中度持续反弹,大券商在行业转型中的相对竞争优势依然稳固。据海通证券非银团队统计,近年来净利润前十大券商在行业中的份额不断提升,母公司口径净利润占比从2014年的46%增长至2018年的72%。在经历了自营业务占比增加导致的集中度下滑后,2019年来券商集中度再次显现出上升趋势,2021年上半年前十大券商集中度反弹至64%。 预计在未来一段时间内,证券行业的竞争格局将加剧,在券商不断试点衍生品、海外、创新业务的背景下,大券商有望凭借自身底蕴及资源优势形成“马太效应”。

封面图片来源:摄图网_300314596

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。