◎今年前三季度,A股首发上市公司数总共达到372家,较去年同期大幅增长26.53%;372家公司首发募集资金总共达3768.41亿元,同比增长5.93%。

◎事实上,自从中芯国际(688981,SH)在A股成功上市后,港股回A的节奏在近期似有加快的迹象。

每经记者|王琳 每经编辑|张海妮

9月,A股IPO市场共迎来62家公司首发上会,同时有54家公司IPO被受理,IPO节奏较前几个月明显加快。而具体到过会情况,有54家公司过会,6家公司上会被否,整体过会率下降至了87.10%,被否公司数创出年内新高。

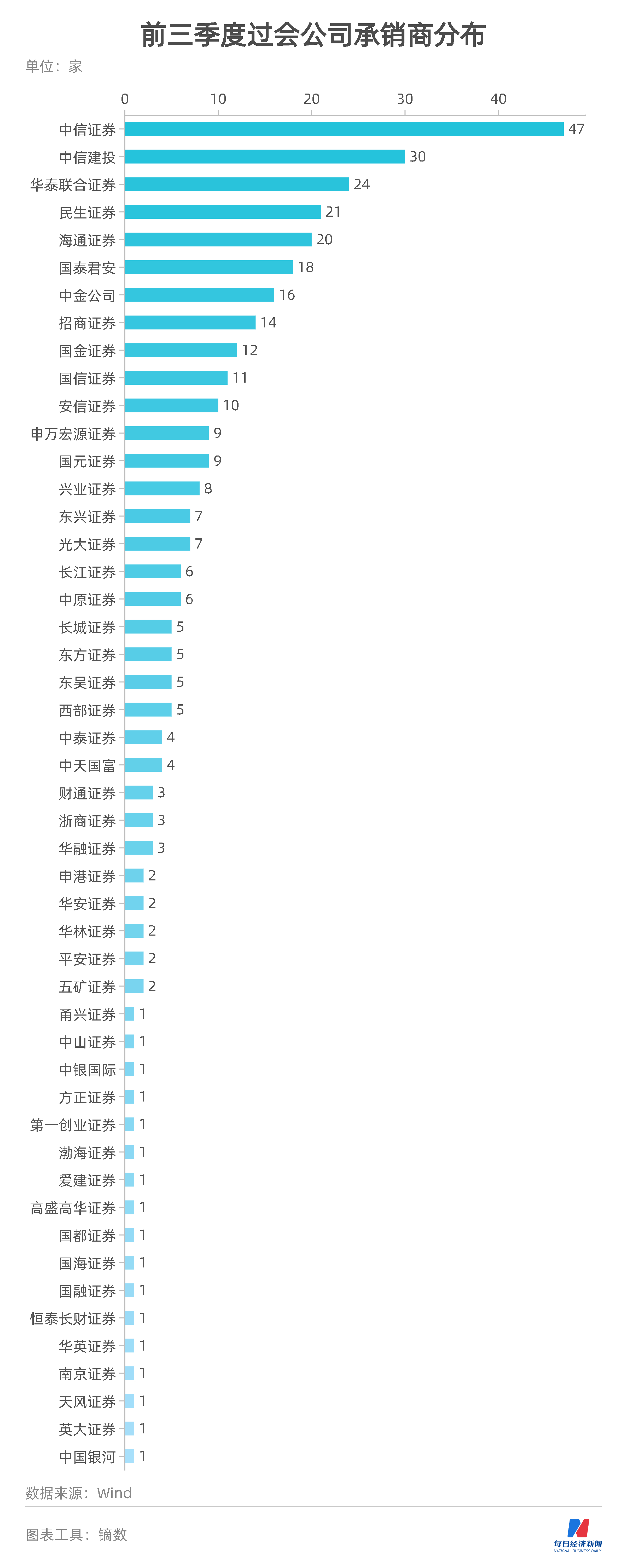

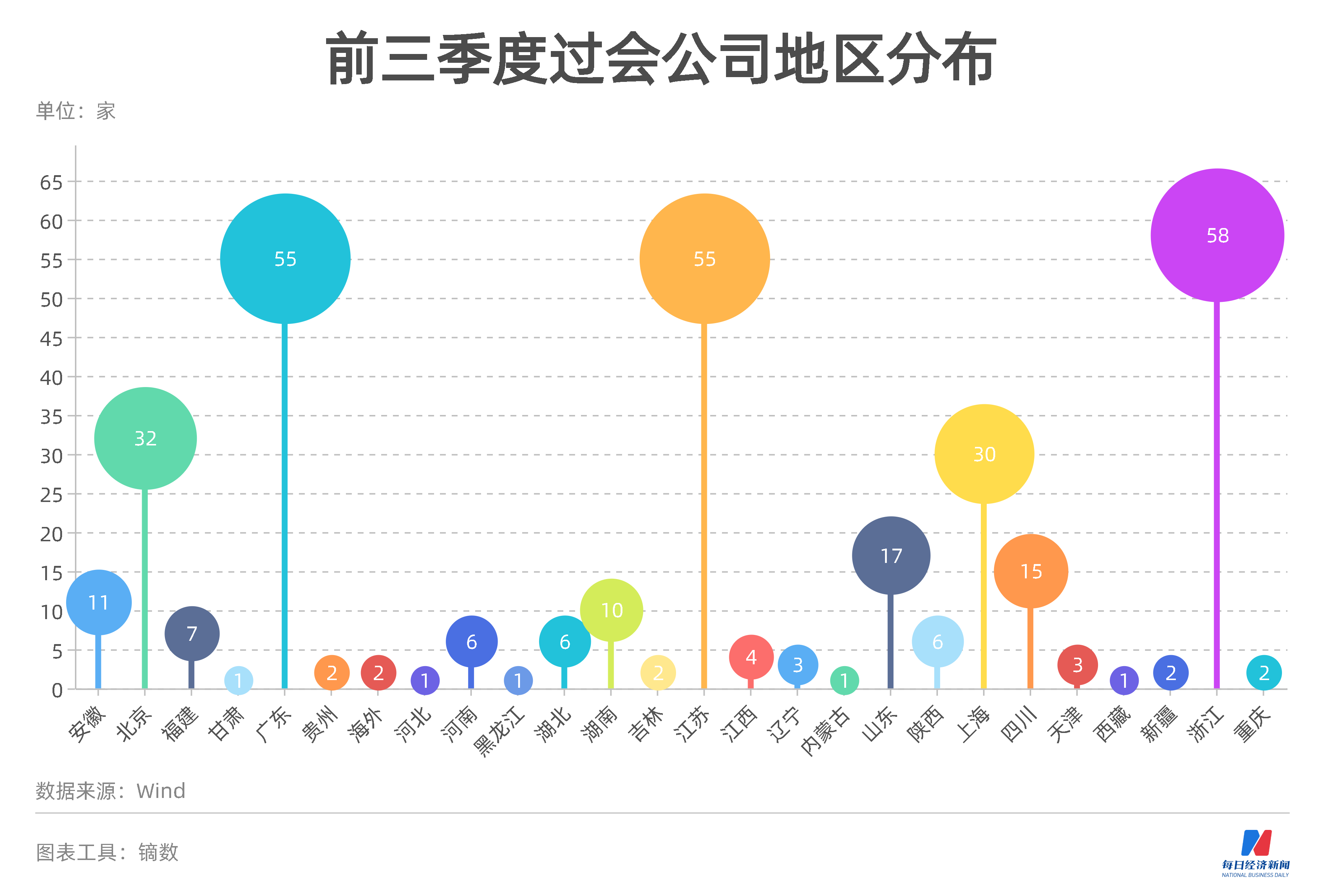

而回顾前三季度,A股IPO整体过会率为89.28%,稍低于90%。从承销券商分布来看,中信证券、中信建投、华泰联合证券等成为大赢家;而从IPO过会公司的地区分布来看,山西等6地年内IPO公司过会数仍未实现0的突破。

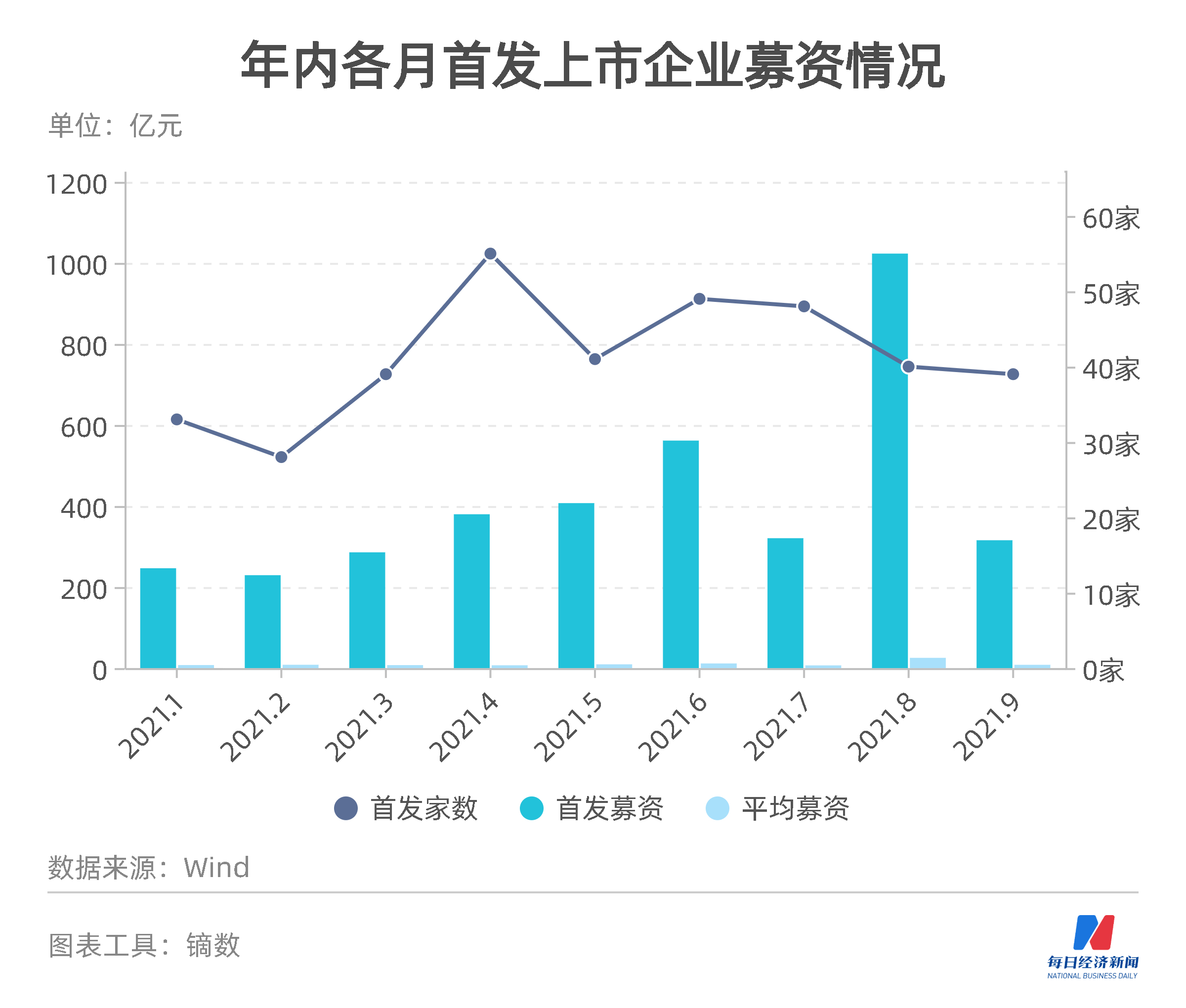

从IPO首发及融资情况来看,前三季度,A股首发上市公司数总共达到372家,较去年同期大幅增长26.53%;372家公司首发募集资金总共达3768.41亿元,同比增长5.93%。截至9月30日,年内首发上市的公司中,股价跌破发行价的公司数已升至30家。

此外,随着近期中国电信(601728,SH)、中国能建(601868,SH)纷纷回A,以及联想集团(00992,HK)等申请回A,港股公司回A的步伐似乎有所加快。某券商的投行业务负责人向《每日经济新闻》记者表示,A股市场的一些特征,使得其一直以来都对海外上市公司的回归具有吸引力。而香颂资本执行董事沈萌则认为,近期港股回A提速的现象,也与国内外经济环境及政策环境有关。

今年9月,A股市场总共有62家公司上会,其中54家公司过会,整体过会率为87.10%,再度下降至90%以下。在过会公司中,拟上市沪深主板的公司为9家,注册制下IPO公司45家。

在未过会的8家公司中,吉凯基因等6家公司上会时被否,这也是今年以来首发上会被否数最高的一个月;思科瑞、才府玻璃2家公司则是被暂缓表决。

从拟上市科创板的19家过会公司来看,除了尚未开展实际销售,无销售收入的海创药业、亚虹医药两家公司外,研发费用率超过10%的公司有12家,占比约7成,这也是连续第4个月半数及以上科创板过会公司研发费用率超过10%。整体来说,科创板过会公司的研发实力较强。

具体来看,9月科创板过会公司中研发费用率最高的两家公司均来自生物医药行业,为迪哲医药和迈威生物,其研发费用率分别达到1583.15%和10964%;而最低的几家公司则包括晶科能源和三一重能,研发费用率分别仅为2.10%和4.96%。

从IPO节奏来看,一方面,9月与今年1月的首发上会公司数持平,并列成为年内上会公司数最高的月份;另一方面,9月总共有54家公司IPO获受理,较7月和8月受理公司数大幅提升。

把时间线拉长至今年前三个季度来看,总共有373家公司首发上会,其中333家通过,20家未通过,11家暂缓表决,9家临时取消审核,整体过会率为89.28%。

今年前9个月,从过会公司的承销机构看,中信证券、中信建投、华泰联合证券、民生证券和海通证券位居前列,分别对应47家、30家、24家、21家和20家公司过会,成为承销机构中的大赢家。

从过会公司的地区分布来看,今年前9个月,浙江、江苏、广东的过会公司数继续稳坐前三,分别为58家、55家和55家,三地过会公司数总和仍旧占据整体数量的一半。而与此同时,仍有宁夏、青海、海南、广西、云南、山西6地年内没有IPO公司过会。

从今年前9个月首发过会公司所属的行业分布来看,“计算机、通信和其他电子设备制造业”“专用设备制造业”“信息传输、软件和信息技术服务业”“化学原料和化学制品制造业”和“医药制造业”是过会公司的主要来源行业,分别有45家、34家、34家、30家和22家公司成功过会。

9月,有39家公司在A股首发上市,其中,创业板和科创板首发上市公司数分别为22家和10家,主板首发上市7家。上述39家公司总共首发募集资金315.51亿元,平均每家募集资金额为8.09亿元。

具体来看,首发募资额最高的几家公司包括时代电气和维远股份,募资金额分别为75.55亿元和40.65亿元,最低的上海艾录募资金额则仅有1.61亿元。

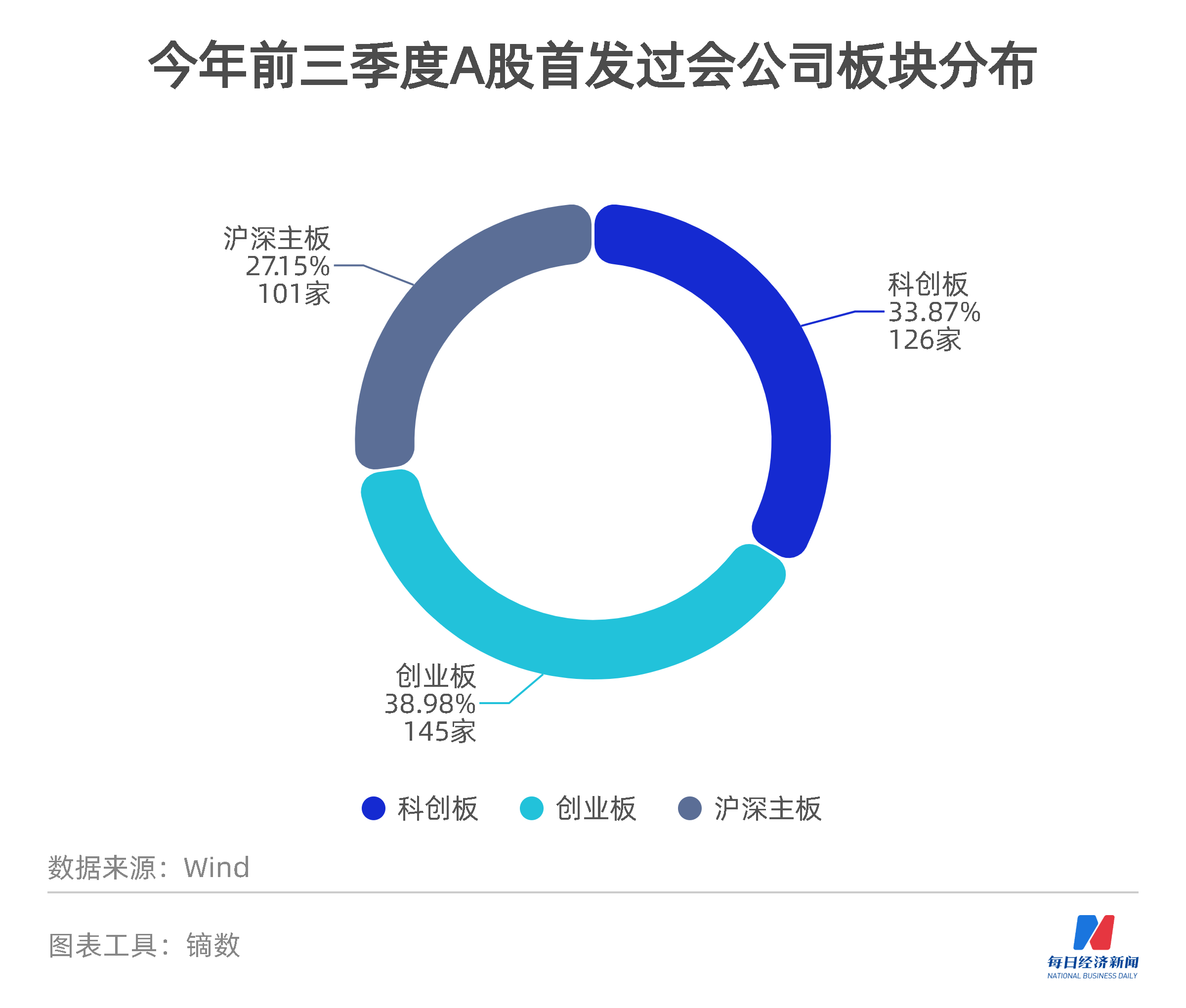

从今年前三季度来看,A股首发上市公司数总共达到372家,较去年同期的294家大幅增长26.53%,其中,创业板和科创板首发上市公司数分别为145家和126家,主板首发上市101家。

上述372家公司总共首发募集资金3768.41亿元,较去年同期的3557.38亿元同比增长5.93%,平均每家募集资金10.13亿元,较去年同期的12.10亿元下降16.28%。

与此同时,在9月首发上市的39家公司中,有22家实际募集资金金额低于预计值,比例达到56.41%,较8月份的42.5%有所上升,这些“募不满”的公司全部来自于注册制下的创业板和科创板。

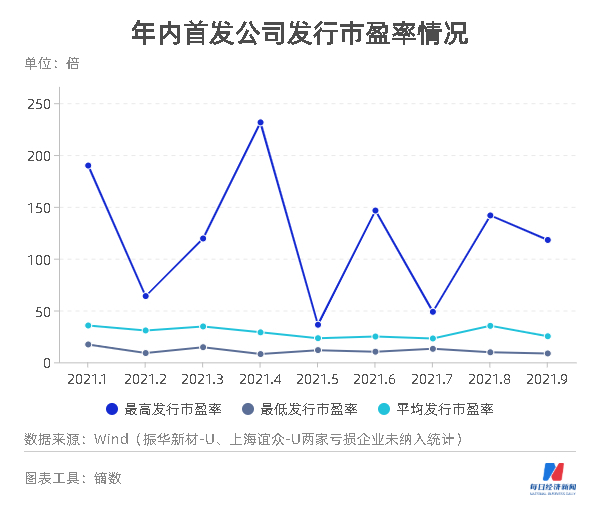

而从首发上市公司的发行市盈率(摊薄,下同)来看,9月份的平均发行市盈率为25.16倍。最低发行市盈率为8.58倍,来自医药制造业的博拓生物(688767,SH);最高发行市盈率为118.05倍,来自电子元件行业的宏微科技(688711,SH)。

值得一提的是,上述22家“募不满”公司的平均发行市盈率仅为17.74倍,远低于全部39家公司的平均发行市盈率25.16倍。也就是说,发行市盈率更低的首发公司,反而越不易募集足够的资金。

此外,以9月30日收盘价(后复权)为标准,今年以来首发上市的公司中,股价跌破发行价的公司数已升至30家,占到全部首发上市公司数的8.06%。从板块分布来看,来自主板市场的有15家,刚好占一半,而来自科创板和创业板的分别仅有2家和13家。从行业分布来看,破发的公司主要来自于工程建设、园林工程等传统行业。

回顾今年前三季度,8月份上市的中国电信,成为A股市场年内融资额最高的IPO公司,其首发募资金额达到541.59亿元,而中国电信可以算是近期港股回A的典型代表。

事实上,自从中芯国际(688981,SH)在A股成功上市后,港股回A的节奏在近期似有加快的迹象。

就在上月,9月26日,中海油在港股市场发布公告披露,拟申请A股发行上市。9月28日,中国能建通过换股吸收合并葛洲坝的方式实现了回A上市,其市值也达到了1259亿元(9月30日数据)。而在9月30日,上交所受理了联想集团的科创板上市申请,公司拟募资额达到100亿元,这也是红筹上市公司以CDR(存托凭证)形式回A的第一单。

与此同时,中国移动的回A上市申请也已在8月份获得中国证监会受理,其拟募资金额更是高达560亿元。

对于上述现象,沈萌向《每日经济新闻》记者表示,在国内外经济环境及政策压力下,曾经在海外上市融资的中国企业较以往更难继续在境外市场募集到资金,而此时A股的资金供给和投资者热情都更符合这些企业的发展需要。

某券商的投行业务负责人则向记者表示,港股回A的现象一直存在,但近期似乎该趋势确实有所加快,这主要是源于A股高估值和高流动性的特征。

记者也注意到,A股市场活跃性在近期也是持续提升,9月29日,A股市场创出了连续49个交易日成交额保持在万亿以上的纪录。而对比港股市场,其单日成交额目前仍为3000多亿港元,相较A股市场而言稍显低迷。

对于港股回A,前述某券商的投行业务负责人表示,A股市场一直对境外上市公司的回归具有吸引力,而近期港股回A现象的增多,可能跟证监会近期发布的《关于扩大红筹企业在境内上市试点范围的公告》等政策也有关。

沈萌则认为,在港股回A方面,除了政府对其具有较大影响力的大型国企外,政府影响力较小的大型民企回A更能说明A股市场所具有的吸引力。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。