◎《意见》指出,强化发行人市场意识和法治意识,秉持“零容忍”态度,维护市场公平和秩序,依法严肃查处恶意转移资产、挪用发行资金等各类违法违规行为,严惩逃废债行为,禁止企业借债务重组和破产之机“甩包袱”“卸担子”。强化属地风险处置责任,督促各类市场主体严格履行主体责任,建立良好的地方金融生态和信用环境。

每经记者|肖世清 每经编辑|廖丹

据央行网站8月18日消息,近日,人民银行、发展改革委、财政部、银保监会、证监会和外汇局联合发布《关于推动公司信用类债券市场改革开放高质量发展的指导意见》(以下简称《意见》)。

《意见》从完善法制、推动发行交易管理分类趋同、提升信息披露有效性、强化信用评级机构监管、加强投资者适当性管理、健全定价机制、加强监管和统一执法、统筹宏观管理、推进多层次市场建设、拓展高水平开放等十个方面,对推动公司信用类债券市场改革开放和高质量发展提出了具体意见。

《意见》指出,近年来,我国企业债券、非金融企业债务融资工具、公司债券等公司信用类债券市场健康快速发展,在服务实体经济、优化资源配置、支持宏观调控等方面发挥了重要作用。进一步推动公司信用类债券市场改革开放和高质量发展,有助于畅通国民经济循环,推动经济转型和结构调整,支持加快构建新发展格局。

《意见》强调,要持续夯实公司信用类债券法制基础,推动研究制定公司债券管理条例。按照分类趋同原则,促进公司信用类债券市场发行、交易、信息披露、投资者保护等各项规则标准逐步统一。债券发行应符合国家宏观经济发展和产业政策。禁止结构化发债行为。坚持“卖者尽责、买者自负”原则,引导投资者提高风险识别能力。探索集体诉讼和当事各方和解制度。

在信披方面,《意见》要求,公司信用类债券信息披露应当遵循真实、准确、完整、及时、公平的原则,不得有虚假记载、误导性陈述或重大遗漏。信息披露语言应简洁、平实、明确。债券存续期内,企业发生可能影响偿债能力或投资者权益的重大事项时,应当及时披露,并说明事项的起因、目前的状态和可能产生的影响。

此外,债券发生违约的,发行人、承销商、受托管理人应当按照规定和约定履行信息披露义务,及时披露企业财务信息、违约事项、涉诉事项、违约处置方案、处置进展及其他可能影响投资者决定的重要信息。

值得一提是,《意见》指出,强化发行人市场意识和法治意识,秉持“零容忍”态度,维护市场公平和秩序,依法严肃查处恶意转移资产、挪用发行资金等各类违法违规行为,严惩逃废债行为,禁止企业借债务重组和破产之机“甩包袱”“卸担子”。强化属地风险处置责任,督促各类市场主体严格履行主体责任,建立良好的地方金融生态和信用环境。

《每日经济新闻》记者注意到,央行在今年二季度货币政策执行报告中指出,坚持防风险与促发展并重,持续推动债券市场高质量发展。加强债券市场法制建设,压实中介机构职责,落实公司信用类债券信息披露要求,完善信用评级制度。坚持市场化法治化原则,持续落实债券违约处置机制建设各项成果,坚决打击各类逃废债。继续加强资本市场基础制度建设,更好保护投资者利益,促进资本市场平稳健康发展。

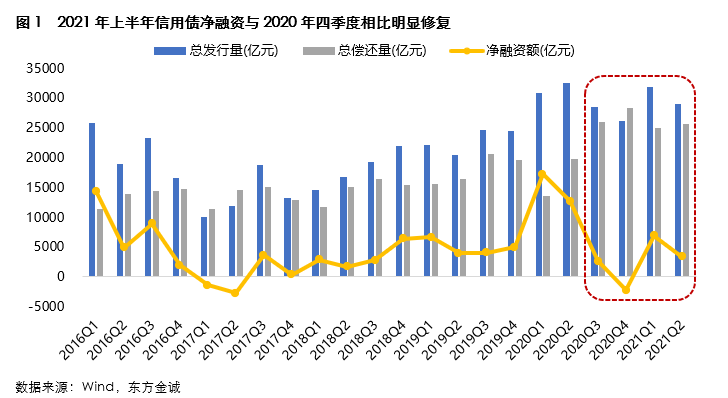

东方金诚研报指出,从总量角度看,今年以来信用债融资已经从去年四季度大型地方国企超预期违约事件造成的冲击中得到明显修复。数据显示,1~6月信用债发行量共计约6.1万亿,净融资额9878亿,较去年下半年分别增加6141亿和9602亿。但与融资环境宽松、发行利率大幅走低的去年上半年相比,今年上半年信用债发行量和净融资额分别减少2383亿和2万亿。

东方金诚在对下半年信用债市场的展望中指出,受发行监管趋严,主要是发债大户城投企业和房企融资政策收紧影响,下半年信用债净融资难有大幅放量,资金和可投资产之间的供需不平衡还将持续,结构性“资产荒”将继续演绎。

研报指出,在流动性保持合理充裕的预期下,下半年中高等级利差仍然有望跟随利率债收益率低位震荡;“资产荒”逻辑下,投资者会被迫下沉资质,久期拉长也会从中高等级向低等级延伸,低等级信用利差有整体收敛的趋势,但因市场风险情绪仍较谨慎,不太可能进行板块性的整体下沉,而是在信用风险相对可控、流动性较好,或是前期被错杀的标的中挖掘投资机会,因此信用利差进一步系统性压降的幅度有限,信用分层和区域分化也难有实质性改善。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。