◎金徽酒原实际控制人、甘肃富豪李明旗下金徽矿业谋求登陆A股。

◎金徽矿业的整体毛利率与白酒行业不相上下。近年业绩也在稳健增长,但是,公司现金流的情况却和业绩相反。

◎2019年、2020年,金徽矿业前身业绩不及对赌协议的约定,控股股东亚特投资为此按照补充协议约定,支付业绩赔偿款合计7896.2万元。

每经记者|胥帅 每经编辑|文多

金徽酒原实际控制人、甘肃富豪李明旗下公司谋求登陆A股。李明控制的金徽矿业股份有限公司(以下简称金徽矿业)已提交IPO申请。

去年,李明在金徽酒行情发动前卖掉公司,郭广昌成为新的实际控制人。如今,李明旗下又一资产欲上市,主营产品毛利率并不比白酒差。

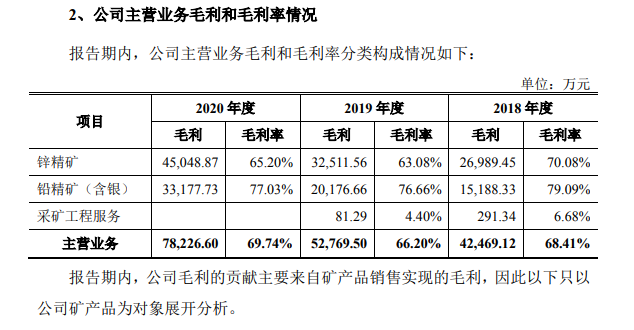

根据金徽矿业申报稿内容,2018年~2020年,其锌精矿的毛利率分别为70.08%、63.08%和65.20%,铅精矿(含银)毛利率分别为79.09%、76.66%和77.03%。

不过,金徽矿业对资金需求高,报告期内还有对赌协议。按照协议,因金徽矿业业绩不达标,李明控制的亚特投资还支付了合计7896.2万元业绩赔偿款。

“以前有酒,现在有矿”。去年,金徽酒前任实际控制人李明将公司控制权卖给了复星老板郭广昌,由此淡出A股。如今,李明又欲携金徽矿业回到A股。

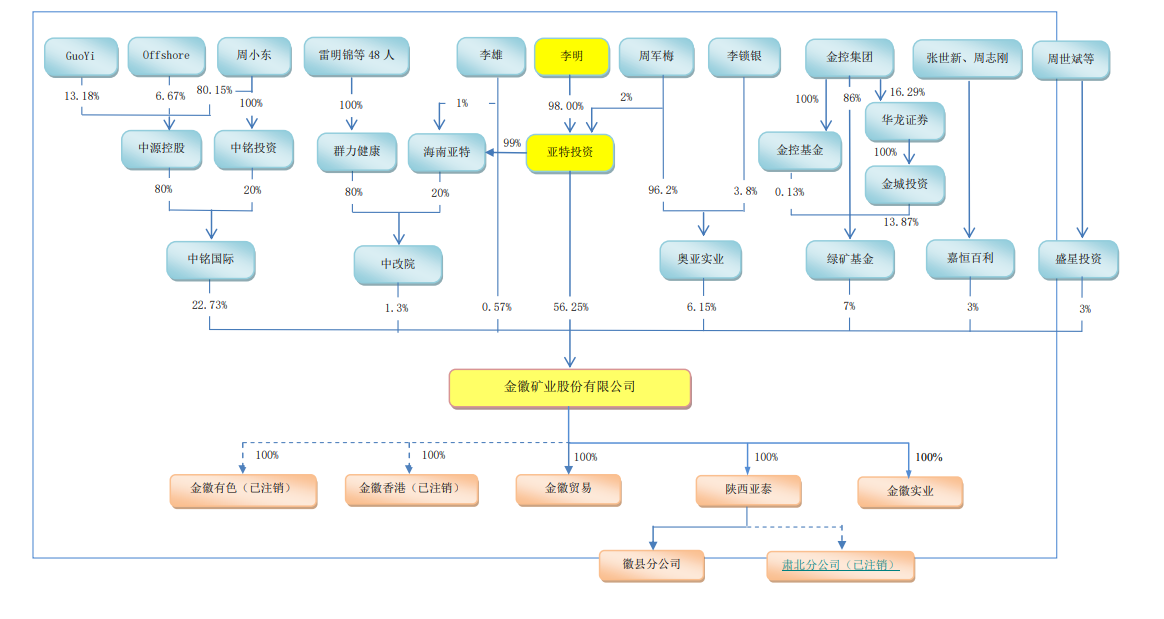

目前,金徽矿业已递交了IPO招股书(申报稿)。李明持有甘肃亚特投资集团有限公司(以下简称亚特投资)98%的股权,亚特投资持有金徽矿业56.25%的股份。

图片来源:招股书(申报稿)截图

亚特投资也是金徽酒的前任控股股东。去年,郭广昌以18.37亿元收购亚特投资持有金徽酒29.99998%股份,转让价格12.07元/股。

如今看来,李明还是卖便宜了——卖在金徽酒的起涨点。去年10月,金徽酒开启上涨趋势,从20元/股价格一路上涨,一度达到55.93元/股。

根据金徽矿业申报稿披露,截至2020年12月31日,亚特投资资产总额91.6亿元,负债总额68.1亿元,所有者权益23.5亿元。2020年,亚特投资实现营业收入26.5亿元,净利润10.8亿元。不过尚难得知,亚特投资出售金徽酒股权的收入是否算进营收。

有意思的是,尽管告别高毛利的白酒赛道,但金徽矿业的赛道优势在毛利率上不遑多让。2018年~2020年,金徽矿业锌精矿的毛利率分别为70.08%、63.08%和65.20%,铅精矿(含银)毛利率分别为79.09%、76.66%和77.03%。

图片来源:招股书(申报稿)截图

要知道在2020年,金徽酒的高档白酒毛利率也不过70%出头。

金徽矿业拥有的两宗采矿权和两宗探矿权,主要矿区是郭家沟大型铅锌矿床。公司在产矿山拥有锌金属资源储量215.12万吨,铅金属资源储量63.77万吨,银金属量1162.19吨。

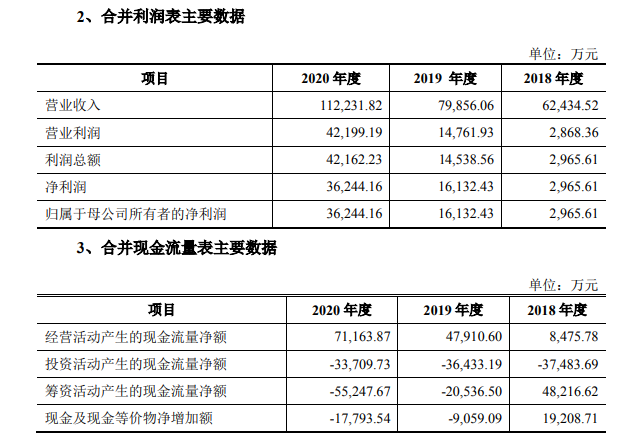

从财务数据看,金徽矿业近年的营收和净利润实现大幅度增长。2018年,公司营业收入6.2亿元,净利润2965.61万元。2020年,公司营业收入11.2亿元,净利润3.6亿元。

但奇怪的是,金徽矿业现金流情况却和业绩相反。2018年,金徽矿业现金及现金等价物净增加额达1.9亿元,但2020年,这一数字变为-1.8亿元。特别是筹资活动产生的现金流量净额为-5.5亿元。

图片来源:招股书(申报稿)截图

金徽矿业解释称,报告期内,公司筹资活动产生的现金流量主要是为了满足公司矿山生产建设需求,而通过短期借款、长期借款等方式所发生的资金流入与流出。随着公司大规模生产建设的结束、产能的逐步释放和经营积累,公司开始偿还部分借款,使得公司筹资活动产生的现金流量净额逐渐转为净流出。

金徽矿业所属行业是资金密集型,对资金需求大。

截至2020年12月31日,公司资产负债率(母公司)为62.39%。公司的有息债务(全部为银行贷款)余额为24.6亿元,占总资产的52.08%,其中短期借款和一年内到期的长期借款合计为20.5亿元,占总资产的43.42%。

金徽矿业拟利用本次募集资金中的4亿元偿还银行贷款,以降低资产负债率和财务风险。

《每日经济新闻》记者注意到,金徽矿业也在报告期内积极融资,李明还和投资方签订了对赌协议。

2018年12月,金徽矿业原股东亚特投资、李雄、中铭国际、奥亚实业与新股东绿矿基金签订《增资扩股协议书》,约定由绿矿基金以7.2亿元的现金认购公司新增注册资本8000万元。

根据补充协议内容,亚特投资向绿矿基金承诺:截止2019年6月30日,金徽有限(金徽矿业前身)实现该年度上半年净利润不少于2.5亿元;截止2019年12月31日,金徽有限实现该年度净利润不少于5亿元;截止2020年6月30日,金徽有限实现该年度上半年净利润不少于4亿元;截止2020年12月31日,金徽有限实现该年度净利润不少于8亿元。

从金徽矿业2020年的净利润(3.6亿元)来看,与承诺的8亿元尚有距离。

由于金徽有限实现的利润不及补充协议的约定,亚特投资按照补充协议约定支付业绩赔偿款,时间分别在2019年7月19日,2019年12月22日、2020年7月28日、2020年10月26日、2020年12月23日。

记者计算发现,亚特投资共赔偿7896.2万元。

那么此次业绩对赌失败是否对金徽矿业IPO构成障碍?

“对赌失败并不意味着拟IPO企业一定不会顺利过会,相反,根据有关对赌协议的规定,原则上都要求发行人在申报前清理对赌协议。”上海新古律师事务所王怀涛律师表示,IPO企业报告期间业绩不达标造成对赌失败,实际控制人偿付应算是上市前履行完毕的情况。但是,对赌失败可能会导致公司基本状况、财务情况发生变化,如股权变动、盈利能力下降、偿债能力下降、持续经营能力下降等,从而影响社会公众投资者的权益、不再具备IPO的条件。

而金徽矿业保荐机构经核查后认为,绿矿基金虽与公司控股股东亚特投资签订了附有对赌条款的补充协议,但该协议非与金徽矿业签订,协议条款未对金徽矿业构成不利影响,且该协议目前已解除,对金徽矿业本次发行上市不构成障碍。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。