每经记者|王琳 每经编辑|张海妮

注册制下,2020年A股IPO市场井喷。但是,资本市场的改革,是一条在摸索中不断前进的道路。进入2021年,监管与审核趋严的预期也在逐步落地。

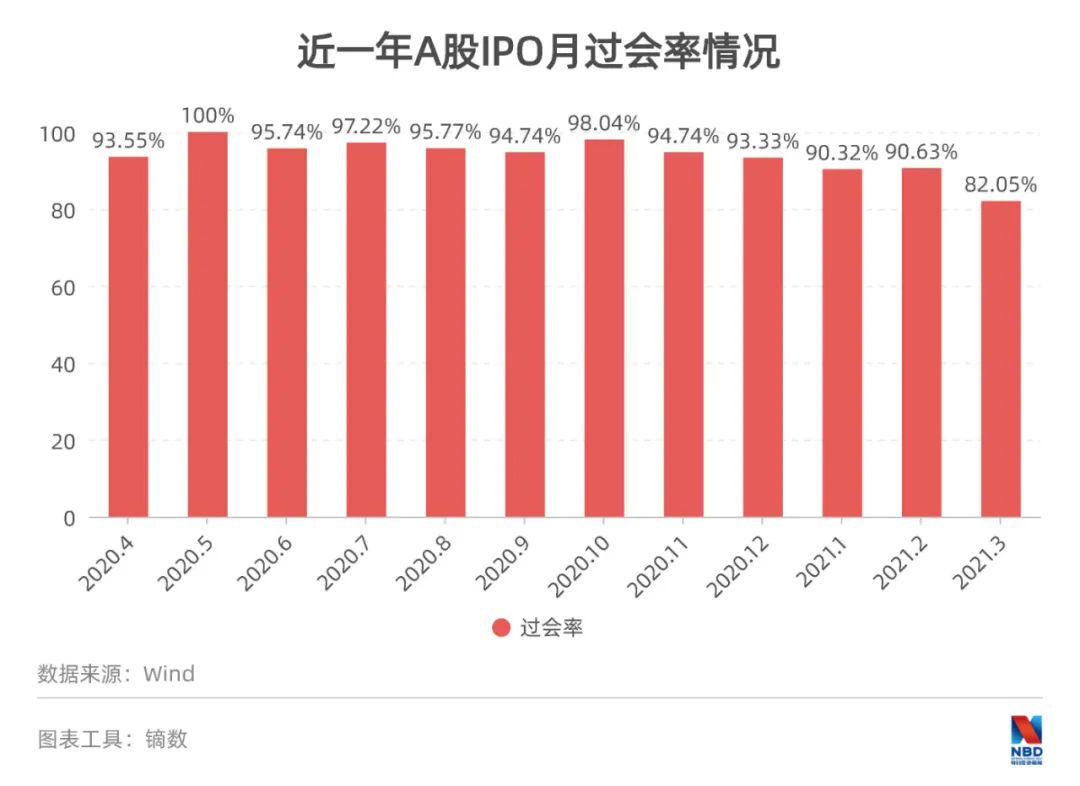

回顾过去的一季度,A股IPO公司的月过会率,从去年的稳居高位,已有明显“松动”,今年3月份,过会率首度跌破90%。

当然,监管趋严也是相对而言,一季度,仍旧有117家公司成功过会,甚至有3家在2019年未盈利的公司,成功闯关科创板。作为券商“一哥”,中信证券也在一季度A股IPO过会企业的承销中拔得头筹。

严监管之下,“终止/中止审查”成为IPO市场的热词,从去年长期的个位数,到去年12月明显攀升。今年3月,终止审查、中止审查的企业数则分别达27家和127家。

展望后市,根据行业内相关人士的判断,此次监管趋严的变化或将是长期性的。

近一年月度过会率首次跌破90%

在经历2020年的IPO大年之后,进入今年一季度,IPO市场迎来不少变化。

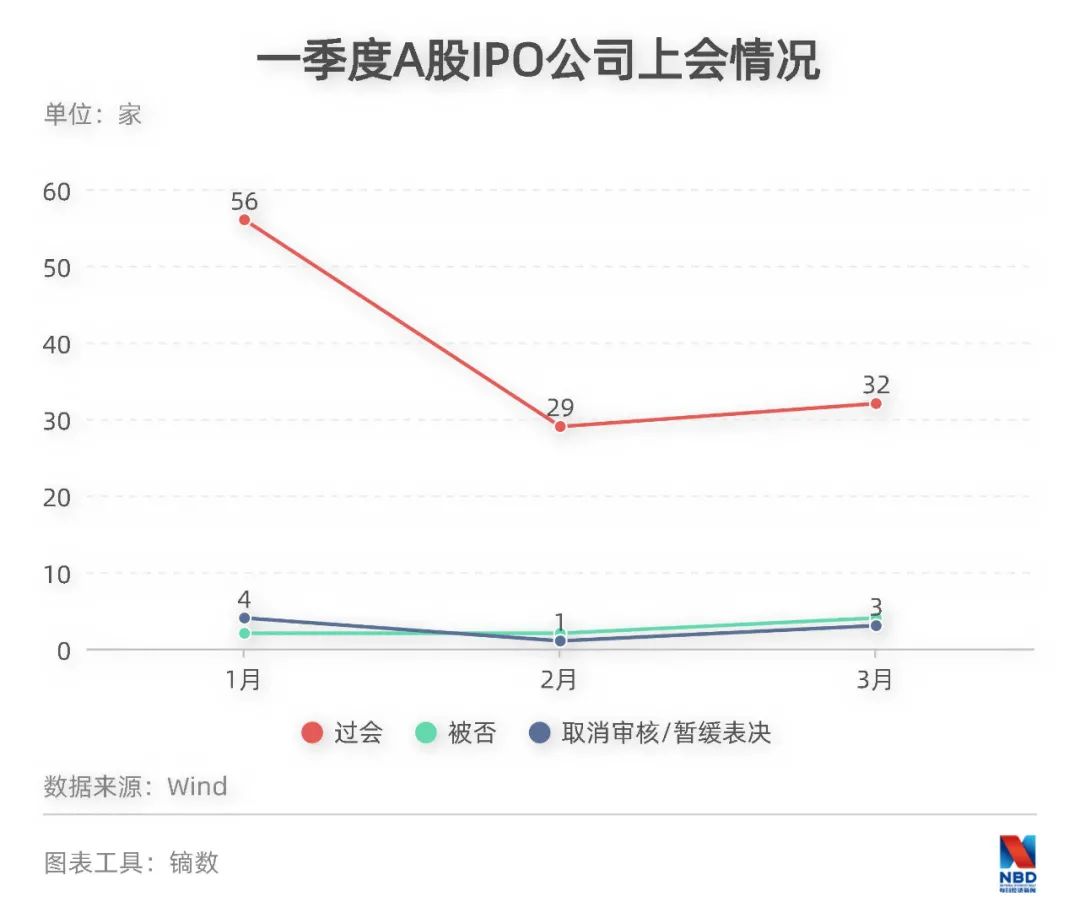

今年一季度,共有133家A股IPO公司上会,其中,117家公司过会,8家被否,8家取消审核或暂缓表决。从板块分布来看,注册制下的科创板和创业板仍是热门,分别有41家和62家公司上会,合计占比77.44%。

过会率下降,是年初以来IPO市场的一大特点。今年前3个月的过会率分别为90.32%、90.63%和82.05%,低于2020年水平,且今年3月的过会率,是近一年来首度跌破90%。

而从被否企业的分布来看,有6家来自科创板和创业板,2家来自主板。

针对过会率下降,经济学家、允泰资本创始合伙人付立春对《每日经济新闻》记者表示,这说明了监管趋严,而且这是一个制度性的变化,过会率的下降也会持续下去。

根据发审委披露的信息,一季度IPO被否的原因主要有哪些呢?

《每日经济新闻》记者统计发现,8家企业被否原因主要涉及“关联交易及其相关合理性”“政策变动风险”等大致15类问题。可以说,发审委对IPO企业的“体检”是全方位的。

其中,“关联交易及其相关合理性”问题涉及的企业最多,包括康鹏科技、灿星文化、九恒条码和速达股份;其次是“未决诉讼风险(包括税收追缴风险等)”,牵涉企业包括华夏万卷、康鹏科技和灿星文化。

值得一提的是,企业的技术实力和科创属性也是重点关注内容之一,鸿基节能和汇川物联的被否,便均涉及“是否具有核心技术和研发优势,技术或研发项目是否应用及创收”和“是否符合创业板/科创板定位”两大问题。

相较于被否企业,过会企业则将开启属于自己的“资本盛宴”,从一季度过会企业的拟募资金额看,和辉光电以100亿元称雄。

将2020年定位“IPO大年”的另一个原因在于,去年A股IPO融资额创下了近10年的新高。而在今年一季度,A股市场总共有100家公司完成首发上市,总共募集资金761.30亿元,分别相当于过去一年的22.47%和16.29%,鉴于季节性,节奏未有特别大的变化。

一季度3家未盈利企业成功闯关科创板

再来看一季度成功过会的企业,其同样蕴藏着一些规律。

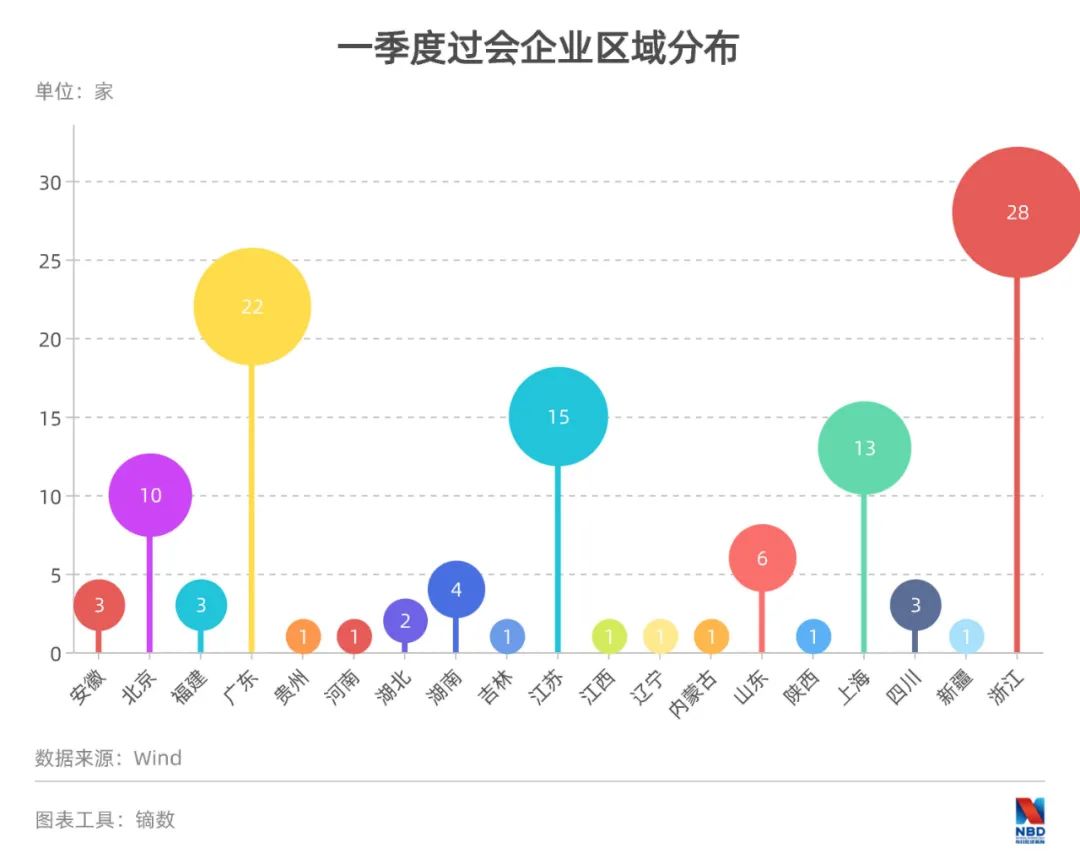

117家过会企业,分布于19个省份,其中,来自经济发达地区的浙江、广东、江苏、上海、北京,分别以28家、22家、15家、13家和10家过会公司,占据第一方阵。

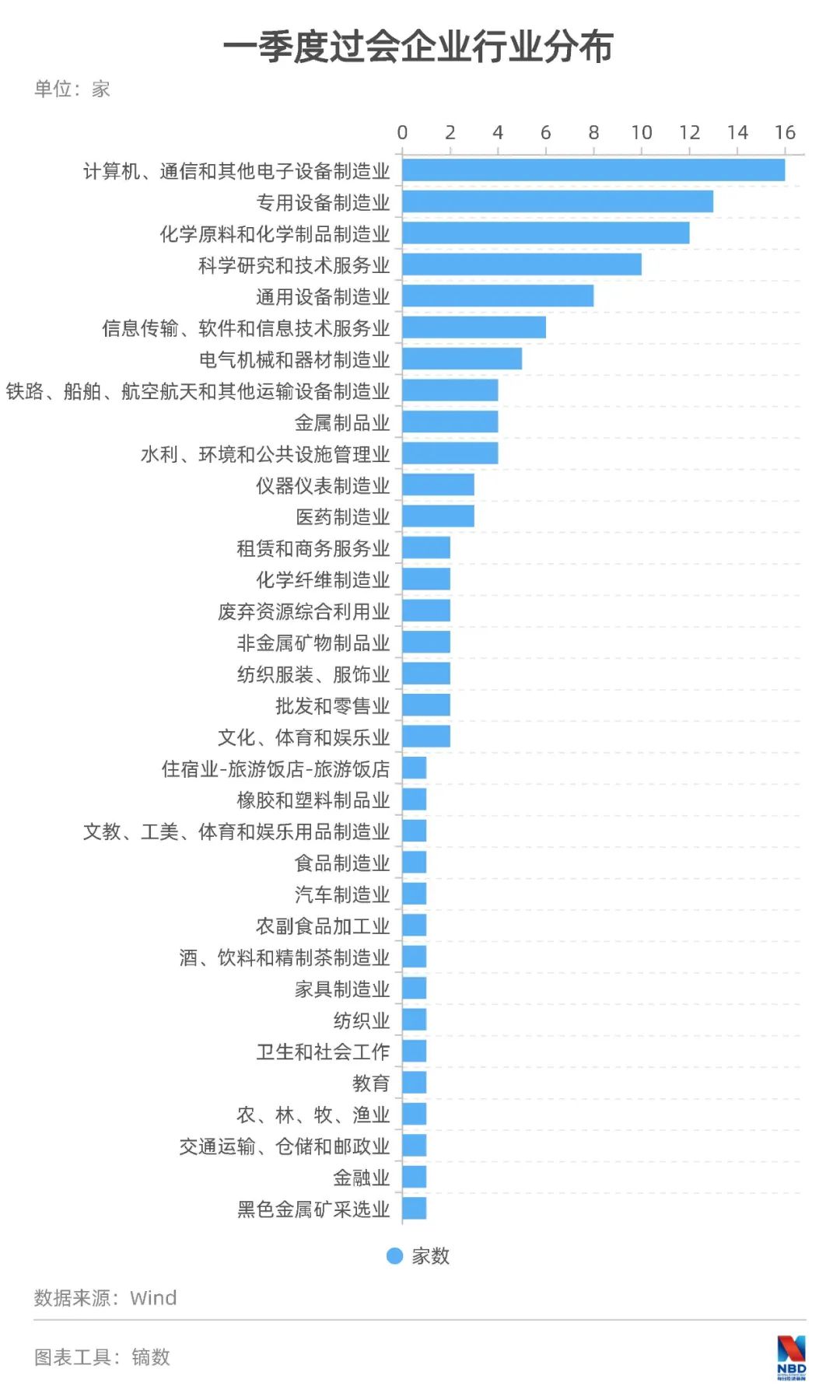

从行业分布来看,按照证监会的行业划分,计算机、通信和其他电子设备制造业仍然是上市公司来源的第一大热门行业,一季度有16家公司成功过会。其次则是专用设备制造业、化学原料和化学制品制造业、科学研究和技术服务业,过会企业数分别达13家、12家和10家。

上述行业也正是国家解决“卡脖子”问题的主要“战场”,随着新型基础设施建设的推进,以及国家科技创新战略的加持等,上述行业在资本市场的地位或将进一步提升。

再从过会企业的业绩情况来看,除没有披露数据的南侨股份外,116家过会企业2019年的营业收入,从1.42亿元到155.54亿元不等,且主要集中在0~5亿元、5亿~10亿元和10亿~20亿元三个区间,过会企业数分别有44家、31家和25家。

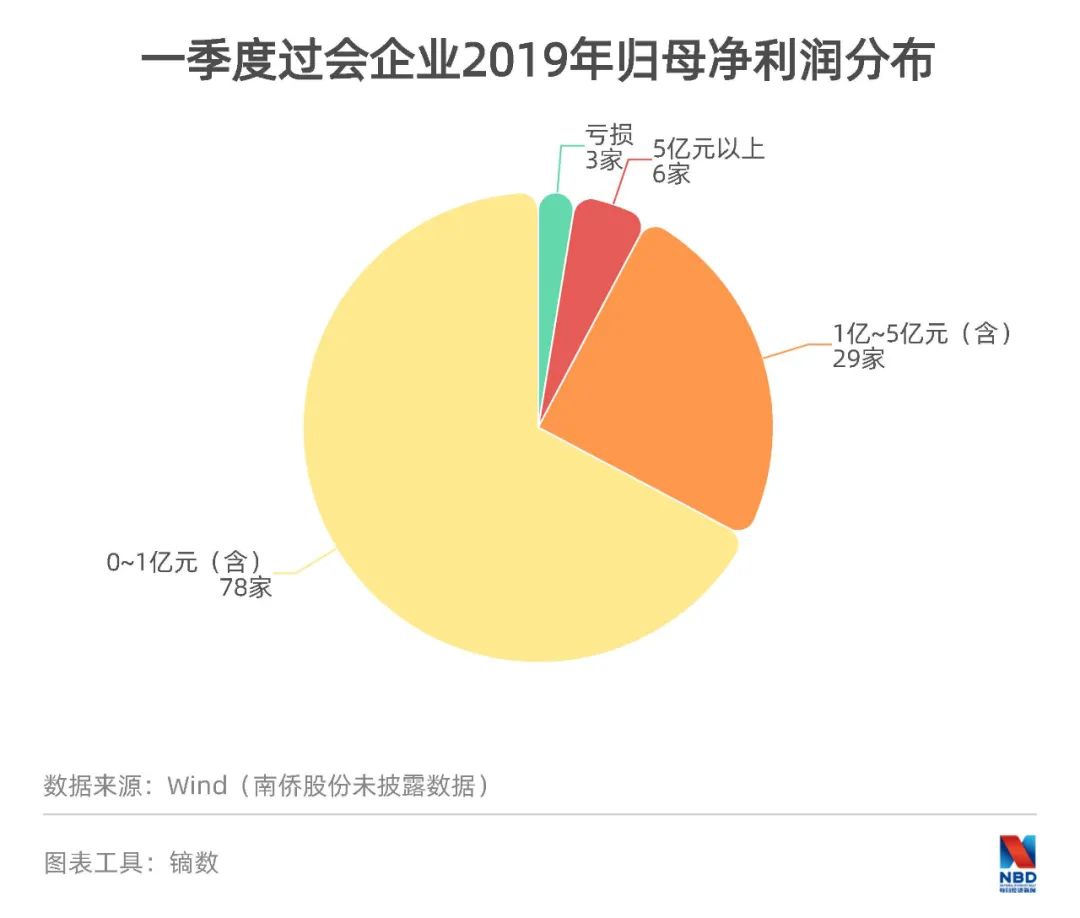

而从2019年的归母净利润来看,欧林生物、复旦微和和辉光电未实现盈利,这三家公司均拟上市科创板。其中,和辉光电亏损额达10.06亿元。盈利能力最强的则是铁建重工,作为长沙工程机械“四大金刚”之一,其归母净利润达15.30亿元。

放松对IPO企业净利润的要求,让更多代表未来发展的潜力企业有更多机会登陆资本市场,正是注册制下IPO改革的意义之一。

从分布区间来看,过会企业的归母净利润,则主要处于0~1亿元和1亿~5亿元区间。

伴随注册制,IPO承销无疑是券商竞相争抢的一块“大蛋糕”。

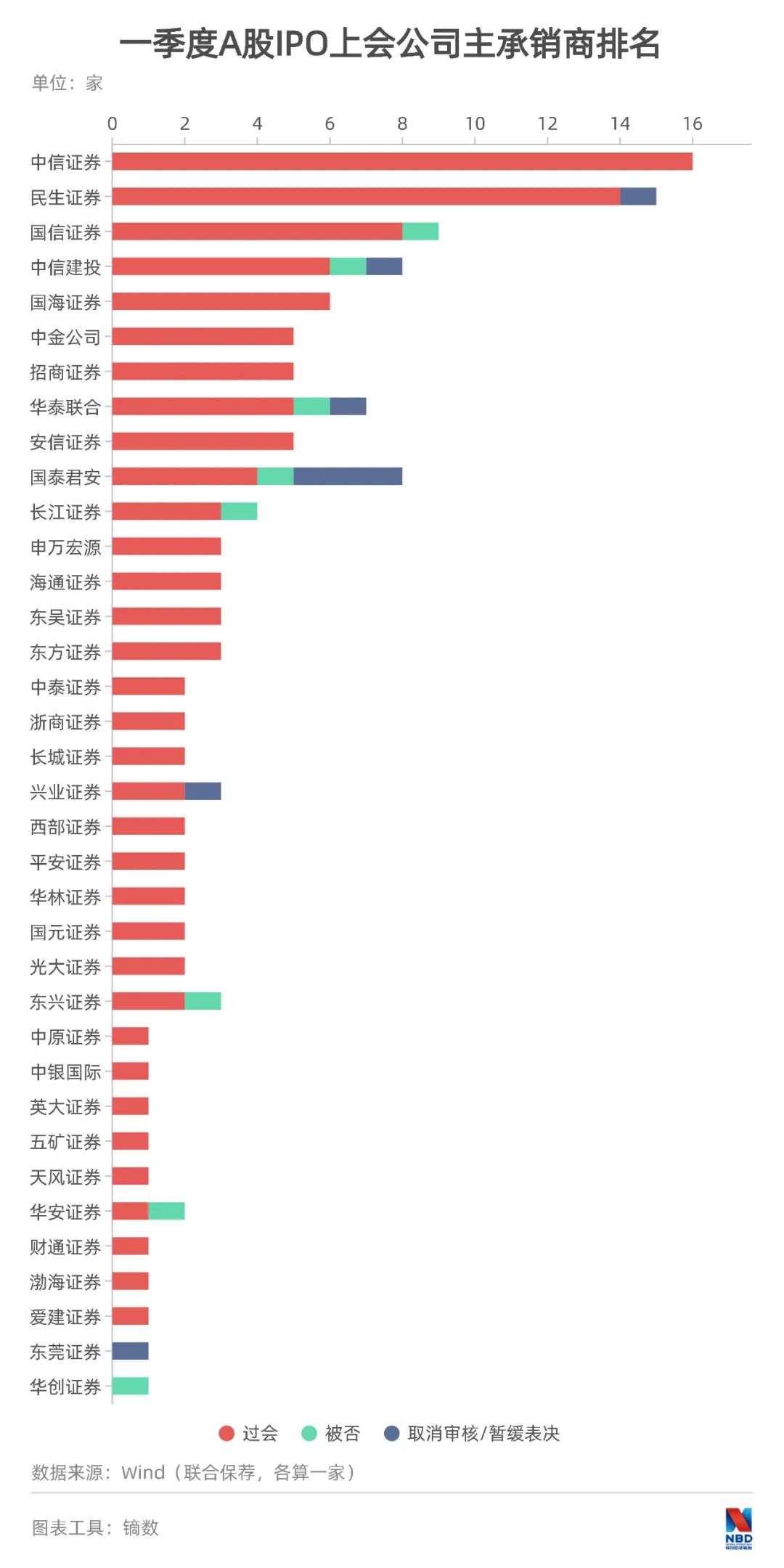

从一季度过会企业的承销机构分布情况来看,“一哥”中信证券以16家承销企业过会夺魁,紧随其后的是民生证券、国信证券和中信建投,分别有14家、8家和6家承销企业过会。

而老牌券商中,海通证券、光大证券和广发证券略显落后,其过会企业数分别为3家、2家和0家。值得一提的是,海通证券近年来“踩雷”不断,其债权承销业务中,便“踩雷”了瑞幸和永煤债。而广发证券则受累于康美药业造假事件,在去年7月被证监会处以暂停保荐机构资格6个月。

“中止/终止审查”数量去年底以来快速攀升

如果要用一个词来形容一季度IPO市场的特点,“中止/终止审查”可占据一个候选席。

近一年,A股IPO中止/终止审查的数量持续增加,尤其是去年12月份以来迅速攀升。具体来说,去年4月份,仅有2家公司终止审查;去年12月份,则有30家公司终止审查、1家公司中止审查;到了今年3月份,终止审查、中止审查数量则分别升至27家和127家。

不过,《每日经济新闻》记者注意到,今年3月中止审查数量剧增,很大程度上源于企业披露的财务数据已过有效期,需更新数据。

一季度,从终止审查企业的上市板块分布来看,创业板和科创板无疑是“重灾区”,分别有42家公司和31家公司,而主板市场则仅有5家公司终止审查。

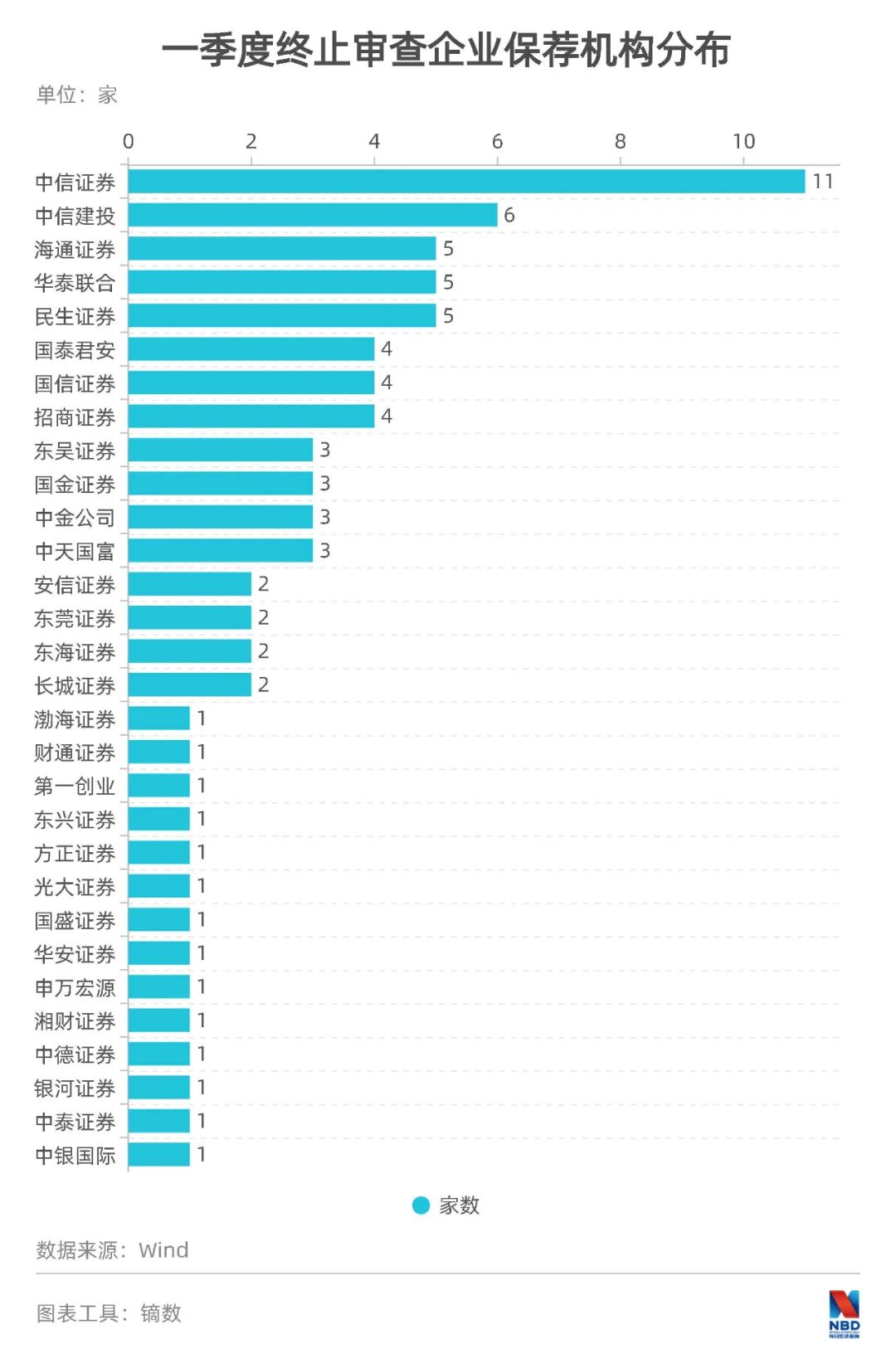

再从一季度终止审查企业的保荐机构分布来看,中信证券同样“独占鳌头”,紧随其后的则是中信建投、海通证券、华泰联合证券、民生证券等。

监管和审核趋严无疑是造成上述现象的主因,这也将有力地提升IPO市场的成色和质量。

“3月1日新的刑法修正案条款实施,对于欺诈发行以及中介机构人员在证券发行、重大资产交易活动中违法行为的惩罚力度明显提高,再叠加今年要提高上市公司质量,一方面退市,另一方面IPO的门槛也是大幅提高,所以更要要求严格了。”付立春向记者表示。

3月20日,证监会主席易会满也在公开场合表态强调,注册制绝不意味着放松审核要求,现在科创板、创业板发行上市,交易所都要严格履行审核把关职责。这算是给IPO市场阶段性地定调了。

更重要的是,付立春认为,跟以往不同,此轮监管的趋严将是一个长期的变化,从今年开始,至少将持续一年时间。

记者:王琳

编辑:张海妮

视觉:刘青彦

排版:张海妮 牟璇

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。