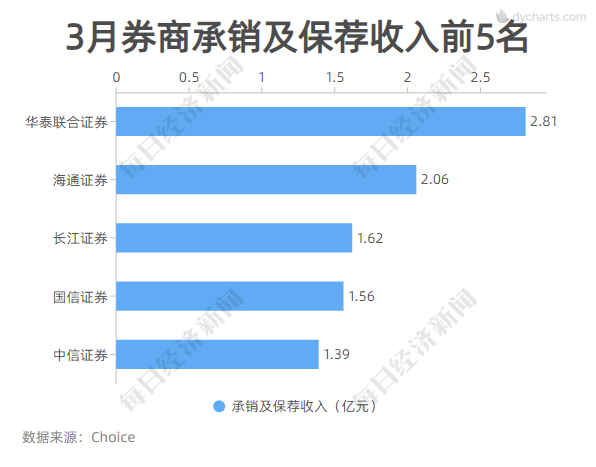

◎以承销收入计算,排名前五的分别是华泰联合、海通证券、长江证券、国信证券、中信证券,承销收入分别达到2.81亿元、2.06亿元、1.62亿元、1.56亿元和1.39亿元。

每经记者|王砚丹 每经编辑|何剑岭

图片来源:摄图网

投行业务历来是券商必争之地,尤其以IPO为最。

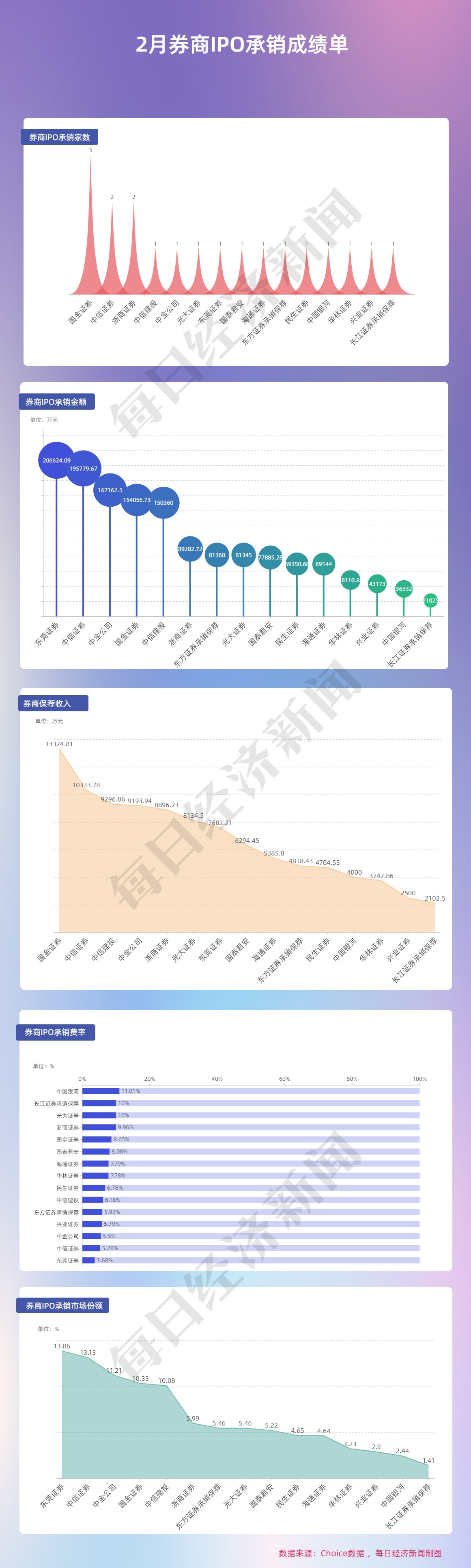

东方财富Choice金融终端数据显示,今年3月,共有21家券商完成了IPO承销业务(2月为15家);募集资金总额合计为276.8亿元(2月合计为149.10亿元);3月合计实现承销与保荐业务收入18.52亿元(2月合计为10.03亿元)。

3月投行IPO收入环比大幅增长的部分原因,在于2月有春节长假造成的低基数效应。从数据来看,新股仍然保持常态化发行,且越来越多券商投行迎来了IPO项目的“春季收获”。

按照承销金额计算,3月IPO承销规模排名前5的券商分别为华泰联合、国信证券、海通证券、长江证券承销保荐有限公司、申万宏源证券承销保荐有限责任公司。IPO承销金额分别为46.14亿元、38.30亿元、28.36亿元、22.37亿元、18.05亿元。市场份额分别达到16.67%、13.84%、10.24%、8.08%、6.51%。

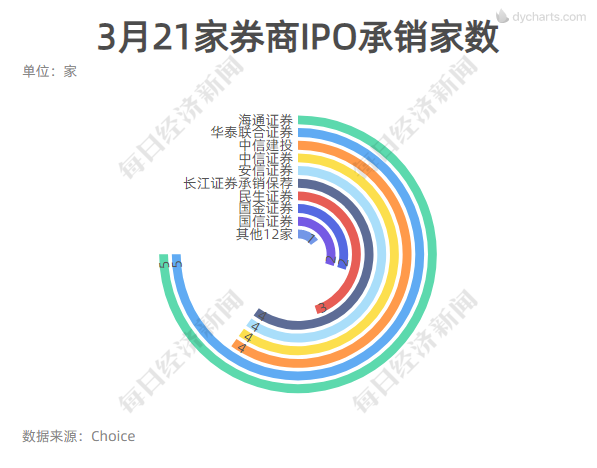

按照承销家数来计算,华泰联合、海通证券均承销了5家,中信建投、中信证券、长江证券、安信证券承销了4家,民生证券承销了3家,国信证券、国金证券各承销了2家,其余上榜券商均只承销1家。

以承销收入计算,排名前五的分别是华泰联合、海通证券、长江证券、国信证券、中信证券,承销收入分别达到2.81亿元、2.06亿元、1.62亿元、1.56亿元和1.39亿元。21家券商合计实现承销收入18.52亿元,而其中排名前五的券商合计实现收入9.44亿元,市场份额合计占比为50.97%。(以上原始数据均来自于东方财富Choice金融终端)

从上述数据可以看出,越来越多的券商投行在IPO常态化发行中享受到市场发展红利。尽管大券商仍然具有明显品牌优势,但区域性券商也通过各种方式谋求“弯道超车”。与2月收入排名前五的券商合计占据近六成市场份额相比,3月投行方面的“马太效应”有所减弱。

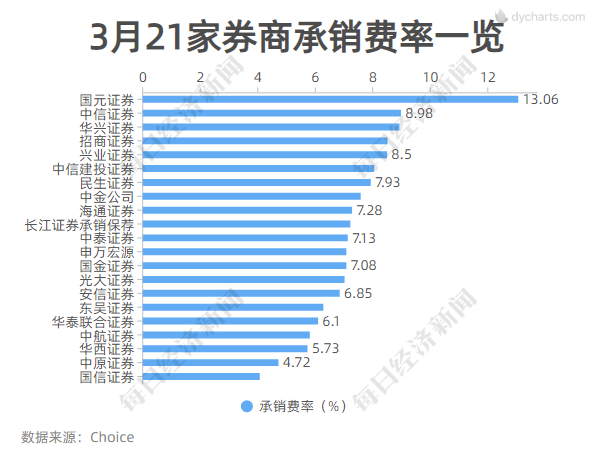

承销费率方面,19家保荐机构整体平均承销费率为6.69%(按照承销收入/募集资金估算),与2月的6.73%相比稳中有降。

各大券商之间承销费率差异仍然巨大。最低的是国信证券,为4.07%(但高于2月最低东莞证券的3.68%);最高的是国元证券,达到13.06%(上述原始数据源自东方财富Choice金融终端,如遇联席承销,东财将承销金额和承销费用按照承销商实际配额统计;如果没有公布实际配额,按照联席保荐机构数量做算术平均分配)。

大盘股发行仍然是拉低承销费率的主要原因。国信证券承销了3月创业板热门新股贝泰妮。贝泰妮主营功效性护肤品,3月16日网上发行,3月25日上市,其预计募集资金为16.61亿元,但最终募集资金总额达到30.1亿元,是3月单月募资最高的IPO。国信证券保荐贝泰妮实现承销收入1.05亿元,此单承销费率仅为3.48%,因此国信证券投行3月总承销费率被拉低至4.07%。

国元证券3月承销了元琛科技,网上发行日期为3月22日,其募集资金总额仅有2.6亿元(发行价为每股6.5元,发行数量为5520万股),承销保荐收入为3396.23万元,因此其承销费率被拉高至13.06%。

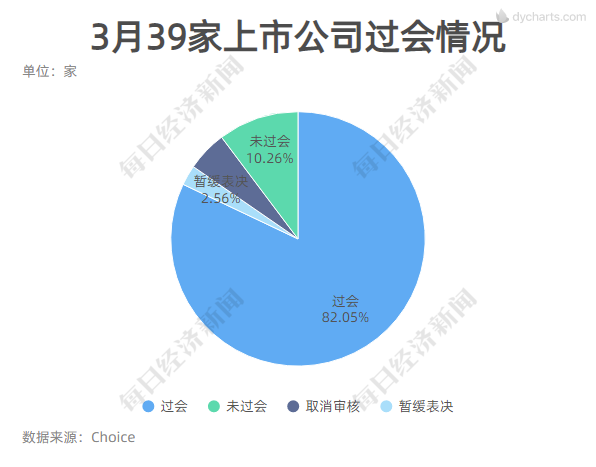

过会率方面,3月证监会发审委、交易所上市委合计审核了39家公司的上市申请,过会一共32家,整体过会率为82.05%;有4家未过会,2家取消审核,1家暂缓表决。相比2月90.62%的过会率,3月IPO审核严格程度有小幅增加。华泰联合、国泰君安、华安证券、华创证券各有1家公司未获得审核通过。

3月17日,上交所科创板召开2021年第18次上市委员会审议会议,康鹏科技未能通过上市委的审核。康鹏科技成为2021年开年以来,首单被否的科创板IPO企业。康鹏科技由华泰联合保荐。

上会之前,康鹏科技已先后接受了四轮问询,累计回复37题,其中有关环保违法的问题被反复追问,现场问询中同样也涉及环保问题:

1.根据申请文件,泰兴康鹏与发行人被同一实际控制人控制,前者因委托无资质方处置危险废物构成污染环境罪。请发行人代表说明:(1)泰兴康鹏上述犯罪行为相关业务与发行人业务是否紧密关联,发行人与其外协定价是否公允,上述模式是否降低了泰兴康鹏和发行人相应环保成本和风险;(2)发行人实际控制人是否对泰兴康鹏犯罪行为存在管理或其他潜在责任,此后将泰兴康鹏剥离给张时彦是否存在关联交易非关联化情形;(3)相关重组及兰州康鹏的业务是否会导致新的环保和安全生产风险,增加相应的成本费用。请保荐代表人发表明确意见。

2.根据申请文件,发行人报告期及在审期间发生多起安全事故和环保违法事项,导致重要子公司停工停产,进而导致公司重要业务和经营业绩大幅下滑。请发行人代表说明:(1)衢州康鹏停工停产的原因及标准,是否与事故发生在核心生产环节、受处罚严重程度有关;(2)发行人及包括衢州康鹏、上海万溯、浙江华晶在内的重要子公司生产技术、安全和环保管理、资质等相关内控是否存在重大缺陷,相关整改是否完毕;(3)发行人业务是否存在高污染、高环境风险事项及相应的内控措施。请保荐代表人发表明确意见。

3.根据申请文件,发行人转让万溯众创100%股权的直接目的是转让相关不动产。请发行人代表说明该次交易是否需要缴纳土地增值税,是否存在被追缴风险。请保荐代表人发表明确意见。

3月18日,科创板上市委2021年第19次审议会议结果公告显示,科创板上市委认为,汇川物联对其物联网业务实质、核心技术及技术先进性的信息披露不充分、不准确,因此不符合发行条件、上市条件和信息披露要求。汇川物联成为今年第二单被否的科创板IPO。不过上市委未提出现场问题,也未公布需要进一步落实事项。汇川物联由国泰君安保荐。

3月19日,创业板上市委员会2021年第17次审议会议召开,华夏万卷IPO被否,华夏万卷由华安证券保荐。上市委主要提出的问题如下:

1.发行人自2006年至2020年,未经认证或申请流程,在部分产品封面印有“教育部门推荐练字用书”字样。请发行人代表说明:(1)是否违反相关法律法规的规定,是否属于重大违法行为;(2)发行人的内控制度是否健全且被有效执行,能够合理保证发行人经营合法合规。请保荐人代表发表明确意见。

2.报告期内,发行人在部分产品封面印有“教育部门推荐练字用书”字样,发行人及其相关经销商被消费者投诉举报。请发行人代表说明原因及风险。请保荐人代表发表明确意见。

3.请发行人代表说明与田英章著作权许可使用合同纠纷诉讼再审情况,其结果对发行人持续经营是否存在重大不利影响。请保荐人代表发表明确意见。

此外,华创证券保荐的鸿基节能创业板IPO申请也被否。创业板上市委提出的问题主要如下:

1、根据申报材料,发行人主营业务包括地基基础、既有建筑维护改造,所处行业为“土木工程建筑业”;发行人认为其属于传统产业与新技术、新业态的深度融合,符合创业板定位。请发行人代表:(1)结合建筑业企业运用《建筑业10项新技术(2017版)》在列新技术开展业务的情况,说明发行人掌握并熟练运用行业通用技术属于传统产业与新技术深度融合的理由;(2)结合既有建筑维护改造业务的特点、合同签订及对应收入确认情况,说明既有建筑维护改造业务属于新业态的理由,以及相关业务收入占比持续下降的原因;(3)说明发行人的核心技术和研发优势。请保荐人代表发表明确意见。

2、请发行人代表说明:(1)“高性能隔震建筑系列关键技术与工程应用”项目的参与单位和人员,以及发行人董事长在该项目中发挥的作用;(2)发行人利用该技术实施的工程建设及对应收入确认情况。请保荐人代表发表明确意见。

3、请发行人代表说明,报告期内经营活动产生的现金流量净额持续低于净利润且曾为负数的原因及合理性。请保荐人代表发表明确意见。

附:

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。