今年以来银行开始主动改变配置思路方向,“固收+”产品成为银行稳健投资的主推产品。

每经记者|胡琳 张卓青 每经编辑|易启江

2019年以来,银行理财产品跌跌不休,2020年理财收益率进一步下行。同时,对于一直擅长固收投资的银行而言,今年的债市表现不如人意。除了市场方面,近年来,净值化转型的阵痛阴影一直笼罩着银行。

今年以来银行开始主动改变配置思路方向,“固收+”产品成为银行稳健投资的主推产品。与此同时,银行理财子公司也在努力跳出固收的舒适范围,主动提升权益类产品投资的能力。此外,净值化转型的大势已经袭来,不少银行在投资教育方面下足功夫。

展望明年,随着经济逐步恢复,前期应对疫情冲击的逆周期调节政策也将逐步回归到常态,多家机构预测明年的货币政策宽松力度会明显小于今年,流动性较今年也会收紧。

2021年资管新规过渡期结束,银行是否能顺利完成净值化转型呢?同时,展望明年,银行理财产品的收益率会呈现怎样的趋势?投资人应如何选择理财产品?

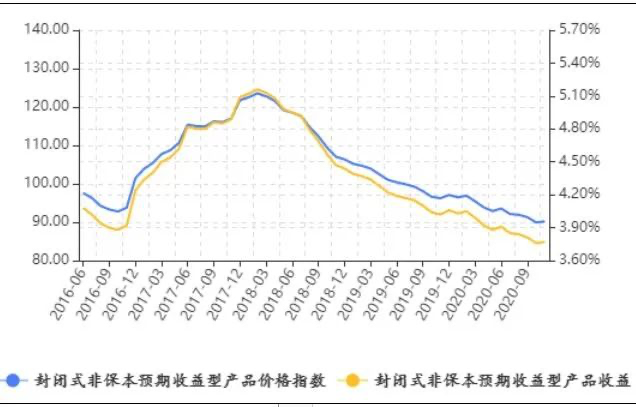

今年以来,在宽松的货币政策环境下,市场利率不断下行,理财产品收益率也随行就市,整体处在下滑通道,屡次刷新下限,全国银行理财收益水平曾在9月触及最低点3.45%,创下近4年以来的新低。

根据中国银行业协会和普益标准共同发布的《理财市场数据报告》的最新数据显示,11月全国银行理财收益水平为3.49%,环比了下滑了1BP。

银行理财收益及价格指数走势 数据来源:普益标准

随着资管新规的进一步落地,银行净值化转型脚步也在加快。今年以来,银行保本理财产品正在加速退出,多数银行相关产品到期后不再滚动续发,少数银行甚至直接开启未到期理财产品“强退”模式,越来越多银行的保本理财产品已宣告彻底清零。

银行净值化产品的发行力度不断加大,净值产品的存续量直线上升,到11月末,全国银行理财市场净值产品存续量为25953款,环比增加了1223款。

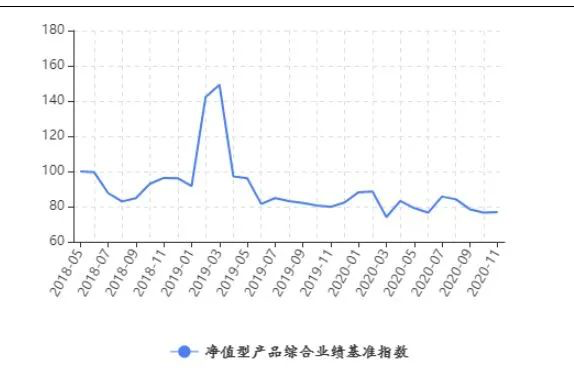

从净值型产品的收益率来看,其在今年前7个月波动幅度较大,在今年3月和6月由于受到全球股市下挫以及国内债市调整的影响曾经出现过两轮下跌,但是随着7月份A股股市走牛带动混合类理财产品收益率上涨,净值型理财产品整体的收益率顺势走高。到了11月,净值型产品业绩基准为4.36%,环比上升2BP。

数据来源:普益标准

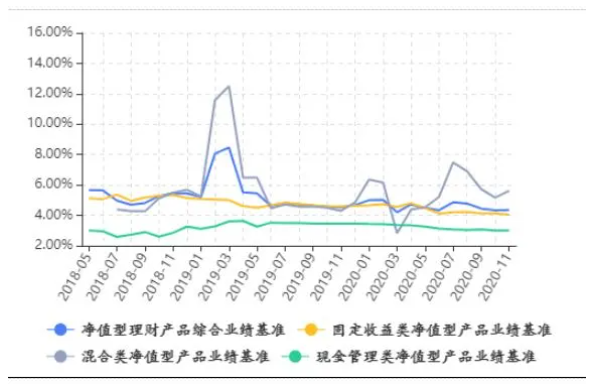

按照净值型产品底层资产投向的不同来划分产品类型,混合类净值型产品是所有产品中业绩基准最高的,但同时也是波动幅度最大的。

各类型净值型产品业绩基准走势 数据来源:普益标准

在今年3月,这类产品的收益率曾经出现过断崖式下跌,这与当时全球股票市场受疫情影响出现大幅震荡有关,之后随着股市的企稳回升,混合类净值型产品的收益率也呈现V字反弹,7月A股迎来一波强势行情,上证指数扶摇直上站上3400点,月涨幅达到10.9%,混合类理财产品受益于这轮牛市,迎来了年内的收益率高点。

数据来源:同花顺

今年股市的红火让债市相形失色,股市债市冰火两重天反映在理财产品上,因为基础资产投向的不同导致了收益率的变化。5月中下旬之后债市出现大幅回调,银行固收类产品的基础资产多是投向了债券市场,债市的下跌就直接导致许多银行固收类净值型理财产品的净值跌破1。

固收类产品收益率在6月也因此出现了波动,环比下降了36BP至4.12%,随后一直保持缓慢下滑趋势,到11月业绩基准为4.04%,不过相比于混合类产品,固定收益类产品表现更为平稳。

一向以稳健形象示人的银行理财产品跌破本金,让不少投资人感慨“稳稳的幸福”不再,这在一定程度上也冲击了市场对于银行理财的刚兑信仰,可谓是银行理财产品净值化转型路上的“第一劫”。

今年以来,受基本面、政策面和资金面的影响,利率中枢水平保持在一个相对较低的水平,国内资金面逐步宽松,市场上资金相对充裕,固收类资产的收益率持续走低。

与此同时,银行客户大部分是对于风险较厌恶,一直以为银行固收产品更受客户欢迎,然而今年固收投资因为债市出现大幅回调直接导致许多银行固收类净值型理财产品的净值跌破1。

在这样的背景下,今年以来银行开始主动改变配置思路方向,“固收+”产品成为银行稳健投资的主推产品。

某信托人士称,“固收+”的流行主要源于固定收益产品收益率的下降。他指出,债券市场2018年以来整体呈现牛市行情,但未来持续上涨的空间相对有限。为提升固收业务的盈利能力,信托、银行理财子公司、券商和基金等“大资管行业”开始积极布局“固收+”业务。

实际上,“固收+”策略产品在今年的走红有着多方面的原因。华泰证券研究员张继强指出,今年“固收+”产品得到市场广泛认可的原因主要有4个方面:1、在理财净值化背景下,传统的银行理财让出了“高回报、低波动”的生态位,而“固收+”填补了稳健产品空白;2、在我国经济“增速换档”、地产城投等高收益率融资主体受到抑制的背景下,低利率环境成为新常态,权益和打新提供增厚收益新选择;3、今年5月以来股债跷跷板效应较强,打新、定增等策略与传统资产相关性较低,都为“固收+”产品净值增加了稳定性,提升持有体验;4、赚钱效应下此类产品得到银行渠道大力推广。

张继强指出,展望明年,“固收+”产品仍有其长期生命力,但择股、做跨资产轮动与防范信用尾部风险等挑战不可忽视,而这无疑对管理人综合能力提出了更高要求。

实际上,银行理财产品也在努力跳出固收的舒适范围。交银理财固定收益部总经理吕占甲指出,因为客户的属性决定了立刻搞高风险属性产品是不现实的,所以理财子发行的产品80%都是固收类产品。但是不能忽视的是已经有不少同业在发混合类产品,包括挂钩大湾区、长三角指数的混合类产品,这些产品以前是公募基金独有的;甚至也有同业开始发纯权益的产品,比如说招行、光大已经发了完全挂钩于指数的产品。这种试水现在可能是蜻蜓点水的布局,但它可能预示着一种趋势。

此外,虽然资管新规延期,但是净值化转型已是板上钉钉,只有主动转型才能早日走出阵痛,不少银行在投资教育方面下足功夫。从情况来看,不少银行客户也逐渐接受了净值化产品。吕占甲指出,产品上线后净值就开始波动,如果是给2年前的客户这样的产品他们是不接受的,但现在来看各家银行净值理财产品规模在持续增加,客户的接受度比想象要好很多,他们会更加的理性。

今年以来,为应对疫情冲击,央行进一步加大了逆周期调控力度,货币社融增速大幅提升,社融规模存量也跃升至近三年的新高。

展望明年,随着经济逐步恢复,前期应对疫情冲击的逆周期调节政策也将逐步回归到常态,多家机构预测明年的货币政策宽松力度会明显小于今年,流动性较今年也会收紧,在这样的背景下,银行理财产品的收益率又会何去何从?普通投资者又该如何选择银行理财产品呢?

融360分析师胡小凤对记者表示,银行理财投向的产品主要还是固收类品种,如若明年流动性收紧,固收类产品收益率上升,银行理财产品收益率也会随之上升。

但是银行理财在持续的净值化转型中,后期会提升权益类的资产配置,银行理财产品收益率就会受到权益资产的影响,如果银行的投研能力好,市场行情好,银行理财收益率就高,反之则低。

对于理财市场而言,明年还有一件大事,那就是2021年年底将是资管新规过渡期结束的的大限,今年7月31日,央行宣布因考虑到今年以来新冠肺炎疫情对经济金融带来的冲击,金融机构资产管理业务规范转型面临较大压力。为平稳推动资管新规实施和资管业务规范转型,将资管新规过渡期延长至2021年底。

资管新规的延期为商业银行净值化转型争取到了一段宝贵的时间,也一定程度上减轻了他们的压力。但正如央行原办公厅主任周学东所说的那样,无论是延1年、2年还是3年,对金融机构来说,关键是必须要转型的,再回到过去大搞表外业务、以钱炒钱、制造金融乱象是不可能的。

那么到明年年底资管新规过渡期结束,商业银行是否能顺利完成净值化转型呢?

胡小凤认为,近期市场上已有关于银行净值化转型最晚可放宽至2025年的传闻,从监管释放的信号看,并没有采取“一刀切”的政策,让所有银行在明年年底之前完成净值化转型。

一些银行资产体量大,问题资产也不少,老产品中还有周期较长、处理起来复杂程度高的资产,存在很多风险隐患,一年的时间远远不够,监管很可能采取一行一策的措施,保障金融资产的安全,规避风险。

虽然“资管新规”过渡期延期一年,不过各家银行也在持续推进存量保本理财产品及老产品压降工作,其中不少银行存续理财产品已经全部整改为非保本理财产品。

银行业协会专职副会长潘光伟曾在“2020全球财富管理论坛”上表示,截至今年6月末,银行理财产品余额22.1万亿元,近三年来基本保持稳定。符合新规方向的净值型理财产品规模较资管新规发布时提高225%;3个月以内的短期理财产品规模降至资管新规发布时的28%。根据中银协和普益标准调研情况来看,净值化转型速度加快。截至今年6月末,净值型理财产品存续规模约为13.2万亿元,同比增长67%,占全部理财产品存续余额的53%。

融360大数据研究院分析师刘银平曾告诉记者,今年以来,保本理财产品压降效果比较明显,多家银行已经将规模压降至0。不过,资管新规过渡期延长之后,部分银行保本理财退出速度可能会放缓。从不同类型银行来看,国有银行和股份制银行保本理财产品发行量占比较低,但城商行和农商行占比较高,尤其是农商行。小型银行揽储难度较大,担心客户流失,理财产品转型起步晚、进展慢,保本理财产品退出速度要慢于大中型银行。

净值化转型已是板上钉钉,投资人也需要改变投资策略,逐步接受净值型理财产品。

胡小凤指出,对于投资人而言,银行理财净值化转型过程中,预期收益型产品将越来越少,投资人要注意银行理财产品披露的预期最高收益率、业绩比较基准等并不代表最后能拿到的实际收益率,不要一味的追求高收益,要考虑自身的风险承受能力,从风险等级、投资类型、资产配置、历史净值等多方面因素来考核产品的风险。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。