疫情倒逼下,保险业的数字化转型正落到实处,在金融保险业对外开放日渐提速之下,科技帮助险企加快实现模式变革,并助推着行业整体不断前行。

每经记者|涂颖浩 每经编辑|段炼

回顾2020年,疫情影响下的保险行业线下展业受阻,叠加资产端的负面影响,全年压制保险股估值。在辞旧迎新之际,2021年的保险业正向好的方向发展。

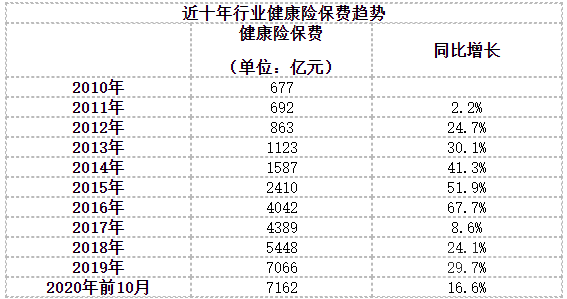

健康险供需两旺,在疫情提升了消费者健康意识的同时,重疾险定义及发生率新规落地,长期医疗险费率可调,新型健康险产品不断涌现创造增量市场。

疫情倒逼下,保险业的数字化转型正落到实处,在金融保险业对外开放日渐提速之下,科技帮助险企加快实现模式变革,并助推着行业整体不断前行。

不限年龄和职业、不限健康状况(但会设定重大既往症赔付免责)、保费统一且低廉,2020年一类创新医疗补充类健康险——“惠民保”热度空前。

“城市定制险有效形成以商业及政策结合筹资、以商保公司市场化运作为核心的补充医疗保障体系。”一位业内人士在接受《每日经济新闻》记者采访时指出,在我国基本医疗保险存在保障缺口的背景下,发展普惠保险是完善医疗保障体系进程中重要且必要的探索,也符合国家关于健全多层次医疗保障体系的政策要求。

自2015年深圳市推出“重特大疾病补充医疗保险”起,多个城市与保险公司、第三方机构等合作,陆续推出了类似的项目。此后,普惠型医疗保险多地开花、逐步下沉、覆盖范围不断扩大渐成趋势。统计显示,截至2020年12月,各省、市已总计推出约70款惠民保产品,参保人数总计超过2000万,累计保费超过10亿元。

尽管初期部分地区参保率不足、赔付率攀升,但随着“惠民保”项目的市场热度不断上升,新近上线的不少产品备受市场追捧。12月1日,由广州市政府同意、广州市医疗保障局指导的广州首个医保专属普惠商业补充健康保险“穗岁康”“火爆”上线,仅84小时累计参保人数就突破100万,累计保费突破1.8亿元。

上海保交所认为,这验证了“医疗保障局指导、银保监局监督、交易所场内功能支持、多家保险公司联合承保”的普惠保险服务的可行性和市场认可度。

在监管层面,11月20日,银保监会下发了《关于规范保险公司城市定制型商业医疗保险业务的通知(征求意见稿)》(下称《征求意见稿》),以规范这类业务的开展,提高参保群众的保障水平,保护消费者合法权益,促进长期稳健可持续发展。

国泰君安非银金融行业首席分析师刘欣琦认为,《征求意见稿》首次规范此类产品设计,引导行业理性竞争,有利于行业健康发展。“惠民保有利于商业保险公司在普惠场景下实现客户积累,从而进行二次开发。我们认为,具有定价优势的大型险企预计将获得更高的客户参保率,实现低成本引流。”

对于“惠民保”项目的可持续性,复旦大学风险管理与保险学系主任许闲也表示,通过“惠民保”实现对客户资源的获取并进行二次开发,以带动其他商业保险产品的销售,也许是维护“惠民保”可持续性的另一个可行切入点。

许闲分析称,“惠民保”的雏形——2015年,深圳市推出重特大疾病补充医疗保险,自上线以来一直处于亏损状态,赔付率一度高达136%。但这款普惠型产品之所以能一直走到今天,并且已经达到50%以上的参保率,与其承保公司平安养老对客户的二次开发有关。虽然平安养老在这款产品上本身获得的保费规模一般,但通过对普惠保险客户资源的获取和开发,平安养老拓展了约3000万元规模的百万医疗险和重疾险等业务。这也为其他地区“惠民保”产品的持续经营提供了新的思路。

数据显示,2019年,医疗保险原保险保费收入2442亿元,同比增长32%,高于行业总保费增速约20个百分点,占健康险总保费的34.6%。不过,从期限上来看,约八成医疗险业务为一年期,难以有效满足用户长期健康保障的需求。

“在医疗通胀等现实问题下,保险公司难以预计和控制风险,这在很大程度之上抑制了长期医疗险市场的发展。”一位保险业内人士对《每日经济新闻》记者指出,同时,作为行业“爆款”的“百万医疗险”产品,在激烈的市场竞争中逐渐同质化,由于保障范围已经足够饱满,责任上的更迭进入了瓶颈期。

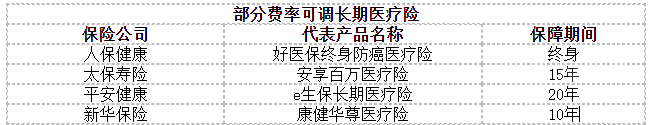

政策助力医疗险市场破局。在2019年新版的《健康保险管理办法》中,明确了带有“保证续保”条款的长期医疗险可以在后期进行费率调整。这一规定打破了过往医疗险无法做到“长期保证续保”的束缚,让终身保证续保的医疗险变成了可能。

《每日经济新闻》记者注意到,随着政策放行长期医疗险费率调整,多家头部保险公司纷纷推出费率可调整的长期医疗险产品,开启了长期医疗险产品创新的探索新阶段。以平安e生保为例,费率调整规则与监管文件的规定基本一致,比如前3年不得调整费率、后续调整间隔不得短于1年、每次的调整上限不得超过30%、调费需要符合一定的条件等。

对于长期医疗险是否会陷入“百万医疗险”同质化竞争的困境,前平安健康险董事长兼CEO杨铮在接受《每日经济新闻》记者专访时认为,“对于长期医疗险经营而言,由于对保险公司的定价能力提出更高要求,在报备过程中已与监管做了多轮沟通,希望把医疗险与健康管理更好的融合,通过健康管理和健康预防应对潜在风险。”

业内分析认为,大型险企在经营稳健性、精算技术、运营管理等方面拥有较强的综合实力,对于涉足费率可调的长期医疗险态度更为积极。而考虑到长期医疗险在前端销售、产品设计以及后期理赔上的潜在挑战,中小保险公司可能较为谨慎。

中再寿险发布的《2019-2020年度健康险产品研究报告》预期,未来大型险企将把目光投向保证续保期间或保险期间在10年以上的费率可调型长期医疗险的开发,中小人身险公司则聚焦保证续保期间或保险期间在6年及以内的保证费率长期医疗险,单纯的短期医疗险则会成为财险公司的主战场。

前有“百万医疗险”、后有“惠民保”,但当前健康险市场的主力仍是重疾险。据统计,2019年重疾险保费收入4107亿元,在健康险保费中的占比达58%。

以重疾险为代表的疾病险占主流地位的原因,业内分析称:一方面来自我国人民对于“因病致贫、因病返贫”的担忧,尤其是肿瘤类等重大疾病对家庭经济带来的巨大冲击。重疾险可以满足消费者对于大额医疗费用支出的保障需求。

另一方面,类似于寿险的疾病险对于保险公司而言,风控要求相对较低,保费件均高、缴费期限长,能给保险公司贡献更稳定的现金流。

根据中再寿险发布的《2019-2020年度健康险产品研究报告》(以下简称《报告》)显示,过去一年来,大型险企的主力重疾险产品迭代力度相较以往更大。同时,面对新冠肺炎疫情对代理人线下展业的冲击,一些大型险企开发推出轻量化的重疾险产品。与此同时,中小保险公司由于更为依赖中介公司或是互联网平台,产品保障更加趋于“大而全”,在重疾额外给付、重疾多次赔付、轻中症赔付比例和次数等方面重点发力。

统计数据显示,2007年至2018年间,重大疾病保险已为消费者提供了超过3000款产品,累计承保近2亿人次。值得关注的是,随着《重大疾病保险的疾病定义使用规范(2020年修订版)》的落地,重疾险迎来产品切换年。

中银证券分析师认为,由于新旧定义及发生率的调整,部分公司已将原有重疾险产品下架,筹备开发符合新定义及发生率(2020年版)的重疾险产品,供给端充分;同时在需求端,新旧定义过渡,部分“炒停售”+疫情下健康意识提升使得消费者购买欲望提升。

据上述分析师在2021年策略报告的判断,重疾定义及发生率新规落地,健康险供给端+需求端两端提升,或迎上半年销售提升。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。