每经记者|陈晨 每经编辑|吴永久

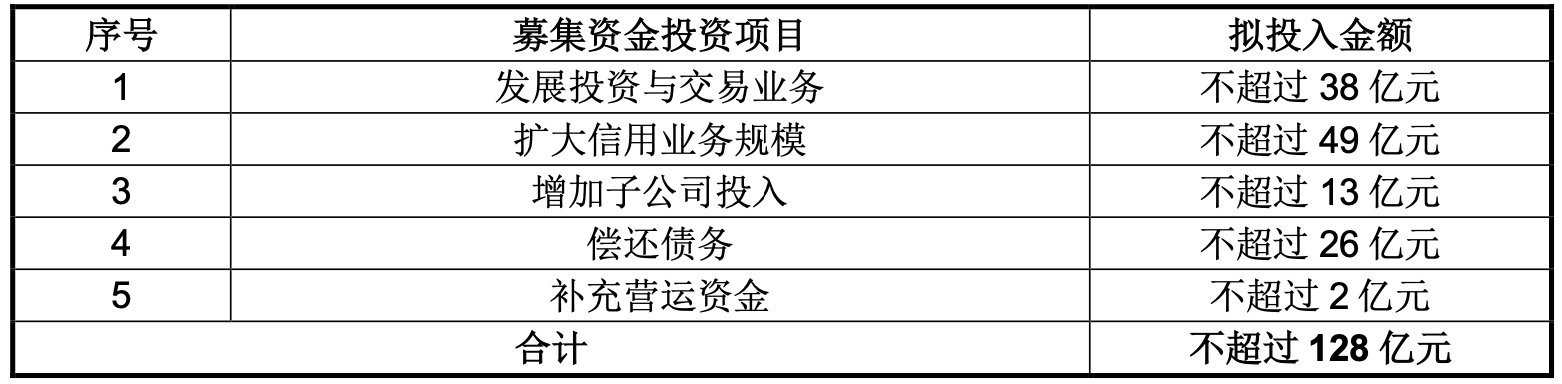

9月28日,天风证券发布公告,公司拟以非公开发行股份的方式向不超过35名投资者募集资金合计不超过128亿元,募集资金拟用于发展投资与交易业务、扩大信用业务规模、增加子公司投入、偿还债务和补充营运资金5个方面。其中投入扩大信用业务规模方面的资金最高,将不超过49亿元。值得一提的是,此次定增将是天风证券年内又一大股权融资动作,3月时天风证券完成了53.49亿元的配股工作。

今年以来,多家券商也通过发行债券、定增、配股等方式补充资金,积极扩表。其中就定增方式而言,已经有海通证券、国信证券等6家券商合计约612亿元落地完成。此外,中信建投、浙商证券、南京证券和西部证券4家券商共计365亿元的定增仍在持续推进中。

今日,天风证券发布了《2020年度非公开发行A股股票预案》(下称:预案),拟以非公开发行股份的方式向不超过35名投资者募集资金合计不超过128亿元,募集资金拟用于发展投资与交易业务、扩大信用业务规模、增加子公司投入、偿还债务和补充营运资金。

根据预案显示,其中用于扩大信用业务规模拟投入资金最大,不超过49亿元,占比达38.28%。

天风证券表示,作为证券公司发挥金融机构中介角色、服务客户投融资需求的重要业务品种,融资融券、股票质押等信用业务综合价值可观,已成为证券公司服务核心客户、增强客户黏性、提升综合化经营的重要途径。在目前行业佣金率普遍下调的大背景下,通过发展信用业务,挖掘客户综合金融服务需求,将有利于提升公司的盈利能力及市场竞争力。

此外,根据《证券公司风险控制指标管理办法》,证券公司经营证券自营业务、为客户提供融资或融券服务的,应当符合中国证监会对该项业务的风险控制指标标准。可以看出,公司信用业务规模的扩大离不开相应规模的资本金支持。

接下来,资金投入的第二大领域是发展投资与交易业务,拟投入不超过38亿元。天风证券坦言,近年来,证券公司投资与交易类业务已成为市场中不可忽视的一股力量,证券公司的投资业务正在向去方向化、增加多元交易转变,整体投资策略更趋成熟稳定,市场竞争力日趋增强。根据中国证券业协会发布的证券公司经营数据,自营收入已经连续两年超过经纪业务,成为证券公司第一大收入来源。与头部证券公司相比,公司的自营投资规模占比偏小,存在较大的提升空间。

“天风证券是一家典型的混合所有制券商,多元均衡的股权结构是天风最重要的基石。此次非公开发行是公司战略化的一步,将进一步强化混合所有制标签,夯实公司服务中国经济发展的能力。”天风证券相关负责人说道。

记者了解到,除公众股东外,天风证券股权呈现“3个1/3的特点”,一部分为武汉国资、省联投等湖北和武汉国资平台,一部分为人福医药、陕西大德等大型民营企业,第三部分为信达、中航信托、光大金控等泛同业机构。

对于本次非公开发行的对象,天风证券在预案中提到,可包含合格境外机构投资者(QFII),因此,在监管部门放宽券业外资准入门槛下,天风证券此次非公开发行是否会有外资投资者值得期待。上述负责人表示:“希望通过此次非公开发行,与内资、外资,大型国有和民营企业等各类投资者,特别是国际知名机构建立紧密的战略合作关系,通过进一步优化股东结构提升公司发展天际线。”

天风证券2020年半年报显示,在仅完成恒泰证券26.49%股权收购的情况下,总资产已经达到740.83亿元,归母净资产177.27亿元,较上年同期上涨23.64%和46.23%。此外,记者根据经营月报统计,今年1~7月,天风证券母公司营业收入和净利润分别为22.52亿元和5.48亿元,其中净利润是2019全年的近1.8倍。

有业内人士评论称,天风证券的优势在于机构服务能力较强,研究、资管、投行、并购等业务主要指标均已进入行业前20名,而恒泰在零售业务上较为强势。两者从业务上看,形成了较好的互补,有望形成1+1大于2的效果。

今年3月,证监会核准了天风作为恒泰证券大股东的资格,成为恒泰证券单一第一大股东。据了解,天风证券已向恒泰证券派驻了2名董事、1名监事及包括联席总裁、财务总监、董秘等多位高管,双方业务对接已全面启动,开始一体化运行。

今年6月,证监会修订《证券公司股权管理规定》,为券商进一步增资打开制度空间。根据新修订的《规定》,券商主要股东门槛降低,资质要求也大幅放松,尤其是不再要求主要股东必须有金融业务经验和行业龙头地位,减少了其他领域资本进入证券行业的障碍,有利于券商进行再融资。

今年以来,多家券商也通过发行债券、定增、配股等方式补充资金,积极扩表。根据国开证券统计,债券融资方面,得益于上半年较宽松的利率环境,年初至今,券商累计债券融资规模达到9134亿元,同比增长86%。

此外,定增方面,已经有海通证券、国信证券等6家上市券商完成定增,累计募集资金高达612亿元。与此同时,中信建投、浙商证券以及今日发布公告的天风证券等5家券商也披露了定增方案,预计募资规模达到493亿元,全行业通过定增补充资金规模已逾千亿。

配股方面,年内共有5家成功实施配股,合计募资318亿元。同时,还有红塔证券等3家券商也公布了配股方案,预计募资规模达到175亿。值得一提的是,天风证券在今年3月已经完成了53.49亿元的配股工作,而本次定增将是天风证券又一大再融资手段。

有非银分析师称,今年以来包括天风证券在内的多家券商密集“补血”符合市场规律,天风证券作为一家中型证券公司,只有加快补充资本实力,把握当下券业发展的新机遇,才有可能在未来行业竞争格局中占有一席之地。

记者根据Wind数据、上市公司公告整理

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。